2014年“乌克兰危机”之后,俄罗斯遭受美国及其盟国长达数年的金融制裁,加之近年国际油价持续低迷,俄罗斯始终难以摆脱国内经济发展的诸多困境。为了应对美国金融制裁的“大棒”,俄罗斯以石油出口为武器,推动本国对外贸易结算的“去美元化”进程,努力绕开美元霸权体系。2020年新冠疫情加剧了国际货币和金融体系的动荡,美国“无限量宽松”政策又让美元信用体系再一次面临侵蚀的风险,这使得俄罗斯更加坚定了“去美元化”的决心。作为俄罗斯对外贸易中体量最大的俄中贸易,目前已成为这一奋进过程中的重要“试验场”。

一、俄罗斯美元贸易结算大幅减少

根据俄罗斯央行和俄罗斯联邦海关的数据,2020年第一季度,美元在中俄贸易结算中的占比已下降到46%,欧元交易占比上升到30%,其余24%则以中俄两国本国货币实现交易;而在2015年,中俄之间90%的交易都是以美元结算的,这标志着非美元货币在中俄贸易结算中的份额达到了历史最高水平(见图1、2)。从双边贸易体量上看,2019年中俄双边进出口贸易总额达到1109亿美元,中国已经连续第十年成为俄罗斯最大的贸易伙伴(见图3、4)。俄罗斯在与中国这个最大的贸易伙伴交易之中减少美元结算使用,足以体现俄罗斯“去美元化”的坚定决心。

图1:俄中贸易结算中使用不同货币的比例

(货币流入,出口)

资料来源:俄罗斯央行(The Bank of Russia)

图2:俄中贸易结算中使用不同货币的比例

(货币流出,进口)

资料来源:俄罗斯央行(The Bank of Russia)

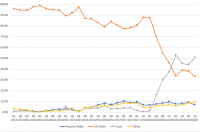

图3:2007-2019年俄罗斯对中国货物进出口贸易额

(单位:十亿美元)

资料来源:Statista

图4:2019年俄罗斯与前十大贸易伙伴的进出口贸易总额

(单位:亿美元)

资料来源:Statista

俄罗斯和中国都有着比较紧迫的“去美元化”需要。俄罗斯推行“去美元化”目标是为了应对2014年“克里米亚事件”以来美国对俄实施的一揽子制裁。中国则是在持续推进自2009年启动的人民币国际化,增加对外贸易的人民币结算,这一进程曾在2015年前后达到一个高潮;不仅如此,2018年之后,随着中美战略竞争态势日益严峻,中国也有可能会遭遇美国金融和货币制裁,因而中国有意减少对美元的依赖。由此,逐步减少美元在双边贸易中的使用,越来越成为中俄双方心照不宣的共识。据俄媒报道,俄罗斯财政部长安东·西卢阿诺夫和中国人民银行行长易纲曾在2019年6月初签署了一项让双边贸易逐渐过渡到本币结算的政府间协议,同时,在这项政府间协议中,两国还针对各自国内的跨境支付系统合作提出了建议。

除了俄中贸易外,俄罗斯在和其他国家或经济体的贸易结算中也出现了比较明显的“去美元化”的趋势。自2015年起,俄罗斯和欧盟国家的交易越来越多地使用欧元进行结算。在2020年第一季度中,46%的俄欧贸易使用欧元结算,卢布的占比则为18%(见图5、6)。同时,在俄罗斯央行的主导下,俄罗斯已经采取了一系列措施,在与伊朗、印度和非洲等国的贸易中减少了对美元的使用,鼓励在双边贸易中使用其他货币,以抗衡来自美国的金融威胁。

图5:俄欧贸易结算中使用不同货币的比例

(货币流入,出口)

资料来源:俄罗斯央行

图6:俄欧贸易结算中使用不同货币的比例

(货币流出,进口)

资料来源:俄罗斯央行

俄罗斯坚决推进“去美元化”的另一个重要背景在于,二战后逐渐建立起的美元信用体系根基在近二十年来不断遭受侵蚀。数据显示,2008年金融危机后,在全球官方外汇储备中,黄金储备所占的比重开始呈现增长趋势,购买黄金的主力军来自新兴市场国家(见图7、8)。俄罗斯的黄金购买量占新兴市场国家之首;而中国央行也是黄金购买大户,黄金购买量在2009年和2015年先后跃上了两个大台阶(见图9)。截至2019年12月底,中国官方黄金储备为1948.31吨(约6265万盎司),位列全球第7位。黄金作为储备货币职能的上升,是对信用货币特别是美元投下的“不信任票”。

图7:2000-2019年全球各国央行净买入/净卖出黄金的数量(单位:吨)

资料来源:世界黄金协会(World Gold Council)

图8:2019年世界主要新兴市场的黄金购买量

(单位:吨)

资料来源:世界黄金协会(World Gold Council)

图9:2000-2019年中国官方黄金储备增长变化

(单位:吨)

资料来源:世界黄金协会(World Gold Council)

2020年新冠疫情作为一个“黑天鹅”事件所引发的市场恐慌和经济动荡,又一次凸显出单一货币主导的国际货币体系的弊端。3月23日,美联储开启“无限量宽松”,美联储希望通过大幅降息和注入流动性,增加对国内经济的救助和刺激,但这却把更大的债务压力转嫁给全世界,其它主要债权国持有的美元资产严重缩水,这相当于是世界各国变相给美国的救市行动买单,美元信誉因此受损。同时,由于石油、黄金等主要商品均使用美元定价,全球范围内的美元大泛滥会扰乱以美元计价的大宗商品的价格信号,从而削弱美元的定价货币地位。

在美联储“直升机撒钱”的同时,美国政府也不断加大财政刺激和救助计划的力度。截止2020年4月9日,美国联邦政府的债务总额已经突破24.22万亿美元。根据美国国会预算办公室的报告,美国国债占GDP的比重预计在2020年达到98%,未来会持续攀升至130%(见图10)。在海外持有者减持美国国债之时,美联储一方面不断接盘美国国债,另一方面又继续扩张资产负债表,这无疑会导致他国对美国偿债能力的更大忧虑以及对本国债权价值缩水的不满。由于美国还可能发行50年、100年期等较长周期的国债来“用新钱还旧账”,未来各国持有美元资产的意愿将会进一步走弱,美元信用遭到挑战。

图10:美国联邦债券占GDP的比重

(单位:%)

资料来源:美国国会预算办公室(Congressional Budget Office)

美国此番操作旨在为疫情下的经济和金融提供紧急流动性,并维持宽松的货币环境以促进经济增长;然而,在未来不使用负利率手段的前提下,美联储目前已基本用尽了价格和数量工具的政策空间。面对美国国内疫情的持续冲击, “无限量宽松”使得金融机构今后很可能面临巨大的道德风险。当前美联储成为美国绝大部分资产的最后购买人,这意味着美联储需承担巨大的刚兑责任,如果继续无底线地滥发货币,美国民众和他国的财富与资产很可能会被进一步稀释,而这无疑将加剧世界范围内的“去美元化”的浪潮。

三、美国滥用“金融制裁”透支美元信用

在美元信誉不断被动摇的同时,美国依旧借“美元霸权”大肆向他国行使“长臂管辖权”,对他国进行金融和货币制裁,破坏国际贸易和金融流动。在这一过程中,美元作为曾被各国所信赖的“中立货币”,如今却已成为服务于美国政治和战略目的的“私有工具”,美元信用被进一步透支。

俄罗斯自2014年“乌克兰危机”以后一直遭受美国的金融制裁,虽然俄罗斯采取了多样的反制措施,但囿于国家的整体实力以及美国不断升级的制裁手段和范围,俄罗斯经济所遭受的负面冲击仍不断凸显。2014年8月,美国先后对俄罗斯国家石油公司和天然气公司、俄罗斯开发银行发布中长期融资禁令,禁止他们进入美国资本市场融资,这使得俄罗斯企业海外债券损失超过400亿美元。2019年6月,俄罗斯总统普京在莫斯科回应记者提问时表示,西方的经济制裁已经使得俄罗斯的经济损失超过500亿美元。虽然目前美国尚未采取切断俄罗斯使用“环球同业银行金融电讯协会(SWIFT)”系统的“终极大招”,但俄罗斯国内已经采取措施积极防范美国对俄金融制裁升级。

由于自感使用SWIFT结算系统的风险越来越大,俄罗斯近年来逐步加速“去美元化”进程。首先,俄罗斯大幅减持了外汇储备中的美元资产。数据显示,2019年6月至2020年6月,俄持有的美国国债数量减少了近一半(见图11)。俄罗斯外汇储备中美元占比也从2018年43.7%降至2019年的23.6%,欧元、人民币、黄金储备呈现增加态势,特别是欧元上升为俄罗斯第一大外汇储备货币,而人民币的占比也从5.0%升至14.2%(见图12)。由于充当他国外汇储备是衡量一国货币国际化水平的最重要标志,俄罗斯大幅增持人民币作为外汇储备,这是对人民币国际地位的重要认可。其次,俄罗斯央行自2014年开始启动本国的金融信息交换系统(System for Transfer of Financial Messages, SPFS),目前有约400家俄罗斯金融机构使用该系统。虽然目前尚未有除俄罗斯金融机构以外的他国金融机构加入SPFS,而且SPFS的覆盖范围也远远无法与SWIFT相比,但俄罗斯正在极力邀请中国等国的金融机构加入,同时也在积极寻求与中国的“人民币跨境支付系统”(即CIPS系统)、欧盟的“贸易互换支持工具”(即INSTEX系统)等其他跨国结算合作机制相协调。

图11:俄罗斯持有的美债数量

(单位:百万美元)

资料来源:俄罗斯央行(The Bank of Russia)

图12:俄罗斯国际储备中不同资产的比例(单位:%)

资料来源:俄罗斯央行(The Bank of Russia)

除俄罗斯外,在全球范围内,各国应对潜在美元信用危机的势头也在萌动。例如,2019年8月,英格兰银行行长马克·卡尼(Mark Carney)在美联储学术会议上提出“合成霸权货币”,旨在减少近年来美元“一家独大”对全球贸易的影响。此外,2019年1月,德、英、法三国创建INSTEX贸易结算机制,该机制已经于2020年3月31日与伊朗完成了第一笔交易,帮助美国制裁下的伊朗绕开美元体系,获得防范新冠疫情所需要的医疗设备。

在中美战略竞争日益激化的背景下,美国对中国的各种制裁也在不断加码。2020年3月,美国国会出现了向中国索要“疫情赔款”并不再偿还美国所欠中国国债的声音。尽管这只是个别议员不负责任的言论,但是,在中美战略竞争的大背景下,中国美元储备的安全确实是一个异常严肃的课题;4月,瑞幸咖啡财务造假事件成为中美金融摩擦的导火索,美国借此对在美上市的中概股企业施以重压,对中概股的审查更加严格;随后,美国又不断就香港问题向中国发难,取消中国香港的特殊贸易地位,冲击香港的金融稳定。而早在2012年,美国因伊朗问题对中国昆仑银行的制裁就已经展现出美国运用金融工具的“霹雳手段”。未来不排除美国将贸易战火和技术战火蔓延至金融领域的可能性。因此,中国和其他主要经济体一样,迫切需要摆脱美元金融霸权的巨大阴影,而中俄之间围绕能源贸易展开本币结算的合作,就是一个重要的“突破口”。

四:俄罗斯“去美元化”道阻且长

诚然,俄中之间使用本币进行结算并非一纸协议就足以实现的,如何更好地增加卢布和人民币的流动性,以及如何保持两国货币的稳定是双方进一步加强本币结算合作所需要考虑的问题。

俄罗斯在去美元化过程中承受着巨大的经济压力:在全球经济总量的排名中,俄罗斯已经降至世界第11位,特别是在西方联合经济制裁之下,俄罗斯的经济发展一直深陷泥泞;疫情影响下,虽然俄罗斯央行出手干预以应对卢布贬值,但并不如人意,卢布贬值幅度仍十分巨大。数据显示,2020年9月,卢布兑美元已经跌破78美元(见图13)。此外,俄罗斯作为能源出口国家,经济结构十分单一,需要大量进口以支撑国内经济的发展。但是目前缺少更好的美元替代货币,而使用卢布、人民币、欧元等货币结算的成本要远远高于美元,这可能会更加伤及俄罗斯国内经济。囿于自身颇为黯淡的经济发展前景以及动荡不安的卢布币值,如果俄罗斯试图以本币来实现“去美元化”进程,注定会非常艰难。尽管如此,俄罗斯依旧坚决采取措施减少美元使用,这在短期内是为了捍卫国内的经济金融安全,从长期来看亦是对俄罗斯经济的一场极大考验。

图13:卢布兑美元汇率走向

(2019年9月-2020年9月)

资料来源:全球经济指标数据网(Trading Economics)

二战后形成的以美元为中心的国际货币体系是美国凭借超强实力为世界提供的一项公共产品;虽然近年来这项公共产品因逐渐“私有化”而被国际社会所诟病,但在国际金融交易网络中,全球市场已经对美元形成了巨大的“路径依赖”,即便美国对他国的经济压榨加剧,但美元交易带来的流动性和便利性依旧是其他货币难以望其项背的。2020年3月19日,美联储与澳大利亚、巴西、韩国、墨西哥、新加坡、瑞典、丹麦、挪威和新西兰9国央行建立了临时的美元流动性互换安排,这体现出各国在危机时刻对美元的“爱恨交织”。在欧元、英镑、日元、人民币以及黄金等主要国际货币都存在各自重大缺陷的情况下,目前国际社会还难以产生一个能全面替代美元地位和份额的新的国际货币。短期内,美元的“嚣张特权”(Exorbitant Privilege)恐怕还将持续。因此,尽管当前“去美元化”的呼声不绝于耳且口头拥趸者甚多,但在现实中,这注定是一个异常艰难而缓慢的过程。(注释略)■