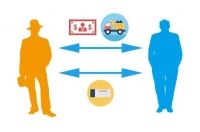

一家企业在市场中生存,必然会通过商业活动和其他单位或个人发生往来。这些往来,要么现钱现货,要么以应收票据和应收账款的形式存在。前者产生现金流,后者产生应收应付。

什么是应收票据?

几乎每家上市公司报表里都有应收票据,哪怕是茅台这种一贯都是客户提前打款、排队等货的企业,也可能因为某些原因收下一些票据,比如需要照顾老经销商资金调动的偶尔不方便等情况。

对于销售方而言,销售产生了“应收票据”;对于购货方,负债栏目中便产生了“应付票据”。

应收票据科目下的票据,可能是银行承兑汇票,也可能是商业承兑汇票,两者代表的含义有很大的不同。

银行承兑汇票,是由银行承诺兑现的票据,到了约定期限,持票方就可以拿到现金。

考虑到货币的时间价值,比如说,假设市场资金成本为月息1%,那么一个月后的100万元现金,约等于今天的99.01万元,因此,银行承兑汇票的价值略低于同等面值的现金。

收到银行承兑汇票的企业如果急需用钱,可以打个折扣,向任意一家银行换取现金,这种行为被称为“贴现”,折扣率被称为“贴现率”。

由企业开出的商业承兑汇票,可信度就没有银行承兑汇票那么高了。能否按期足额兑取,取决于开票企业的财务状况和诚信度。

了解了银行承兑汇票和商业承兑汇票的不同,大家通过查看“应收票据”的组成,就可以大致了解公司的销售政策及市场地位。

应收票据可能反应企业的哪些情况?

1、如果公司的应收票据全部由银行承兑汇票组成,证明企业地位强势,产品抢手。

2、反之,如果里面有大量的商业承兑汇票,则说明企业相对宽松的销售政策。

3、如果企业的应收票据一直是由银行承兑汇票组成,某年商业承兑汇票突然大量增加,就证明企业的产品或服务的销售遇到了困难,开始放松销售政策。

另外,大家要注意,如果一家非金融企业报表里有与正常经营规模不匹配的应收票据,那么,这家公司很可能是在票据市场当炒家,也算是不务正业,大家要对这样的公司提高警惕。