大多数投资者应该都看过、至少听过(How I Made $2,000,000 in the Stock Market《我如何在股市赚了200万》)这本书。作者是Nicolas Darvas(尼古拉斯·达沃斯)。他生活在上个世纪20年代-70年代,最傲人的成就是在18个月内,将36,000美元的原始资金成功增长到225万美元,令整个华尔街侧目。

这是1959年5月,他登上时代周刊的封面:

Nicolas Darvas可以归类为趋势跟随交易者。他的特殊之处在于,从未接受专业培训,没有研究过华尔街所谓的基本面,比如公司财报和分红情况等。Nicolas Darvas依据自己对市场情绪的感知来判断波动。

Nicolas Darvas的本职工作是一名舞者,他表示:“(感知大众情绪)是一种本能,在股票市场也是如此。你需要找到大众想要什么,然后跟随它。不要反抗大众。”

由于工作舞台在各个城市之间切换,Nicolas Darvas选择股票的资源就是每周电报。他不看咨询公司的投资建议、金融故事和股票经纪人的邮件,也从不踏足经纪人的办公室。他的方法偏向纯技术派:观察市场价格和交易量。

他买股票前并不花时间了解这家公司。他曾看到一家公司的股票从16美金上涨到50美金,于是在价格达到51美金时买入,6周后以171美金的价格卖出。他说:“我从不关心他们公司做什么产品。”

在Nicolas Darvas的书中,他表示自己是保守派:“我在股票市场从不自负。如果我犯错了,我立马承认,迅速离场。如果用100美金赌博,输的时候还能拿回98美金,你不觉得这已经很幸运了吗?”

如果一支股票正在为他盈利,他会将止损单设在价格下跌时应该有所支撑的位置。他曾在18美金时买入Universal Controls的股票,最后在83美金时卖出。而在这之前,价格最高达到了102美金。他表示:“我从来都不是在价格低谷时买入或者高峰时卖出。只要能搭上趋势顺风车,我就很满足。”

有人问Darvas,市场有没有变过。他这样回答:

“没有。市场很简单的就是人的情绪反映在价格上。这无关逻辑、公司财报,而是关于情绪。当情绪和理智相冲突时,情绪总是会占据上风......我们需要最大化利用情绪的力量,巨大的盈利都来自于此。这很疯狂。

Darvas策略就是简单地在上升市场环境里寻找最被需要的股票,然后抓住这股趋势盈利,趋势结束了我就退出。但是当你让很多交易者解释他们如何交易时,他们总是提到艾略特波浪、斐波那契等等,于是我反问:为什么股票会因为这些东西上涨?他们并没有合理的理由去交易股票。我发现大多数复杂的技术分析都像这样,理论一套套,但是缺乏常识。”

在Lorillard股票上盈利

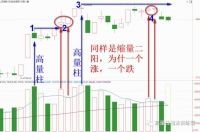

讲交易方式,最好的方式就是直接展示图表。Nicolas Darvas在书中曾经讲到这样一个例子。1957年下半年他在越南做表演时,留意到Lorillard烟草公司的股票交易量在上涨,于是开始密切这支股票,让经纪人每天提供报价信息。

A:他发现,Lorillard还生产广为人知的箭牌(Kent)和老金牌(Old Gold)香烟,加上当时香烟行业是上升行业,因此他看好这家公司的股票。

B:在Lorillard股票冲上27½美元时,他买入200股。

C:数天后价格跌到止损位26美元。

D:随后的上涨很坚决,他重新在28¾美元时买入200股。

E:价格开始爆发,他在35美元和36½时追加投资400股。

F:1958年2月价格下跌后又迅速恢复涨势,Darvas在38美元时再追加400股。

G:为了筹措资金购买另一支股票,Darvas在57美元时关闭了所有仓位。6个月的时间盈利超过60%。相比之下,同一时期的Dow Jones工业平均指数获利仅7.5%。

应该说,Darvas从Lorillard股票交易中用来获利的方法在如今依然有用,锁定高交易量的股票,寻找突破,这种方法并不难。况且,网络取代了当年的电报,我们可以看到实时报价,而不用像当年一样经历焦心地等待,投资变得更加便捷。

Nicolas Darvas的成功源自敏锐的观察力、自信和自己发展的一套有效理论。无论是他对投资的审慎态度、风险管理,都值得我们学习。