不产生大规模的单次亏损和不产生连续多次的小规模亏损是期货投资风险控制的一个重要方面。

盈利的方式有很多,但必须是长期、稳定、收益较为理想的盈利模式才算真格的。没有体现出这个特点,盈利和亏损就会交替出现,时而高峰时而低谷,最终拿不到什么好处。

在明晰这个概念以后,我能想起很多自己略有了解的成功投资人。他们风格不同,靠技术指标获利的,靠感觉盈利的,靠宏观经济战略思维盈利的。

以上各种都有自己的特点,也都经过了市场长期的考验,至少目前为止都较为成功,盈利的法门各异,你需要先做自我分析,自己属于什么性格的人,容易做什么风格的事,针对自己制定适合自己的交易模式。也许别人不适用,你才适用。合适的才是最合理的,最好的。

行情能预测吗?不依靠预测盈利的朋友却常常见。

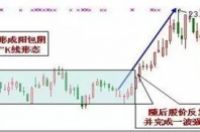

成功率低其实也可尝试,因为2次成功的形态行情的获利率综合超过700%(复合获利率),4次不成功的形态行情亏损率综合为67%(也为复合)。这就意味着没有绝对的有效,也没有绝对的无效,但存在严格止损纪律下保持利润持续增长的绝对有效。此话可悟出期货投机精髓。这是哲学上完全可以解释的事情,并且事实也成功验证过。

存在不绝对的绝对有效,存在相对的绝对有效。

盈利时只会持有很短时间,为了不败,盈利了结迅速离场。但亏损时却心里极度挣扎,挣扎之余不断给自己找理由继续持有亏损单,直至亏损无法收场,最终的交易特点体现为:大亏小赚。

即使是大规模资金也需要顺应基本供需关系,尤其是全球化的现在,闭门造车出门已不能造成逼仓成功了,否则现货交割的残酷现实就在眼前。资金不顺应基本供需,不顺应整体市场力量,一样是惨败。那么根据这一点而言,谁站在市场的顺应面,谁就是主动一方,谁站在市场的对立面,谁就是被动一方。

在做交易前是做过深入的调查研究的,并且针对每个品种的历史事实而做的。让自己做到心中有数,这是一个难能可贵的。

另外做的交易都是有策略的,每出现一种情况都有相应的策略来应对,非常合理,这一点也很能规避不必要的风险。当然这也从另一个侧面反映了思维的全面性,系统性和策略性。

固定你的波动率,固定你的资金配比,固定你的赢损比值。非常有实战指导作用。

任何可以最终赚钱的交易者都是各种类别的趋势交易者。趋势二字是一个过于泛泛的词汇,趋势的起势每个人定义不同。

品种没有固定周期,以盘面表现为主,以试错为主,主动则继续加仓,被动则迅速止损。这同样体现在资金使用率上。

获利的策略还是顺势而为,也算老生常谈了,交易系统只要符合顺势而为的基本风格,长期坚持定是有利可图的。但同样是系统策略交易,最终的获利能力却大相径庭,因人而异。顺势而为的系统还是最容易获利的。

期货品种很多都按时换月,做长线换月怎么办:

1、期货拥有周K月K级的单边行情,但比较少,从行情的角度,有抓到的可能。

2、技术上常常换月,你也需要跟着移仓

1 规定打击目标。重点突破一个品种,实现个体突破,为今后的全面突破和局面的彻底扭转做环境的营造。

2 规定打击范围。在一个品种的各种走势上确定一种典型走势予以突破。

世界上没有绝对,我们能做的就是尽力贴近事实,并制定好策略迎接事实最后的落地。策略往往比预测来的更重要。

为什么要控制仓位呢?从消极的角度讲是为了控制风险总量,特别是控制意外事故。即使是你看对了行情方向,也选了个比较好的建仓点,但市场总免不了出现小概率的意外事故。比如突然反向来一两个停板,然后又恢复趋势。这样的很多。即使你日内交易,也有措手不及的时候。千万别忽视小概率事件。

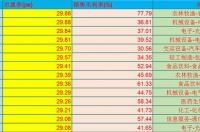

如何控制仓位?下列几条是必须坚持的:一是总仓位最好别大于50%;二是每个品种的仓位别大于30%;三是把仓位分散在不相干品种上;四是分批建仓;五是加仓价格距离要拉开。总结起来就是总仓位要合理,仓位分散开,补仓要合理。