导读:

在当下的个人交易系统中,大致有两种流派:一种是将单一的方法用到极致;另一种是寻找市场中的共振信号……

今天谈谈关于交易系统的一点思考……

多周期共振的交易思想在《以交易为生》中阐述的非常清晰,三重滤网交易系统也是比较流行且有效的交易方法。在当下的个人投资者交易系统当中,大致归为两大类:

第一类是单一简单方法用到极致,这种方法在短线或超短线交易中使用较为普遍;

第二类是寻找共振信号,适用于波段和趋势交易。

第二类方法使用的共振信号,也就是各种相互独立方法集合搭配使用,比如掌握了五种相互独立的技术方法,同时有三个或三个以上给出信号,那么就进场操作。

什么是相互独立的技术方法?K线、均线、技术形态、震荡指标、斐波那契、趋势线、支撑阻力等都可以作为相互独立的技术方法。这些方法,单独使用一种能不能进行合理的交易呢?是可以的,以上每种技术方法都可以单独形成交易系统。这些交易技术再配合不同周期实现共振,就形成了多周期共振的交易系。

多周期共振的交易系统的优势很明显,可以提高交易的准确度,提升交易执行能力,稳定交易绩效。但是,存在的问题也很明显,在不同的交易技术出现矛盾时,怎么解决?答案是没有完美的解决方法,或者只有简单粗暴的终极解决方法——止损。

经过多年的总结和使用,发现共振交易系统的问题,最终还是需要用一个傻瓜式的思路来解决复杂问题,就是选一条标准作为前置,然后再进行后面的交易步骤。比如,有的交易者选择多头市场只做多,这就是一种方法。

“大音希声,大象无形”把交易的大风险化于无形才是大智慧,而大智若愚的方法又使很多人对此嗤之以鼻。因为交易不仅是个学习理论的过程,更是一个实操过程,理念与技术方法想契合才能执行好。对技术方法的理念透彻,才敢真正去执行。如果心里总是存在不确定性,在执行的时候必然打折扣。

所以,多周期共振的交易系统,即需要丰富的理论知识,而且要有亲身的操作经历,要做好真得很难。所以,很多交易者各展神通想办法简化交易系统就是为了在交易中能够执行,毕竟理念再好,不能落在操作中还是空。

如果把多周期共振的思想统一在同一周期的图表中就降低了分析和执行难度,这就用到了长均线。

什么是长均线?简单说就是设置均线的数值大一些,大到什么程度?100以上都可以算是长均线,根据需要可以自行调整。长均线怎么统一多个周期?比如在24小时交易的市场中,流畅的日线走势,一般都在15日均线一侧运行,那么把日线图15日均线投射到1小时图就是360均线,所以在观察1小时360均线时,自然直接可以当成观察日线的15日均线。所以,长均线本身就起到了贯穿多周期的作用。

思路是不是很简单?但这又有什么用呢?

长均线可以在图表中使交易者保持大局观,比较容易观察到技术形态的演变。比如,用均线200均线或300均线作为长均线分析市场研判市场,那么在看图时自然就要把K线缩小,在图中显示更多的K线,自然就能发现宏观的形态,更容易关注的市场的关键支撑阻力的动作。

长均线还可以调整交易者的交易心理,特别是对由超短线转为波段交易的交易者非常有效。因为打开K线图加入一根长均线之后,就能看到,几乎所有的大行情都是在长均线的一侧运行的。换个角度讲:价格走势必然走出大行情,这样就可以在潜移默化中改变短线交易者的心理,能够做到宏观观察市场,并敢于持仓。

长均线可以用来作为操作参考线,并应用到多个周期,甚至可以用长均线的思路在超短周期中做趋势波段交易。长均线打通了多个周期共振并可以配合多种技术方法完成交易策略的制定与交易的操作执行。

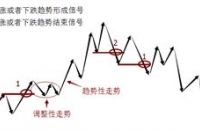

长均线提供了一种客观的判断市场的标准,可以判断趋势方向,比如均线上方的行情视为多头趋势,均线下方为空头趋势。长均线可以视为N根K线的平均价格,作为动态的支撑阻力提供进场的位置。

所以,结合葛兰比法则使用长均线,再结合技术形态、K线形态、技术指标、趋势线、斐波那契等,就可以形成了贯穿多周期的共振交易系统。市面上的此类系统有很多,真是没什么秘密。不管哪种交易系统,降低操作难度都是要考虑的,长均线的交易系统非常直观,易于执行,所以研究长均线就会发现点什么。