年尾之际,私募发行几乎处于“静音”状态。

不久前,量化私募各种“封盘”消息不断,背后多是募资结束后的另类宣传,抑或是渴求新资金而做出“饥饿营销”战术。

今年,主观多头私募业绩分化明显,“放量”募资的机构屈指可数,多集中于上半年。

实际上,主打明星基金经理的选股型私募,年内在募资端并没有明显优势,主要受制于市场“小年”境况。

投资情绪“低潮”之际,景林资产正在做募资冲刺。

这意味着,这家千亿规模私募成为“吸金”贯穿全年的头部机构,这个行业现象值得深究。

景林募资掀起“第三波”

资事堂了解到,近日景林资产在多个渠道进行路演,计划为景林全球基金募集增量资金,预期募资规模40亿-50亿元人民币。

如果这次募资能达到上述目标,景林资产或成为唯一能贯穿全年“吸金”的主观选股私募。

截至目前,景林资产受托管理规模超千亿元人民币,旗下有蒋锦志、金美桥、蒋彤、高云程多位基金经理,均单独管理旗下基金。

复盘发现,今年3月份抱团股解崩之时,蒋彤在渠道展开募资。

当时,蒋彤的产品最终募资规模达到120亿元人民币。

今年7月,景林再次募资,推出旗下首只FOF(基金中基金),在渠道里成为爆款,申购资金迅速破百亿元。这只FOF可以同时投向景林多个基金经理的产品。由于创始人蒋锦志管理的产品,多年来未开放接受新资金。而此次FOF会有部分资金投向蒋锦志的产品。

于是,大佬亲手管理的“投资份额”就成为一种卖点。这次FOF发行募资规模再超百亿元人民币。

“小年”募资之困

叠加今年12月的最新募资,景林资产在一年之内掀起三波募资,与同业机构的发行形成对比。

今年权益市场可谓“小年”,先是一季度集中A股抱团股的资金散场,之后是7月港股开始大幅下跌。

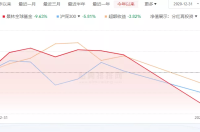

纵观主观多头私募,业绩分化极为明显,以景林、淡水泉为代表的千亿私募,年内回撤明显,百亿私募阵营分化亦十分明显。

这种市况下,选股型私募基金年内并不“好卖”,特别是与量化私募比较,更凸显出募资之困。

一季度市场风格转变后,头部量化阵营迅速将策略切向中小盘,在二三季度享受了一波净值的快速上涨。量化机构在业绩扶摇直上时,通过代销渠道大量吸金。

但选股型私募,普遍集中持仓并控制换手率,重点投资的大消费、互联网、医药等公司股价承压明显。

除了景林上述两次募资顺利之外,主观私募中高毅邓晓峰也出现爆款,6月份完成50亿元募资。

其他主观多头私募都未曾出现如此量级的发行盛况。因此,年内更出现主观私募募资“过亿都难”的说法。

低调基金经理“浮出水面”

渠道消息显示,景林本次募资产品的基金经理是金美桥,他是景林的资深基金经理,也可谓这个机构内曝光度最低的人士。

简历显示,金美桥是景林合伙人,安徽大学学士。早年曾就职于铁道部华丰会计师事务所、民生银行、深圳正达信投资公司分析师、粤海证券(香港)分析师。

据私募排排网,景林全球基金年内收益为-9.63%(截至10月29日)。

资料还显示,这只基金未来也规划通过QDII及港股通等渠道投资港股及美股市场,同时兼顾A股市场,在三个市场中寻找更具确定性及安全性的投资回报。

此外,该基金在市场估值水平比较极端的时候适度应用股指期货或期权对冲系统性风险,锁定收益率。

募资动机引人关注

景林年内前两次募资之所以顺利,既有市场环境的因素,也有一些亮点的助理。

诸如蒋彤多年后罕见打开接受个人投资者资金;景林FOF属于新产品类型,能实现一篮子投资。

但它们选择在市场情绪相当散淡的2021年末,推出一只波动度和进攻性都明显的基金产品,显然有其自己的战略考虑。

业内推测,主要的动机考虑或是三个方面。