七国集团(G7)要在全球推15%的全球公司最低税率,全球最大规模最赚钱的公司都可能成为纳税人。这对未来的国际税收秩序会造成什么影响?

从发展进程来看,G7在6月5日已经签署承诺,13日重申承诺,并期待在7月份的二十国集团(G20)财政部长和中央银行行长会议上会达成一致。如果G20最终也对此达成一致,那么这将是在国际税收秩序演变史上的一件大事,将对未来国际税收新规则的制定产生更大的影响。

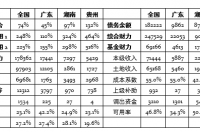

为什么要推15%的全球公司最低税率?根据税收基金会的数据,其统计的全球177个国家(地区)的平均税率为23.85%。按理,15%与23.85%有较大差距,不值得大惊小怪,但是,风浪确实已经兴起。

现实中的个体不是平均数所能概括的,15%的最低税率也不是针对平均数。有的国家和地区适用低于15%的税率,但有的就此认为属于自己的税源被吸纳走,税收收入权益受到侵犯,要求改变这种状况。数字经济的兴起让税源的跨境流动变得更加便利,科技巨头企业首当其冲,税源跨境流动的不仅仅是数字企业,但由于数字企业所占的分量大,有的国家已经开征或即将开征税率不等的数字服务税,这有望弥补部分税源流失所造成的税收收入损失。这是从一国政府层面来解决问题的思路。

但是一国政府这么做,势必引起其他相关国家的反应。这也说明亟待建立相应的国际税收协调机制,以从根本上解决问题。国际税收秩序建立的初衷是避免重复征税,以促进国际经济交往。市场越大,越能获取分工和专业化带来的红利。各国为了鼓励出口,基本上形成了商品税消费地所在国政府征收的惯例,国际税收的重点是所得税的国际协调。一国征了税,他国不再征,就不会有重复征税问题,这是免税法。一国征税,他国只是对根据本国法律计算少缴的部分补征,这属于抵免法。只是将在他国缴纳的税收当作费用扣除,这是扣除法。显然,扣除法不能真正解决重复课税问题。现实中,多数国家采用抵免法或免税法。

事情发展到今日,情况已经发生了变化。有的投资者在境外设立新的公司,投资收益也不汇回母国,而且不少本来应该是母公司的业务也变成了新公司的业务,这样,新公司享受东道国(所在地)较低税率,再加上投资回报不汇回母国或只是汇回少数,国际税收问题的关注点逐渐变成了如何防止双边或多边不征税问题。有的国家对汇回本国的利润实施税收优惠政策,但效果似不佳。这样,改革国际税收秩序必须提上议事日程,否则那些觉得自己利益老是受到侵犯的国家就不满意。特别是以美国为首的大国,对自己的一些大企业特别是科技巨头企业跑到境外设公司,税源流失感到极大不满,因此,才有了设置全球公司最低税率的提议。

要阻止税源外流,全球企业最低税率越高,效果越明显,美国一开始提议的是21%的最低税率,但受到杯葛。可见,最低税率的设定本身就是一个国际政治问题,需要在国际关系层面上来理解全球最低税率。其实,最低税率怎么征收,还有税基如何确定的难题。

各国(地)竞相设定低税率,导致全球税收收入损失,各国的这种负和博弈同时是一种恶性竞争,是逐底竞争。设定最低税率的提议一旦被接受,就意味着避税地(税收天堂、低税地)原先设定较低税率的竞争手段不再有效,这对于税收收入流失的国家是好事,但对于那些依靠无税或低税率成为避税地的国家(地区)来说就是灾难性的消息。后者肯定要反抗。

全球15%最低税率的设定,一旦为国际社会所最终接受和落实,势必对各种避税天堂、低税地构成致命的打击,公司所得税税率为12.5%的爱尔兰将是一个“重要的受害者”。过去并非不存在针对国际避税地的反制措施,但效果一直有限。爱尔兰的低税率,吸纳了大量税源,吸引了众多大型跨国企业,数字经济的巨无霸谷歌、脸书、微软、推特等纷纷在爱尔兰设立欧盟总部,爱尔兰税收收入因此增加,但也直接导致其他国家税收收入的减少。

15%的全球最低税率推行,将大大损害爱尔兰的税率竞争优势。就此,爱尔兰政府已经声明,作为小国,爱尔兰在规模、区域、资源等多个方面存在劣势,与大国无法竞争,税收政策可以弥补竞争的劣势,有其必要性。声明的效果如何,需要拭目以待,但十有八九将不起作用。延续了三四十年的公司所得税税率逐底竞争也将告一段落。

设定全球最低税率,只要税率合理,充分考虑各方因素,将有助于打击各种国际避税和利用税收漏洞的行为,促进公平竞争,帮助各国政府筹集更多的税收收入。有一个极为乐观的估计,如果将最低税率定为21%,那么高收入国家将因此增加30%的税收收入,中低收入国家增长20%的税收收入。全球最低税率定为15%,增加的税收收入不会那么多,但以此思路类推,各类国家的税收入也会同步增加。

G7合意的15%最低税率,到G20通过,再到各国普遍接受,还需要一个过程。关于国际税收问题,虽有国际税收协定范本,但那只是范本,只是对操作程序和技术处理上给出模板,并不涉及具体的税率。设定具体的全球最低税率,这是第一次,关于国际税收,欧盟虽有针对成员国的增值税指引,但欧盟不同于一般国际组织,目标是走向统一的欧洲。

欧盟一些国家开征数字服务税,与科技巨头企业的税源流失不无关系。这些企业,有不少是美国企业,美国尚未见数字服务税,但从特朗普总统开始,就一直在鼓励企业回归,并采取了一些政策,显然这些措施并没有达到预期效果。近年来,国际社会从OECD到G20,为应对税基侵蚀和利润转移(BEPS)不遗余力,百年历史的现行国际税收秩序亟待改革。

从旧秩序到新秩序,是修修补补,还是迎来全新秩序?工业经济时代的国际税收秩序,如何才能适应数字经济时代的需要?工业经济时代,资金转移等各种信息的获取和处理都较为困难,而到了数字经济时代,此类问题的解决有了可能。只要国际社会协助,许多问题都可以迎刃而解。美国的《海外账户纳税法》(英文全名Foreign Account Tax Compliance Act,缩写FATCA,俗称“肥猫法”),OECD的金融账户涉税信息自动交换,以及各国税务部门的税收情报交换的落实,都将助力新国际税收秩序的形成。

所有新秩序只能基于旧秩序,国际税收秩序发展的方向以及目标的确定,受到诸多因素影响,但迄今国际社会未见统一的课税标准。现在没有不等于未来不会有,但我们可以因此感受新秩序形成的困难。确立新秩序,需各方携手合作,但全球政府尚未出现,最大的国际组织联合国在征税上也缺乏强制力。联合国都没办法做到的事,G7就能做到吗?

国际税收秩序是全球税收利益分配的产物,是全球税收利益格局的体现。一些企业明明有着某个大国的标签,但在这个大国所缴纳的税收很有限,大量税收交给他国。也有一些国家发现,自己提供了市场,却难以得到税收,也会感到不满。

如果一国已经对某企业课税,他国还要对企业征收同类性质的税,那么这势必导致企业税负攀升,这时如果还有国家声称税收主权,那么企业就无所适从。理想的解决方案是这几个国家达成一致。但问题症结就在这里,利益不同,就很难达成一致。

G7这次会不会给各国达成一致创造契机?且行且观察吧。国际税收不是国家税收,不是一国就能说了算,也不是几个无直接关联的国家就可以说了算的。