本次金融危机之前,决策者和经济学家的一个共识是在很大程度上忽略资产价格泡沫,当然,他们忽略的理由各不相同:有人认为资产价格泡沫不能可靠地被检测,另外一些人认为在这些泡沫面前,人们是无能为力的,因为任何干预所导致的后果可能比泡沫自然破裂更为糟糕。而在这些理由背后的一个隐含假设是,在任何情况下,央行都能收拾残局,而此前互联网泡沫的善后更是这种央行能力的乐观佐证,更有甚者责难存在资产泡沫这种提法。

但在全球金融危机后,宏观经济学家很难再把资产价格泡沫当作偶有的例外情形排除在宏观经济思考基础之外。在政策界,美联储前主席艾伦·格林斯潘已经非常公开地表示要扬弃旧的信条,他承认他的世界观存在“缺陷”,并开始接受央行可能需要关注泡沫的观点。然而,对于该用何种政策应对扩张中的资产价格泡沫,我们知之甚少,尽管“逆向干预的货币政策(作用于利率)并非总是正确”这个共识在逐步扩大,但宏观审慎政策是否能寄予厚望还有待观察。

信贷、资产价格和经济表现:新的证据

要量化这些利弊权衡,就需要更多的实证结果。资产价格泡沫对宏观经济和金融稳定的危害几何?在最新的研究中,我们考察了1870年以来发达经济体在信贷、资产价格和经济绩效的关系。

我们的实证数据基于宏观经济和金融的两个长期数据库:一个是我们自己研究中的最新数据版本,即17个国家自1870年以来信贷和宏观经济的年度面板数据库,而为了研究资产价格飙升,我们还在其中增加了股票价格数据;另外一个是Knoll等人2014年一项研究中的数据库,即17个国家1870年以来包含了房价的年度面板数据,并基于迄今可用数据扩大了该数据库50%的覆盖范围。

我们的主要研究结果证实了金融危机后的一个共识——我们必须认真对待加杠杆的泡沫。曾为美联储理事会成员的经济学家米什金(Mishkin)和其他政策制定者认为,泡沫分为两类:不加杠杆的“非理性繁荣泡沫”和“信贷驱动型资产泡沫”。在后一种泡沫中,信贷增长、资产价格和杠杆之间一开始是一种正向反馈,但到某一时刻,这一过程会反转变为螺旋式下降,恶化的资产负债表会导致经济体痛苦的后遗症。

·我们的研究表明,杠杆驱动的资产价格泡沫大幅提高了金融危机的风险,使经济衰退变得更为痛苦。

·非杠杆驱动的泡沫易于平息。

进一步地,信贷驱动型资产价格泡沫的破灭,会对宏观经济造成非常严重的影响。

简言之,杠杆时代,代价相随。

资产价格泡沫的实证识别

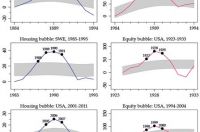

所谓“泡沫”,是指资产价格日益偏离其基本价值,但是基本价值不能直接被观测到,因此很难确定,况且,关于泡沫,目前尚无被普遍接受的标准定义。因此,我们在研究中采用了双管齐下的办法,如果一个时段发生大规模资产价格上涨(定义为价格偏离logHP趋势一个标准差以上)、随后价格降幅达到15%以上,那么我们定义该时段有泡沫。图1显示了利用这种方法识别的资产泡沫。

图1:泡沫识别举例

Notes:The figuresshow,for each 10-year window,the log real asset price(rebased to thestart year),a band of ±1 standard deviation(for that country’s detrendedlog real asset price),and the years for which the Bubble Signal is turnedon using our algorithm。

众所周知,信贷快速扩张伴随着更高的金融危机发生可能性,我们的研究考察了资产价格泡沫与信贷繁荣之间的相互作用是如何影响金融稳定的。如表1所示,我们的研究证实,相比单独的信贷扩张,信贷与资产价格的双重繁荣更为危险,而相比股市泡沫,房地产泡沫更为危险。

表1:金融危机衰退预测

Notes:Standarderrors in parentheses。*p〈0.10,**p〈0.05,***p〈0.01。The dependent variable based on peaks of business cycles identifiedusing Bry and Boschan(1971)algorithm。The dependent variable is one ifthe recession is associated with a financial crisis within a 2-year windowof the peak,0 otherwise。Bubble episodes are associated with recessions byconsidering the expansion over which the bubble takes place and using thesubsequent peak。

我们最新论文的核心主题是资产价格泡沫、信贷与实体经济的关系,利用历史数据,我们归纳了信贷扩张程度不同、是否有资产价格泡沫时经济体的商业周期典型路径,并利用局部投影法(local-projection methods),计算了经济体对股票市场泡沫和房地产市场泡沫分别在加杠杆、不加杠杆两种情况下的动态反应。

图2显示了这一研究的关键结果,左边的图显示了经济体人均实际GDP在衰退和复苏时期的路径:在常规衰退中,经济体在第一年收缩,并在第二年恢复以前的产出高峰;其他的线显示了不同平均信贷增速下股市泡沫的产出恢复路径。右边的图显示了相似的结果,但是用了房产泡沫指数。图中每个面板数据里的基准常规衰退路径都是90%的置信区间。

由此得出的基本教训如下:

·股本泡沫是有害的。

在所有观察的样本中,股市泡沫破裂往往伴随着较轻微的经济衰退和缓慢的复苏,但我们确实也发现,自二战以后,股市泡沫给经济造成的伤害较之前减少了。当然,尽管其危险效应相对变小了,但如果股市泡沫伴随高于平均增速的信贷扩张情况,那么很明显其对经济体造成的危害更大。

·右边的面板数据实证结果显示,房地产泡沫会导致更糟糕的经济衰退和更缓慢的经济复苏。

此外,当房地产泡沫形成的同时伴随着高于平均增速的信贷增长,那么其对经济的破坏作用要强得多:平均而言,信贷驱动的房地产泡沫破裂后,发达经济体需要5年以上的时间才能将产出恢复至以前的峰值。

图2:资产泡沫的经济代价

结论:泡沫的麻烦

本文基于历史经济数据,首次全面评估了资产价格泡沫的经济风险,我们提供的证据证明了哪种类型的泡沫更值得注意,也说明了不同泡沫对经济不同的危害。换言之,泡沫其实大有不同,信贷驱动的资产价格泡沫,对金融部门和实体经济的危害更大、更持久。

在过去的几十年里,各国央行通常对资产价格泡沫和信贷繁荣采取不干预方式,这种做法为诸如国际清算银行等机构所诟病,也就是说,我们不能乐观沉醉于金融市场会自我均衡恢复的想法,要警惕加杠杆的资产价格泡沫的潜在严重后果。我们的最新研究结果,有助于继续完善宏观金融理论,同时在金融危机后决策者仍在探寻新方法的背景下有着现实的应用意义。

注:《思想库报告》是上海金融与法律研究院(SIFL)出品的一份公益性电子刊物,以国际智库之思想,关照中国改革之现实。