编译:洒脱喜

本文提供了DAI稳定币供给增长、流动性、借贷需求以及价格波动情况的全面统计数据。通过数据和图表的形式,我们观察到在金融系统的激励下,DeFi用户的行为模式。

原文作者是来自alethio的Christian Seberino和Danning Sui。

以下是译文:

一、DAI 供给增长情况

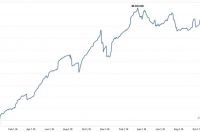

下图显示了DAI代币(自 2017 年 12 月)推出以来,其供应量的增长情况。目前,流通中的DAI代币日供应量已增长到近 1 亿枚(历史最高纪录是 2019 年 3 月 19 日的95,451,247,近期的数据则维持在 8400 万左右)。

图1:DAI的供应情况

截至目前,锁仓DAI最多的DeFi应用是Compound,其控制了大约17.11%的DAI供应,第二大DAI锁仓应用是dYdX,其控制了3.74%的DAI供应,而Maker的Eth2Dai则排名第十。

图:所有DAI锁仓应用的份额分布图

下面则是 10 大DAI“鲸鱼”地址及它们的锁仓额:

图: 10 大DAI 锁仓地址

二、DeFi借贷平台的表现情况

下图显示了过去 6 个月几大DeFi借贷平台的日借款量情况:

图:各大借贷平台在过去 6 个月大日借款量

请注意,上面的区域图没有堆叠。我们可以看到MakerDAO(蓝色区域)一直占据着主导地位,其在 6 月下旬和 9 月中旬达到了每天 430 万DAI的峰值。

Compound 在 5 月初时将它们的协议迁移到了版本2(V2),在这里,我们只引用了compound v2 协议的数据。结果表明,橙色区域(Compound v2)与粉色区域(dYdX)一直处于第二梯队(共享)的状态,它们在峰值时达到了每天 300 万DAI。

我们还注意到,NUO网络(绿色区域)和bZx(红色区域)在市场中发挥了作用。第一季度时,NUO网络推出了新平台,并迅速获得了大量流量。而bZx自 6 月份以来一直在稳步上升。

下图比较了上述DeFi项目的月度借贷活动。dYdX的DAI借贷百分比在过去六个月的增长情况是令人鼓舞的:截至 10 月 17 日,我们收集到的数据显示,自 8 月份以来dYdX每月的DAI借贷总额已超过了MakerDAO,而在 10 月份(到 17 号为止),dYdX用户几乎占到了所有主要借贷平台DAI贷款需求的一半(约49.37%)。

图:各借贷平台在过去 6 个月DAI贷款额的市场百分比情况

三、各大DEX(去中心化交易所)的流动性情况

下图显示了几个主要去中心化交易所(DEX)的每日交易活动。OasisDEX是MakerDAO系统衍生的DEX平台,其占据了很大的优势,其次是Uniswap,紧随其后则是Kyber以及RadarRelay。

图:各大DEX DAI交易量的市场占有率( 2019 年)

注意,这里我们没有纳入0x项目,原因在于它是很多中继类DEX的底层协议(例如RadarRelay、Paradex),因此可能会重复计算交易量。实际上,0x上的大部分流量来自RadarRelay,它们的交易量基本是相似的。

同样,对于采用OasisDex Eth2Dai市场进行交换的dYdX,为了避免总交易量出现重复,我们将其交易量全部显示在 OasisDex名下。dYdX平台上的DAI 实际交易量介于Uniswap和Kyber之间,其在 6 月份时达到峰值,月总交易量约为 1790 万。

总的来说,根据上述DEX的交易情况来看,自今年年初以来,DAI的交易量在稳步上升, 7 月份的DAI总交易量为 9000 万,之后则下降了近50%。

综合以上统计数据,我们观察到了DAI金融生态系统的自治生命周期。根据以下时间序列的趋势和相关性,DAI讲述了其价格如何从用户的激励行为中保持稳定:

图: 2019 年DAI价格、供应量、交易量以及借贷量的情况 (价格数据来自coinmarketcap.com)

2 月份上旬,DAI价格出现了微幅波动( 1 图和 2 图),可能导致了未来几天借贷量( 5 图)的增长 ( 2 月 24 日,DeFi 用户一天借贷了 433 万DAI,导致供应图( 3 图)变成蓝色,当天累计供应为 8801 万DAI)。

随后, 4 月份DAI供应量的增加导致DAI的价格出现了贬值,当时我们看到了-6.54%的价格变化,这可能导致交易量( 4 图)和借款量( 5 图)的增加(当价格下跌时,借款人和交易者可支付更少的美元来持有DAI。)

这里很难推断变量之间的因果关系,因为在一个经济系统中,它们总是相互影响和相互引导的。然而,我们可得出的一个结论是,它们是同相振动且高度相关的。

四、DAI价格是具有波动性的,稳定币真的是稳定的吗?

因此,当我们看到DAI价格在很大程度上会受用户行为影响后,上述问题可能会在人们的脑海中徘徊。我们将应用贝塔分析方法,并将DAI与多个稳定币进行比较,以衡量风险情况。

先回到定义,稳定币(如DAI)是指试图锚定某种资产价值的加密货币,而试图锚定 1 美元的稳定币例子包括DAI、 TrueUSD、 USDCoin、Tether、 Gemini Dollar。而以下,则是过去 12 个月当中,这几个稳定币的价格表现情况(数据来自CoinMarketCap)。

图:过去 12 个月,各大美元稳定币的价格及变化百分比情况(数据来自coinmarketcap.com)

从下表可以看出,它们的价格都维持在 1 美元附近,而其中DAI是最接近 1 美元的。另外,它们的变化幅度也很小,最小要属USDC:

表-各稳定币价格的均值和变动情况( 365 天窗口期)

另外,上面我们还附上了以太币和比特币的统计数据,以此作为对比货币。

与其它加密货币市场不同,稳定币不应受价格剧烈波动的影响。衡量稳定币价格波动性的一个指标是它相对于主要加密货币(如比特币和以太币)的贝塔值。以下,则是几个主要稳定币相对于比特币和以太币的贝塔值表:

表:各大稳定币相对于比特币和以太币的贝塔系数 ( 365 天窗口期)

代币本身的beta系数为1,它是股票市场分析实践中风险度量的一个阈值:

当beta值> 1 时,意味着该股票的波动性比市场基准指数(通常是股票市场的sp500 指数)更大。它也可以被解释为对市场变化的敏感度。例如,当市场波动时,股票会受到很大的影响,带来更高的收益率和更高的风险;

当beta值= 1 时,它们具有相同的波动性水平;

当0<beta值< 1 时,股票受市场趋势的影响较小;

通常股票与市场是正相关的,即贝塔系数通常为正值。然而,也有价值为负的情况,当市场下跌时,某些股票价格反而会出现上涨。

对于上述 5 种稳定币,我们看到它们的绝对值都小于0.1,这意味着它们都比eth和btc稳定得多,不太可能受到加密货币市场趋势的影响。在附录中,我们还附上了其他主流币的贝塔系数表,以供比较。

而在稳定币中,usdc和tusd的市值最小,且与eth和btc呈负相关,说明它们是市场不稳定时规避风险的“存储”代币:eth/btc市场上涨时,用户有可能卖出tusd/usdc,当eth/btc市场下跌时,用户可以将其持有的资产换成tusd/usdc。

附录

基于 2017 年 60 天窗口期的主流币的贝塔系数情况: