2021年以来,比亚迪汽车全系产品陆续换装“DMi混动系统”和“刀片电池”,推动其多个车型热销。

2021年全年,比亚迪汽车销量同比大增82.8%,达到72.1万辆;2022年1-5月,比亚迪继续高歌猛进,汽车销量同比增长161.9%,达到51.2万辆。

比亚迪(002594.SZ)的市值也一路走高,2022年6月10日突破万亿元,成为全球市值仅次于特斯拉(NASDAQ:TSLA)和丰田汽车(NYSE:TM)的车企。之后回调,截至6月27日收盘,比亚迪市值9321亿元。

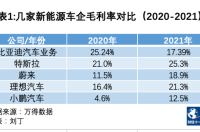

但是,比亚迪汽车业务的毛利率却从2020年的25.2%下降到2021年17.4%,2022年一季度仍在下降。公司整体净利润率也一路下滑,从2020年的3.84%下降到2021年的1.84%,2022年一季度的1.36%。

比亚迪有三大业务:汽车、手机部件及组装、二次充电电池。2021年,三者分别给比亚迪贡献了52%、40%和7.6%的收入。

比亚迪不单独披露各业务的季度毛利率,但披露综合毛利率,该指标从2021年底的13.02%下降到2022年一季度的12.4%。

2021年下半年以来,手机部件及组装业务毛利率从半年报的7%提升到了年报的7.57%,充电电池业务占比很小,因此2022年一季度综合毛利率的下降源自汽车业务毛利率下降。

比亚迪证券部解释说,汽车业务毛利率下降主要是受到原材料价格上涨影响。

但同样是面对原材料涨价和政府购车补贴下降,蔚来(NYSE:NIO)、理想汽车(NASDAQ:LI)、小鹏汽车(9868.HK)、特斯拉的毛利率却不断提升。

研究发现,比亚迪的问题在于:

垂直一体化的模式导致采购成本很难有效降低;

人海战术导致生产制造环节很难降本增效;

车型主打性价比,提价难度大;

2019年到2021年产生了10.9万辆库存车,跌价损失突增,拖累利润;

软件能力不足,限制了新收入开拓。

降本提价对比亚迪都不容易

汽车企业毛利率水平受多种因素影响:原材料价格、零部件采购及生产制造成本、政府购车补贴、汽车产品售价。

原材料价格上涨、政府购车补贴下降,会侵蚀企业的盈利,但企业仍有可能对冲这些影响,甚至能让毛利率不降反升。

2020年,理想汽车、蔚来、小鹏汽车的销量分别为3.3万辆、4.4万辆、2.7万辆,但2021年他们均达到10万辆左右的规模,分别为9万辆、9.1万辆、9.8万辆。

销量更高,意味着能以更低的价格采购零部件,也意味着生产制造环节的固定成本能被平摊到更多数量的产品上,相当于降低了平均成本,因此毛利率得以提升。

理想汽车在2021年年报中解释,公司毛利率之所以能够提升,是因为“供应链管理的成本控制提升”,以及汽车产品平均售价提升。

初创汽车公司的销量从无到有,规模效应对毛利率提振明显。特斯拉这种销量已经很大(2021年94万辆)的车企,则通过技术创新降低生产制造成本来提升毛利率。

比如,特斯拉开创性的采用一体成型的大型压铸机,将车身的70多个零部件精简为1个,从而摊薄制造成本。特斯拉还不断在汽车设计上做减法,砍掉不必要的零部件,简化生产工序。

比亚迪2015年到2021年的年均销量为47.2万辆,规模也已经很大。同时比亚迪一直采用垂直一体化的模式,坚持自己研发、生产几乎所有新能源车零部件。

比亚迪产品规划及汽车新技术研究院院长杨东生说,早期中国新能源(4.630, 0.02, 0.43%)车产业链空白,找国际零部件巨头帮助开发电机、电控等零部件周期长、花费贵,因此比亚迪选择自己做。

比亚迪2021年推出并得到市场认可的混合动力系统DM-i,从2003年开始研发,历经四次迭代。

比亚迪从锂电池业务起家,并且于2005年建立自己的IGBT(电压驱动型功率半导体)研发团队,目前其动力电池、IGBT芯片产品不仅供应自身,也对外销售,并在动力电池、芯片行业中具备较强影响力。

此外,比亚迪还自己生产LED车灯、LED显示屏、热泵空调、电动空调压缩机、扁线电机、中央网关、网关控制器、音响系统、NFC车钥匙产品,而其他汽车企业通常从第三方供应商购买这些产品。

垂直一体化模式在保证了零部件供应的同时,也带来了运营效率低的问题。封闭的供应链体系,也束缚了企业的活力,不利于员工释放潜力。

最重要的是,中国汽车产业发展至今,本土零部件企业已经愈发成熟,内部垂直一体化,无法达到外部专业化生产的规模效应,这意味着成本难以降低。

比亚迪意识到了这一点并从2018年启动改革,打开供应链,从外部采购零部件,并分拆零部件业务,成立弗迪系公司,推动它们市场化运作,对外销售零部件产品。而比亚迪在向弗迪系公司采购零部件时,也会要求其与外部同类产品竞价。

不过,迄今为止,改革进展不快,比亚迪汽车的零部件仍然依赖弗迪系,未能有效降低采购成本。

2021年,比亚迪汽车业务盈利能力下降,但比亚迪半导体股份有限公司的净利润却大增574%,被证监会问询:比亚迪向比亚迪半导体采购的时候,是否存在利益输送?

在比亚迪分拆出的零部件业务子公司中,比亚迪半导体是改革进展最快的,已进入IPO审核阶段,但其收入来自比亚迪的比例仍然高达60%,日常工作中也仍在使用比亚迪的财务系统,其财务独立情况也被证监会问询。

在生产制造环节上,比亚迪想降低成本也不容易。

比亚迪依赖人海战术。比亚迪最早生产电池的时候,通过拆解同行的全自动电池生产线,建设了由人工替代昂贵自动化设备的生产线,从而降低了生产成本。

但是,人海战术要求更多人力来匹配销量增长,而人力成本在逐年上升,同时人工产线也不能像自动化产线那样通过升级软硬件来持续提升效率。

2021年,比亚迪员工总数增加了6.4万人,达到28.8万人。据胡润百富报道,2022年比亚迪还将招聘15万人。比亚迪未披露各业务的员工比例,若按营收比例推算,汽车业务的员工数量不低于15万人。

2021年长城汽车(37.230, 0.19, 0.51%)、广汽集团(15.760, 0.52, 3.41%)、长安汽车(18.200, 0.88, 5.08%)员工总数分别为7.8万人、9.7万人、4.2万人,而他们的产量分别是比亚迪的1.7倍、2.9倍、3.1倍。上汽集团(17.460, -0.35, -1.97%)产量547.3万辆,全国最大,是比亚迪的7.3倍,其员工总数为20.7万人。

特斯拉2021年全球员工总数10万人左右,产量93.6万辆,其上海工厂员工8000人左右,产量48万辆,显示了数字化、智能化生产的先进性。

小鹏汽车、蔚来、理想汽车规模较小,员工总数均在1.5万人上下。

在刀片电池生产方面,虽然刀片电池不需要使用昂贵的镍、钴、锰,成本更低,但仍需要用碳酸锂,而碳酸锂的价格在2021年下半年飞涨。

另外,刀片电池生产难度更高,其细长的体型需要用新的生产线制造,良品率提升难度大,这意味着生产线折旧成本更高。但随着未来刀片电池的产量和良品率提升,其平均制造成本或许能够下降。

除了采购、生产制造环节,汽车企业也可以通过提价来对冲原材料涨价。

比亚迪2021年曾小幅提过几次价,但对提升毛利率作用不明显。2022年以来,比亚迪又提价了几次,但其结果也还不明确。

比亚迪汽车2021年平均出厂价为14.86万元,2021年经销商优惠幅度有不同程度的减少,相当于变相提价。

2022年2月1日,比亚迪官方提价1000元-7000元不等,3月16日,再次提价3000元-6000元不等。

小幅度提价,对冲原材料涨价的效果有限;大幅度提价,又容易损害销量。比亚迪的车型主打性价比,特斯拉、蔚来、理想汽车主打中高端市场,车型平均售价超过30万元。相比起来,比亚迪目标客群对涨价的耐受力更小。

高库存侵蚀利润率

从2019年到2021年,比亚迪积累了10.9万辆库存车,由此带来的存货跌价准备等损耗,也拉低了比亚迪利润率。

汽车公司每年的产量减去销量就是库存量。

A股乘用车上市公司产销数据披露较为完整,其中,剔除表现不稳定的海马汽车(6.060, -0.03, -0.49%)、北汽蓝谷(9.280, 0.01, 0.11%)、小康股份(84.180, 3.09, 3.81%),再剔除产销规模高出比亚迪七八倍的上汽集团,我们选取长城汽车、长安汽车、广汽集团做库存对比。

2019年市场疲软,比亚迪、长城汽车、长安汽车都积累了库存车。长城汽车在2020年和2021年销量多于产量,消化了不少库存车,得以保持3年间的产销平衡。比亚迪则是连续3年高额库存。

2021年,比亚迪库存商品的账面价值达到177.9亿元,远高于长城汽车的48.5亿元,广汽集团的41亿元,长安汽车的33亿元。

同年,库存商品账面价值占营业收入的比例,比亚迪高达8.4%,长城汽车为3.6%,广汽集团为5.4%,长安汽车为3.1%。

为应对市场需求,汽车公司通常会保有一定数量的滚动库存。但若库存商品账面价值显著高于同行,产销规模又并没有高于同行,则必定积累了卖不出去的库存车。

比亚迪的库存商品主要为汽车、手机零部件,比亚迪不披露二者的具体占比,无法得知比亚迪177.9亿元的库存商品中有多少是汽车。

不过,如果按照比亚迪平均单车售价15万元计算,10.9万辆库存车价值为163.5亿元。(此数字仅供参考,实际工作中,比亚迪可根据自己确定的价格认定库存车的价值。)

比亚迪积压的10.9万辆库存车中,至少有8.3万辆是旧款车。比亚迪从2021年才开始大规模生产搭载DM-i混合动力系统、刀片电池的新款车,而2019年和2020年分别积压了4.6万辆和3.7万辆库存车,合计占比76%。

旧款的库存车是否能顺利卖出去呢?并不容易。

2021年,比亚迪车型热销,主要是因为搭载了先进硬件:其2021年1月推出DM-i混合动力系统,将混合动力车型的价格拉低到同档次的燃油车相同水平,显著提升了产品性价比。

4月开始全系换装“刀片电池”,提升了产品安全性;8月推出e平台3.0的首款车型海豚。这使得比亚迪2021年销量提升到72万辆。

但是,比亚迪旧款车型的竞争力并不强。从2009年到2020年,比亚迪的年销量始终维持在40万辆上下,仅在2010年和2018年达到过52万辆,2020年仅销售了39.5万辆。

搭载先进硬件的新款车型的优异性能,客观上降低了旧款车型的吸引力,使其销售难度增加;另外,比亚迪不断推出的新品牌和新车型,与旧款车型价位接近,也会挤压旧款车型的销路。

例如,2021年8月推出的纯电动车型海豚,与比亚迪e2车型同处于10万元左右的价位;2022年3月上市的插电式混合动力车型驱逐舰05,与比亚迪秦系列同类车型同处于13万元上下的细分市场。

“通常来说,汽车企业生产出的汽车产品会压给经销商,就算卖不出去,也计为经销商的库存。如果汽车企业自身的库存升高,说明确实是很难卖,经销商处都压不动了,只好留给汽车企业自己。”一位汽车公司中层销售人士表示。

2019年到2021年,比亚迪库存商品账面价值从101亿元攀升到177.9元。

同时比亚迪的存货跌价损失、开发支出减值损失、无形资产减值损失、合同资产减值损失总额,从2019年的1.53亿元提升到2020年的9亿元、2021年8.57亿元。这比2014年到2018年5年间年均2.6亿元水平高了三倍半。

库存产品积压的越久越过时,比亚迪需要承担的产品跌价损失就越大;旧款车型如果已经被认定没有市场前景,此车型所获得的无形资产也会被认定为损失。

另外,除了积压在汽车公司的库存车,积压在经销商处的库存车也会有跌价或者卖不出去的情况,这会给汽车公司造成合同资产减值损失。

根据测算,2020年到2021年,比亚迪的存货跌价损失、开发支出减值损失、无形资产减值损失、合同资产减值损失(计入资产减值损失项目),导致比亚迪净利润率降低了0.5个百分点和0.4个百分点。

2022年一季度,库存商品对比亚迪业绩造成的侵蚀仍在大幅增加。其资产减值损失同比增加78%,达到2.33亿元。(比亚迪未披露其构成,但根据往年情况,比亚迪的资产减值损失主要由存货跌价损失、开发支出减值损失、无形资产减值损失、合同资产减值损失构成。)

如果新款车持续热销,比亚迪的库存车就不会继续增加,旧库存也不会让比亚迪伤筋动骨,但由此产生的跌价计提会持续压制比亚迪的净利润率。

软件能力不足,限制开拓新收入

2021年以来,比亚迪的市场份额迅速提升。2022年1-5月,比亚迪在国内新能源车市场的占有率已经从2021年底的16%提升到25%。

摆在比亚迪面前的问题是:利润率能否与市占率同步上升?

汽车智能化浪潮下,汽车龙头纷纷重视起软件订阅收费和客户服务,试图从硬件制造公司转型为科技服务型公司。

大众汽车2016年提出要向出行服务商转型,福特汽车2017年提出要转型为提供出行产品和服务的多元化汽车科技公司,奔驰2019年提出要转型为互联网新出行服务商。

传统汽车企业的净利润率仅有3%-5%左右,但软件服务公司的净利润率通常可达15%-20%。

特斯拉靠软件升级提升车辆性能,还开发了完全自动驾驶系统(FSD),不仅在车辆销售时赚取利润,还赚取软件升级和FSD软件的利润。

并且,根据其设想,特斯拉将打造平台服务能力,不仅要构建类似苹果公司的软件体系,提供购物、娱乐服务;还将打造出行服务平台,车主可以将车辆共享,接入出行平台并成为自动驾驶出租车赚取外快,而特斯拉也将通过这些平台服务赚取更高利润。

2020年,特斯拉首次实现年度盈利,净利润率为2.73%,2021年大幅提升到了10.5%。

这个成绩首先归功于规模效应。2020年,特斯拉销量50万辆,2021年94万辆。规模翻番,采购成本、生产成本随之下降。

软件收入大幅上升也功不可没。到2021年第三季度,该收入已达8.94亿美元,占特斯拉当季总收入的6.5%。

多家券商预测,到2025年,特斯拉以FSD软件订阅费(最新价格为一次性支付1.2万美元,或每月支付199美元)为主的软件服务收入将突破百亿美元。

最激进的预测来自申港证劵,该公司2021年9月在名为《特斯拉产业链:超预期渐成常态,产业链将再起东风》的研报中预测:2020-2025年,特斯拉软件收入的复合增长率(GAGR)为63%,2025软件收入将达216亿美元,占当年总营收的18%。

蔚来为车主提供差异化的充电和售后服务方案,并利用线上的App和线下的体验店“NIOHouse”营造用户社群、增加用户黏性,赚取服务的利润。

蔚来也研发了自动驾驶平台系统,推出按月付费的订阅模式,并将自动驾驶软件服务看成是公司毛利来源之一。

小鹏汽车2019年发布了其辅助驾驶系统,是中国首家自主开发自动驾驶技术并装载于量产车上的汽车公司。

其自动驾驶功能软件此前售价2万元到3.6万元,后为扩大客群而调整为免费模式;小鹏汽车在2021年年报中说,公司将开发先进软件来开拓收入来源。

理想汽车虽然对自动驾驶相关软件免费,但将软件费用隐含在了车价当中。理想汽车也推出会员模式,通过为车主提供保养、上门取送车、流量等平台服务赚取利润。

目前,软件收费和服务的商业模式,汽车公司仍在探索中,相关收入占比虽然不高,但毛利率高,显示了该业务的前景。

2021年,小鹏汽车服务收入9.46亿元,毛利率33.2%;理想汽车服务收入8.8亿元,毛利率44%。

相比之下,比亚迪在软件收费和客户服务方面落后了。

王传福曾在比亚迪2018年全球开发者大会上表示,比亚迪要成为“硬件标准平台提供商”,并说“专业的事情让专业的人去做”,比亚迪专注硬件开发,智能座舱软件和自动驾驶软件将与外部供应商合作。

智能座舱软件,比亚迪自研了DiLink智能网联系统,提供智能座舱的基本操作软件,面向消费者的智能座舱应用软件,比亚迪主要依赖外部供应商。

自动驾驶软件,比亚迪自研了智能辅助驾驶系统Dipilot,但主要是针对自动驾驶涉及的车辆硬件底层,消费者直接感知到或使用到的自动驾驶软件,比亚迪仍依赖外部供应商。

在2021年9月的e平台3.0发布会上,王传福介绍说,汽车智能化分四个部分,智能车控、智能动力、智能驾驶、智能座舱。

有观点认为,比亚迪在前两者能力很强,这是汽车智能化的硬实力,比亚迪完全可以据此立于不败之地,即便后两者交给合作伙伴去做。

就汽车主机厂是否会变成软件巨头的代工厂这个曾经热议的话题而言,上述观点成立,但从增加盈利能力这个维度出发,面向消费者的软件能力不足,主机厂就很难向消费者收取软件服务费。

与合作伙伴共同收费虽然也是选项,但涉及分成谈判,博弈复杂。

在用户服务方面,比亚迪仍是传统的经销商服务模式,而造车新势力注重搭建用户会员体系,直接服务用户。

比亚迪已开始通过投资增强自动驾驶能力:2021年3月,比亚迪战略投资自动驾驶芯片企业地平线,要与其在智能驾驶芯片、智能驾驶计算平台、视觉感知算法等方面开展合作。

2021年12月,比亚迪宣布与自动驾驶软件领域的初创公司Momenta成立合资公司深圳迪派智行科技有限公司,要与其融合发展高等级智能驾驶技术;2022年2月,比亚迪投资激光雷达企业速腾聚创。

2022年2月,比亚迪与百度达成合作。百度为比亚迪提供“行泊一体智能驾驶产品ANP”,覆盖停车场、高速公路的应用场景,百度还为比亚迪提供人机共驾地图。

2022年3月,比亚迪宣布与芯片企业英伟达合作,计划从2023年上半年开始,在部分车型上搭载英伟达的自动驾驶产品。

但合作模式之下,比亚迪能否跑通软件收费和服务收费模式,与合作方如何分配利润,都还有待观察。

,http://www.qncye.com/uploads/allimg/220701/14530WC4-0.png