中国 4770 万对不孕不育夫妻,撑起了一个备受瞩目的 IPO。

投资界 6 月 25 日消息,锦欣生殖医疗集团今日在港交所挂牌,股票代码 01951。发行价为 8.54 港元每股。截至发稿前,涨幅超 18%,报价 9.9 港元,成交额 12.93 亿港元,市值 240 亿港元。

对于大众而言,辅助生殖领域一向隐秘。如今锦欣上市,非公 " 辅助生殖第一股 " 正式诞生,揭开了这门生意的冰山一角。

" 买买买 " 后分拆上市:

一年营收超 6 亿,吞下美国辅生巨头

实际上,此次赴港上市的主体锦欣生殖医疗是由成都锦欣医疗投资管理集团(下称 " 锦欣集团 ")拆分而来,根基深厚。

锦欣集团成立于 1951 年,医疗、生殖及康养是三大支柱产业,曾成功地完成公立医院改制。而锦欣生殖医疗的业务最早可追溯到 2003 年,当时由来自锦欣集团前身公司的医生及管理人员组成团队成立锦江生殖中心,提供 AIH、辅助生殖服务及相关治疗。

因 2003 年 1 月获四川省卫生厅批准提供 AIH 治疗,锦江生殖中心成为四川首批获发牌照提供辅助生殖服务的机构之一,自此业务迅速扩张。

2010 年,锦欣集团设立成都西囡医院,该医院的前身早在 2006 年取得了辅助生殖的相应牌照。之后,作为企业重组的一部分,2016 年 8 月先前成都西囡医院转让其资产予成都西囡医院。

除自身有机蜕变外,锦欣集团也在华南及美国进行收购,迅速扩张。2017 年 1 月,锦欣医疗以现金对价 61126 万元收购同样拥有牌照的深圳中山医院。根据弗若斯特沙利文报告,深圳中山医院采用 IVF-ET 技术在深圳实现首例婴儿诞生,并采用 ICSI 技术在深圳实现首例婴儿诞生。

2018 年 5 月 3 日,锦欣生殖医疗注册成立。在上市之前,锦欣还大手笔收购了美国医疗机构 HRC Management。HRC Medical1988 年在美国由一群生殖医生成立,根据弗若斯特沙利文报告,HRC 于 2017 年在美国西部辅助生殖服务市场中排名第一,进行了 4,371 个 IVF 治疗周期。

辅助生殖服务由两种技术组成人工授精和试管婴儿技术(IVF)。与人工授精相比,IVF 目前已被广泛使用,并于中美辅生市场占据约 95% 的市场份额。

在竞争激烈的 IVF 领域,锦欣生殖医疗的地位不容小觑。2017 年,锦欣医疗进行了 18018 个 IVF 治疗周期,这项数据在国内辅助生殖服务市场中位列第三,而在非国有辅助生殖服务市场中占据首位。

同样根据报告,锦欣生殖医疗集团于 2017 年中国区域内的辅助生殖医疗机构的成功率较高,达 53%,而全国平均水平则为 45%。

这也成为锦欣营收的主要来源。招股书显示, 2016 年、2017 年、2018 年前 9 个月,锦欣实现营收分别为 3.46 亿元、6.63 亿元、6.7 亿元;经调整后净利分别为 1.00 亿元、1.98 亿元、2.02 亿元。

知名 VC/PE 入局

华平两轮追投,红杉、高瓴加持

在锦欣集团重组及并购过程中,资本发挥了重要作用。锦欣生殖自 2016 年以来通过多轮融资,吸引包括华平、信银投资、红杉中国、汇桥资本、药明康德、高瓴等在内的众多 VC/PE 及产业基金,可谓星光熠熠。

2017 年 5 月,华平投资入股西囡医院和成都锦德,成为锦欣生殖最早的机构投资人。2018 年 9 月,锦欣集团分拆后完成一笔大额战融,华平及新引入的中信银行旗下信银投资领投,红杉中国、药明康德等跟投,本轮投资帮助锦欣生殖完成对美国 HRC Fertility 的并购整合。

而在 IPO 前,2019 年 6 月,锦欣生殖还完成高瓴资本、汇桥资本、OribiMed 奥博资本共计 1.5 亿美元融资,获得强有力的基石投资者。

根据招股书,IPO 后,Jinxin Fertility BVI 持股 21.1%,由锦欣集团 196 名自然人股东所持有,HRC Management 持股 15.15%。华平是最大的机构投资人,通过 Amethyst Gem 持股 18.77%。

发售前,信银投资是第三大股东,持股 4.12%;红杉资本与无锡药明康德各自持股 2.14%,莱恩资本 LionRock 持股 3.14%,另外四川省养老基金持有其 1.75% 的股份。

回忆起当时为何投资锦欣时,华平投资董事总经理方敏对投资界介绍,华平早在 2012 年就已开始关注妇儿医疗服务领域投资机会,在长期深入调研后发现辅助生殖是一个高增长、高门槛、充满潜力的细分领域,便开始寻找相应的企业。

在方敏看来,锦欣生殖在辅助生殖领域处于领导地位," 由于技术积累周期长、专科人才相对稀缺、监管严格,国内辅助生殖市场相对分散,而锦欣生殖是其中少数既具备准入资格,又有资质提供高品质、个性化服务的医疗服务机构之一。"

锦欣生殖是今年红杉中国上市的第 3 家成员企业,也是其近三年来第 11 家上市的医疗企业,医疗健康是红杉中国四大投资板块之一。

红杉中国董事总经理曹弋博对投资界表示:" 作为非公立医疗机构,锦欣生殖除了有常见的服务优势外,还罕见地拥有领先的技术实力。无论是将辅助生殖业务独立运营还是进军国际市场,锦欣都走在了行业前列。公司有望在上市后通过持续的内生增长和并购驱动,在这个千亿级的市场中拔得头筹。"

4770 万对不孕不育夫妻,

在锦欣生殖医疗的招股书中,不孕不育的中国人越来越多。2017 年中国大约有 4770 万对不孕症夫妇,预计 2023 年不孕症夫妇将增加至约 5620 万对。这意味着,未来 1 亿多已婚夫妻将无法正常生育。这一数据显然超出了大众的传统认知,但并非 " 空穴来风 "。

根据中国人口协会、国家计生委发布的数据显示,中国育龄夫妇的不孕不育率从 20 年前的 2.5%-3% 攀升到近年 12%-15% 左右,患者人数超过 5000 万。其中女性占 50%,男性占 40%,夫妇双方共同原因占 10%。甚至有专家预测,继心脑血管病和肿瘤之后,不孕不育将成为威胁人类健康的第三大疾病。

面对庞大的生殖辅助需求,人工授精和试管婴儿成为最主要的治疗手段。但现实是,我国辅助生殖市场渗透率很低。4770 万对不孕症夫妇中,仅有 52.7 万对接受辅助生殖服务。

并且,很多中国人远赴海外寻求服务,特别是美国成为最受欢迎的地点。弗若斯特沙利文报告称,2017 年约 15000 名中国人到海外接受辅助生殖服务,其中 30% 去了美国。而加利福尼亚州成为国际患者的热门目的地,特别是中国患者,于 2017 年在前往加利福尼亚州的约 5150 名国际患者中,70% 来自中国。

不孕率持续上升背后,生殖服务机构数量却极为有限,甚至供不应求。据了解,在中国辅助生殖服务供应商,需要获得五类批准证书,包括:供精人工授精(AID)、夫精人工授精(AIH)、体外授精 - 胚胎移植(IVF-ET)、透过 ICSI 进行 IVF 及 PGD/PGS 的。

来自原国家卫计委数据,截至 2017 年,我国共有 451 个辅助生殖中心、23 家人类精子库机构,获试管婴儿牌照的医院仅有 327 家,还有 28% 的生殖中心达不到试管婴儿技术。其中,民营医院生殖中心仅有 41 家,不到 10%,90% 多以公立医院为主。

这俨然是一片待开发的蓝海。不过在下游准入门槛高的情况下,产业链中游或许成为突破口。

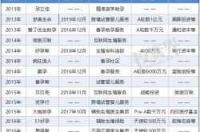

投资界根据公开信息不完全统计,2013 年来,众多辅助生殖服务创企成立,这些服务平台通过线上知识普及和专业咨询服务,快速获取流量,并增加用户黏性。同时也获得资本支持,但目前仍处于早期阶段。

其中,互联网医疗平台微医也将目光聚焦于辅助生殖领域,先后战略入股了新 IVF 医疗集团,收购澳洲综合辅助生殖科技服务供货商 Genea 的 89.5% 股权。同时,凭借目前全国唯一的互联网妇幼医院牌照,整合微医不孕不育平台,还战略控股贝贝壳,借助后者对线下生殖医联体的布局,加速链接线上线下以及更多医联体单位。

" 不孝有三,无后为大 " 这历来是中国人根深蒂固的传统观念。如今,随着锦欣生殖医疗敲钟上市,这一个千亿级市场恐怕会加速迎来爆发。

来源:投资界 任倩