缅甸天然气资源较为丰富,但其国内天然气消费水平较低,生产的天然气主要作为创汇产品出口至中国和泰国。在市场化改革的推进下,缅甸经济发展势头良好,未来能源尤其是电力消费也将随之持续增加。当前,燃气发电是满足缅甸电力市场需求的重要支撑,在未来电力需求增长的带动下,缅甸天然气消费也将保持增长态势,天然气市场发展潜力较大。随着现有气田产量衰减,新开发气田存在不确定性,加之基础设施缺乏,缅甸国内将出现天然气供不应求的局面,LNG可能成为满足当地天然气需求的重要方式。中缅油气管道是中国企业在缅甸油气领域投资的核心项目,中国企业还在缅甸参与投资建设燃气发电厂。未来,中国企业可以在缅甸油气资源勘探开发、LNG接收站和管道设施建设、配套燃气电厂以及城市燃气开发等领域寻求广泛的投资合作机会,同时需要加大投资评估力度,做好风险管控工作。

表2 缅甸规划建设的燃气电厂

缅甸位于中南半岛西部,东北与中国毗邻,西北与印度、孟加拉国相接,东南与老挝、泰国交界,西南濒临孟加拉湾和安达曼海。国土面积68万平方千米,人口5386万(2018年),是东盟成员国。中缅两国传统睦邻友好,中国一直是缅甸第一大投资来源地、第一大贸易伙伴和最大的出口市场,在贸易、经济技术合作、工程承包和投资等方面对缅甸有着重要影响。

近年来,在“一带一路”倡议推动下,中缅经济走廊建设不断推进,中缅两国经贸合作全面深入。虽然缅甸经济发展相对落后(人均GDP约1200美元),工业基础薄弱,但油气资源、森林资源、水力资源和海洋资源丰富,为其未来经济发展提供了良好条件。截至2018年,缅甸探明天然气储量1.2万亿立方米,储采比66年,油气资源主要分布在缅甸中部和沿海大陆架。油气产业是缅甸重要的支柱产业之一。根据环球印象撰写并发布的《缅甸天然气市场投资环境及风险分析报告》数据显示,2017年,外国企业在缅甸石油和天然气领域投资154个项目,投资额达224亿美元,占外商在缅甸投资的32%,缅甸天然气出口额约占缅甸出口总额的25%。2013年7月,中缅天然气管道投产,推动中缅油气合作迈上新台阶。未来中缅能源合作仍具备较大潜力,认真研判缅甸天然气产业发展前景,对今后中国企业在缅甸开展天然气领域的投资合作具有一定的指导意义。

缅甸国内天然气消费以发电为主,利用水平较低。该国天然气管道基础设施不完善限制了天然气的普及利用,生产的天然气主要作为创汇产品出口至中国和泰国。随着缅甸国内天然气需求的增加,现有气田供应难以满足,天然气供应与国内需求以及出口需求之间不平衡的矛盾正在日益凸显。

根据环球印象撰写并发布的《缅甸天然气市场投资环境及风险分析报告》数据显示,自2010年以来,受国内电力需求增长的推动,缅甸天然气消费稳步增长。2018年,缅甸天然气消费量约为49亿立方米。当年缅甸能源消费总量约为1930万吨油当量,消费结构中天然气占比为18%,石油为23%,水力为4%,传统生物质能源为53%,煤炭为2%。由于缅甸能源消费规模不大,尽管天然气在国内一次能源中的占比较高,但绝对消费量小,天然气利用水平和普及度处于较低水平,生产的天然气主要用于出口。

2018年,缅甸天然气消费中电力占比为76%,工业为15%,交通运输业及损耗等为9%(见图1),天然气发电在缅甸电力供应体系中占据重要地位。缅甸现有燃气发电装机容量为196万千瓦,占发电总装机的39%,电力行业的天然气消费量从2010年的8亿立方米增加到2018年的37亿立方米,燃气发电量占总发电量的比例从2010年的23%增至2018年的45%。但是,当地燃气发电机组普遍较小,利用效率较低。随着2011年缅甸电力市场改革的推进,越来越多的外国投资者进入了该国燃气发电领域。2018年,缅甸工业部门天然气消费量约为8亿立方米。工业用气主要集中在石油、天然气生产部门和原油加工领域,化肥生产等领域消耗了少量天然气;交通运输业消耗天然气约2亿立方米。在20世纪80年代中期,缅甸开始开发用于运输的压缩天然气(CNG)供应网络,以减少对进口石油产品的依赖。目前,缅甸有45个正在运营的压缩天然气加气站,其中41个位于仰光,其余5个位于马圭(Magway)和北部地区。仰光约有3万辆公共汽车和出租车使用压缩天然气作为燃料,用于公共交通的压缩天然气价格被控制在较低水平。民用天然气没有统计数据,传统生物质(例如木炭和木柴)占民用能源总需求的80%左右。随着城市人口的增长,未来缅甸民用天然气需求将会增长。

从区域看,仰光地区是缅甸最大的天然气消费市场,约占该国天然气总消费量的50%。仰光约90%的天然气用于电力部门,其余用于工业和运输部门。曼德勒是缅甸第二大天然气消费地区,消费量占总量的14%。曼德勒地区的需求结构与仰光相似,80%天然气消费用于发电,剩余的天然气用于运输和工业。孟邦也是缅甸天然气消费的重要区域,消费量占天然气总消费的8%。孟邦位于仰光和德林达依之间,天然气供应条件较好,天然气主要用于发电。缅甸其他天然气消费地区包括南部的伊洛瓦底、克伦和德林达依和中北部的若开邦、马格威、勃固和内比都地区。

1.2 天然气供应情况

1.2.1 天然气产量

缅甸油气资源较为丰富,主要分布在中部沉积盆地和沿海大陆架。2018年,缅甸天然气总产量为178亿立方米(见图2),主要来自Moattama、Mergui Terrace等盆地(见图3),主要气田有亚达纳(Yadana)、藻迪卡(Zawtika)等。缅甸海上气田的天然气产量占总产量的95%。

Moattama盆地位于海上,是缅甸最多产的盆地,拥有亚达纳、藻迪卡两个大型气田。根据环球印象撰写并发布的《缅甸天然气市场投资环境及风险分析报告》数据显示,亚达纳气田发现于1974年,是缅甸最大的天然气田,2018年天然气产量为78亿立方米。该气田由多个公司合作开发,股权结构为:道达尔31%、雪佛龙28%、泰国国家石油公司勘探与生产公司(PTTEP)26%、缅甸石油天然气公司(MOGE)15%。该气田于1998年开始生产,所产天然气主要出口至泰国(约60亿立方米/年),少部分产量用于国内需求。藻迪卡气田发现于1997年,泰国国家石油公司勘探与生产公司拥有80%的股权,缅甸石油天然气公司占20%股权,2018年产量为33亿立方米。该气田2/3的天然气通过管道出口到泰国,剩下1/3供应国内市场。

位于Mergui Terrace盆地的耶丹孔(Yetagun)气田发现于1992年,2000年开始生产天然气,2018年产量为16亿立方米,所产天然气全部出口至泰国。该气田的运营商是马来西亚国家石油公司,其持有总权益的40.91%,合作伙伴是缅甸石油天然气公司(20.45%)、泰国国家石油公司勘探与生产公司(19.32%)、日本石油勘探(缅甸)公司(19.32%)。由于耶丹孔气田产量不断下降,作业者计划在新的区块进行勘探。

Rak h i n e 是具有勘探潜力的盆地, 拥有瑞(Shwe)气田和Shwe Yee Htun 1气田。瑞气田发现于2004年,2013年投入运营,2018年天然气产量达到55亿立方米。该气田所产天然气80%通过管道出口到中国,20%供应国内市场。韩国浦项大宇(POSCO Daewoo)经营该项目,拥有51%的项目股权,其他股东包括印度和缅甸企业。项目方2008年与中国石油签订了30年的供气协议。

缅甸将天然气视为赚取外汇的出口产品,根据环球印象撰写并发布的《缅甸天然气市场投资环境及风险分析报告》数据显示,2018年,缅甸天然气出口量约为129亿立方米,占天然气总产量的72%。其中出口泰国约99亿立方米,出口中国约30亿立方米。自2000年以来,缅甸对泰国的天然气年出口量一直稳定在80亿~100亿立方米,主要来自亚达纳、藻迪卡和耶丹孔等气田。2013年,中缅天然气管线建成后,缅甸开始向中国出口天然气,年出口量在30亿~40亿立方米,主要来自瑞气田。

1.2.2 天然气设施现状

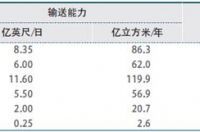

缅甸已建成约4500千米的陆上天然气管道和700千米的海上天然气管道。缅甸用于国内天然气消费的供气管道大部分比较陈旧,需要进行升级更新以支撑国内天然气市场扩张,出口天然气管道的设计标准更高、更耐用。连接海上天然气田的主要管道有:来自藻迪卡气田的甘包(Kanbauk)-棉因阿莱(Myaingalay)-仰光管道,所产天然气通过孟邦供应仰光;来自亚达纳气田的亚达纳-仰光管道,所产天然气主要供应国内市场;来自瑞气田的中缅管道,目前尚未满负荷运行;来自耶丹孔油田的德林达依(Taninthayi)管道,用于向泰国出口天然气;来自藻迪卡气田的藻迪卡-班通(Ban I Tong)管道(见图4)。缅甸主要管道输送能力等见表1。总体来看缅甸当地天然气设施严重不足,导致缅甸国内天然气利用受限。

近年来,随着缅甸国内天然气需求的增加,现有气田供应难以满足,多个公司计划在缅甸建设LNG接收站,目前提出的建设点有6个,但均处于前期研究阶段,尚未有实质性进展。

缅甸正在积极进行市场化改革,经济发展势头良好,未来能源消费尤其是电力消费将持续增加。燃气发电是满足缅甸电力市场需求的重要支撑,在电力需求的带动下,未来缅甸天然气消费也将保持增长态势,天然气市场发展潜力较大。在天然气供应方面,随着现有气田产量衰减,以及受勘探资金投入及开发周期影响,新开发气田存在不确定性,短时期内缅甸天然气供应难以保持快速增长。综合判断,缅甸国内天然气市场将呈现供不应求的局面,LNG可能成为满足当地天然气需求的重要方式。

2.1 天然气需求潜力分析

随着缅甸经济的发展,其国内电力需求将保持强劲增长态势。缅甸2014年制定的《国家电力发展规划》提出,2030年缅甸电力总装机容量将达到2878万千瓦,其中天然气发电为500万千瓦,占比为17%,煤电为276万千瓦,占比为10%。尽管缅甸水力资源丰富,但受环保政策影响,大规模开发水力发电变得越来越困难。因此,未来天然气发电将是保障缅甸电力系统稳定供应的重要方式,燃气发电装机规模及用气需求都将持续增加。目前,缅甸各类企业提出规划建设的燃气电厂规模共计384万千瓦,如表2所示。相关机构预测,到2030年,缅甸天然气发电对天然气的需求量将达到90亿立方米。

在城市燃气方面,作为有5000多万人口的国家,随着城市化率的提高,缅甸民用天然气也具备增长空间,预计2030年其民用及交通部门用气合计9亿立方米,工业用气未来也将有所增长。根据IHSMarkit公司的预测,2030年缅甸天然气需求量将达到106亿立方米(见图5)。

2.2 天然气供应展望

未来缅甸现有主力气田产量将逐步下降,而新气田的勘探需要大量资金投入,开发周期也较长且进展较慢,加之缅甸尚处于市场化经济改革进程中,缅甸的天然气储量短时间内可能难以充分释放,因此天然气供应总量难以维持现有规模。根据环球印象撰写并发布的《缅甸天然气市场投资环境及风险分析报告》数据显示,2025年缅甸天然气产量为150亿立方米,国内需求量为65亿立方米,如果保持现有出口到泰国和中国的规模(2018年约129亿立方米),供应缺口约为44亿立方米;如果降低出口量,优先满足国内需求,缺口将缩小。2030年,缅甸天然气产量为163亿立方米,国内天然气需求量为106亿立方米,考虑出口需求后的供应缺口扩大到72亿立方米(见图6)。

可见,为满足本国及出口需求,进口LNG将成为缅甸重要的供应方式。当前缅甸多个LNG进口项目处于规划阶段,合计LNG设计接收能力超过1000万吨/年,但项目建设进展将受下游市场、资金等因素影响。缅甸可能首先采用浮式储存和再气化装置(FSRU)形式进口LNG以满足仰光地区的天然气需求,预计缅甸从2025年开始进口LNG。

3.1 中缅油气领域投资合作现状

根据环球印象撰写并发布的《缅甸天然气市场投资环境及风险分析报告》数据显示,2017年中国对缅甸直接投资流量为4.28亿美元;截至2017年末,中国对缅甸直接投资存量为55.25亿美元。目前,中资企业在缅甸主要注册独资或合资公司,投资领域主要集中在油气资源开发及管道建设、电力能源开发、矿业资源开发、基础设施建设、加工制造业等领域。

近年来,到缅甸投资的中资企业逐渐增多,以大型国有企业为主,投资项目主要采用建设-经营-转让(BOT)、政府和社会资本合作(PPP)或产品分成合同(PSC)的方式运营。

在油气领域,中缅油气管道是中国企业在缅甸油气领域投资的核心项目,它是缅甸迄今为止最大的油气输送基础设施。管道纵贯缅甸南北,开辟了缅甸油气出口中国的新通道,还将缅甸南部丰富的天然气资源和进口原油送往其中部、北部等主要消费市场。

中缅油气管道不仅实现了缅甸油气进出口多元化,带动缅甸油气产业发展,而且在稳定区域能源供应方面发挥了重要作用。此外,中国企业还在缅甸参与投资建设燃气发电厂,满足当地电力需求。

3.1.1 中缅原油管道

中缅原油管道起点为缅甸西海岸马德岛,途经若开邦、马圭省、曼德勒省、掸邦,向北经中国云南省瑞丽市进入中国境内。缅甸境内原油管道全长771千米,管径813毫米,一期工程输油能力1200万吨/年,二期增加到2200万吨/年,缅甸境内年分输量200万吨。马德岛配套建设1座30万吨级原油码头,年接卸能力2200万吨。2017年4月10日,中缅原油管道工程开始投运。该管道缅甸境内由中国石油东南亚管道公司(股比为51%)、缅甸国家石油天然气公司(股比为49%)共同投资建设,双方合资成立东南亚原油管道有限公司,负责对项目进行运营管理。

来自中东的进口原油在原油码头通过中缅原油管道进入中国后在云南石化加工。中缅原油管道的运营对中国实现原油进口多元化、降低运输风险和运输成本具有显著作用。

3.1.2 中缅天然气管道

中缅天然气管道起点为缅甸西海岸兰里岛,与原油管道并行敷设,经中国云南瑞丽进入中国境内。2008年12月,中国石油与缅甸A1、A3油气区块作业联合体(控股股东为韩国浦项大宇)在仰光签署天然气购销协议。根据协议,缅甸通过中缅天然气管道向中国出口天然气,供应期为30年。2009年3月,中缅双方签署《关于建设中缅原油和天然气管道的政府协议》。中缅天然气管道在缅甸境内管道全长793千米,管径1016毫米,一期工程输气量为52亿立方米/年,二期工程增加到120亿立方米/年。按照合作协议,在缅甸境内每年为当地供应约20%管输量的天然气。中缅天然气管道由中国石油东南亚管道有限公司、缅甸国家石油天然气公司、韩国浦项大宇公司、印度石油天然气里海勘探生产公司、印度天然气公司、韩国天然气公司6家共同投资建设,由合资公司东南亚天然气管道有限公司运营管理。

根据环球印象撰写并发布的《缅甸天然气市场投资环境及风险分析报告》数据显示,2013年7月,中缅天然气管道正式通气,2013-2018年累计向中国供应天然气193亿立方米。中缅天然气管道不仅向中国西南地区供应天然气,也为缅甸经济社会发展注入了清洁动力。中缅天然气管道经由缅甸的皎漂、仁安羌、当达、曼德勒分输站源源不断地向该国中西部广大地区输送清洁能源。在皎漂,天然气发电正在改变当地居民的生活条件,为皎漂经济特区的建设增添新动力。在曼德勒,最大分输量为6.4亿立方米/年,天然气已经输送到皎涩工业区,不仅满足了园区工业用户对清洁能源的需求,也有利于产品质量升级。

3.1.3 燃气电厂

1)云南能投达吉达燃气发电项目。该项目由云南能投联合外经股份有限公司与缅甸电力与能源部合资建设,规划装机容量为50万千瓦,其中一期10.6万千瓦,特许经营期30年。项目一期工程自2016年10开始建设,2018年进入商业运营。项目投运后,每年将向缅甸国家电网提供不少于7.2亿千瓦时的电力,约占仰光上网销售电量的20%,可极大地缓解仰光市的用电紧缺状况,提高当地供电保证率及改善电网结构。

2)中国电建缅甸皎漂燃气发电项目。该项目位于缅甸西北部若开邦皎漂地区,总装机为13.5万千瓦。项目设计年平均发电量9.98亿千瓦时。2018年1月,中国电建、缅甸电力与能源部及当地合作方Supreme公司共同签署该项目合作协议,中国电建与当地公司Supreme成立项目公司共同投资该项目。

3.2 天然气领域投资合作建议

缅甸政府也实施了一系列的改革政策以鼓励外国企业在缅甸投资。同时缅甸天然气资源丰富但开发程度低,天然气基础设施缺乏,未来天然气利用潜力大。在此背景下,未来中国企业在当地天然气领域具备较好的投资机会,可以在上游开发、中游设施建设、下游天然气利用等方面寻求投资合作机会。

缅甸天然气资源储量丰富,但开发和生产技术落后,尚未得到大规模开发。油气产业是缅甸支柱产业之一,也是当地吸引外资的重要领域。从1988年开始,缅甸积极吸引外资开发能源资源,鼓励外国公司对其储量进行评估,并采取以产品分成为主的合作方式,鼓励外国公司开发其边缘地区的油气资源。目前,缅甸有53个陆上油气区块,其中有25个区块政府正在与外国公司合作生产。在该国51个海上区块中,38个区块有外国公司参与,例如泰国国家石油公司勘探与生产公司、法国道达尔公司和韩国大宇公司等。因此,中国企业进入缅甸上游油气领域具有良好的外部环境,可以借助国内勘探开发以及设备制造和建设优势,参与当地油气区块招标,促进当地天然气生产规模提升,稳定对中国的天然气出口规模。

3.2.2 适时参与当地LNG接收站、天然气管网等基础设施建设

LNG是未来满足缅甸天然气需求的有效方式。缅甸天然气管道等基础设施严重缺乏,急需外国投资进行新建、更新和改造。当地政府建立了3个特别经济区,以吸引中国、泰国和日本等国企业的投资。中国企业可以凭借成熟的LNG接收站、管网建设和运营经验,抓住国家“一带一路”倡议机遇,积极参与当地设施建设。同时需要与缅甸政府部门加强沟通,与当地能源企业积极接洽,选择自然条件和市场条件较好的地区,通过合资、合作等多种形式帮助缅甸企业建设天然气基础设施项目,在资金、技术、人力资源、项目管理和运营等方面给予支持,为天然气市场规模的扩大奠定基础。

3.2.3 合作投资下游燃气发电及城市燃气等利用领域

目前,缅甸电力供应严重不足,很多地区还无法保障充足的电力供应。燃气发电厂具备建设周期短、处于用电负荷中心的优势,是当地政府优先考虑的发电电源。2018年,缅甸新投产了40万千瓦燃气机组,还有一大批燃气发电项目处于规划之中,燃气发电也是今后缅甸最具用气潜力的领域。在城市燃气领域,受设施限制,居民和商业用气尚处于空白,主要采用液化石油气(LPG)等燃料。中国企业可以积极与缅甸政府主管部门建立联系,发挥在电厂、城市燃气利用项目的建设和运营经验,在充分评估当地大型城市潜在电力及天然气需求的基础上,与当地有实力、有影响力的能源及电力企业合作,共同开发下游用气市场。

3.2.4 尝试通过LNG罐箱多式联运等新兴运输方式向当地市场用户供气

LNG罐箱多式联运具有灵活安全、宜储宜运的特点,可通过公路、铁路、水路进行大批量运输,进而有效弥补管道供气的不足,满足目的地快速增长的天然气需求。2018年以来,中国海油实现了中国国内首次LNG罐式集装箱船舶运输作业,开启了传统陆地管输、槽车运输、海上LNG船运之外天然气的第四种输送方式——罐箱多式联运,为今后LNG罐箱商业化、规模化运营创造了条件。缅甸国内水域丰沛,中国企业可通过LNG罐箱海运的方式,与当地大型企业合作,配套建设相应的LNG汽化设施,快速实现向当地用户供气,缓解缅甸天然气供应短缺的局面。

同时,中国企业到缅甸投资应关注相关风险,主要体现在以下三个方面。一是法律法规有待完善,政策稳定性不足,给投资者带来许多不确定性。二是基础设施落后。缅甸工业发展水平低,交通、通讯等基础设施较为落后,电力供应不足,燃料短缺,给外国投资者带来诸多不利影响。三是竞争压力加大。近年来,缅甸进行国内改革,经济发展速度加快,各国投资者纷纷到缅甸考察投资,例如,泰国、新加坡、马来西亚等东盟国家持续加大对缅甸投资,日本计划运用日元贷款帮助其改善基础设施,中国企业的竞争压力加大。