有朋友问:

“这几个月股票连震带跌,吓得我妈赎回了大半股票,共35万。想投些稳定的金融品,我推荐了P2P,我妈想买基金,但最近黄金涨势不错,你觉得哪个更好?”

先说我的观点吧:对长辈而言,这3个估计都不太适合。

就拿P2P来说,在我眼中风险可控、收益理想,几年来它一直在个人固收类配置中担任主力。可在我许多亲戚眼中,超过7%就属于高风险,再高些就快赶上“骗局”了(摊手)。

有一句话是,恐惧来源未知,朋友的妈妈本意想投“稳定产品”,若心里一开始便不踏实,后面往往睡不稳呐。

至于基金,内核依然是股票,尽管分散了风险,可天然的波动性同样很难让阿姨定心。

黄金更如此啦。前阵子的黄金涨势,只能说沾了中美贸易战这只大肥黑天鹅的光…

买什么产品最好,其实与TA的年龄、经济情况、风险偏好等密不可分。在不同维度的风险坐标系中,找准气息相投的投资品,它才能成为你的Mr.right。

1:

适合父母or保守派人士的投资渠道,列3个给大家参考。

1、国债

啥叫0风险收益?闭着眼随便买,而国债就是这样的存在。相当于借钱给国家,风险几近为0。

100元起投,分为3年期(利率4%)和5年期(利率4.27%),在银行柜台和官网购买:

2、活期零钱理财

比如货币基金、银行7日/30日短定期。货币基金大部分是4+%的回报,短定期可达5%以上。

对了,建议买B类货基,收益更高呀。事实上,货币基金A和B都是同一位亲妈(基金)的孩砸,只是在最低申购份额上和销售服务费上有所差异。

购买也很简单,不少第三方金融平台有销售。有事没事看着账户每天涨一丢丢,也挺开心。

3、银行定期

推荐两类银行定期。一是商业银行或地方银行,定期产品通常比国有行高。二是BAT旗下的互联网银行,安全性没话说,大额转入转出也是分分钟。

顺便提下,中老年人防骗的话题,似乎摆在理财前面。

前两天听一位妹纸吐苦水:“我妈接到电信诈骗,差点转出6万多,还好老爸回家拿东西时撞见,这才拦下。”

除了画圈圈诅咒骗子,不妨考虑为爸妈买份防骗保险。

就像我同事,去年买了“父母防电信诈骗险”,保障额度1-5万,保费9.9元起,万一碰上诈骗短信、电话造成金钱损失,全额赔付(妈妈再也不用担心…啊呸,当然不希望用上啦)。

2:

而年轻人恰好相反。尝试口味多样化些,投资态度进取些,没啥不好。实践出真知,越早学习尝试,意味着交学费越少。

别念叨“等我有了100万再理财 ”,不具备基本财商,再多钱都可能一夜之间与你say byebye。

“我很早就开始滚雪球了,如果起步晚了10年,就完全没有现在这样在山顶看风景的优势。 ”嗯,听巴菲特大爷的话,别让他忧桑~

攻守皆宜,方为上策。

上个队员名单。

强攻队员:基金、股票等。特点是波动大+回报想象力够大。尤其基金,虽由股票组成,可自带分散属性,若以定投分批买入,更能起到平滑风险的效果。有兴趣的话,虚拟币等新领域也可小额试水。

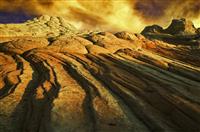

避险队员:黄金、美元。近几年我一直持有少量黄金,比例占3%以下。毕竟用来避险的嘛,想了想地球的大环境还是挺太平的。

买入方式也简单:1、随缘逢低买入(以每克¥270、260…为基准线,多跌多买);2、部分买结构化黄金,比如固定收入+金价涨幅的组合模式。

稳守队员:互联网固收理财。以自个儿为例,该部分以P2P为主,从2014年开始试水,到加仓并控制仓位,没耗费过多精力,每年多挣个几万。

说它风险低呢,若啥也不看地瞎投,等于蒙眼接飞刀啊!把命运交给老天,那就只能听天由命。

说它风险高呢,上班族如我,以“边投边学”的姿态几年来还算稳妥,它成为了我餐盘的主食之一。

总之,了解得越多,风险越可控。以此为前提,利用好加息券和新手福利,收益还能再多吃胖些。