发展中国家在参与全球化经济活动时的一个与生俱来的缺陷是本国在国际贸易和对外投资或举债时都用美元等国际货币计价而不能用本币计价,因而国际汇率的大幅度波动使本国经济遭受巨大伤害。

1997年爆发的东南亚金融危机充分暴露了发展中国家的这一“先天缺陷”。这场危机在美元持续升值、先期流入的资本大规模撤离的背景下发生。采取钉住美元汇率制度的泰国出现严重的贸易逆差,并在外汇储备接近枯竭时放弃固定汇率制度。由于资产负债的货币和期限错配,泰国商业银行因汇率制度崩溃而纷纷陷入破产。这场席卷多国的金融危机是发展中国家以非本币举借外债从而遭受巨大伤害的典型案例。

与上世纪90年代不同,本世纪前10年美元出现持续贬值趋势,中国借此赢得了出口和出口导向型经济的高速增长,但是难以幸免的是大规模积累的美元储备资产遭遇了重大的购买力损失。根据第一财经研究院的报告(2011)测算,美元针对16种大宗商品的购买力2000年至2011年8月贬值了75.6%。出于自我保险而大规模积累美元储备的亚洲国家再次受到了不小的损失。弱小国家货币不可能成为国际货币,因此这些国家的利益需要通过国际社会引入对国际浮动汇率的管理来维护。相比较,中国已是全球经济大国,完全有可能通过人民币国际化主动摆脱这种不利地位。

根据国际专家和国际智库的研究,中国在2017年以后会有两代人的时间充当全球第一大经济体。作为未来全球的第一大经济体,人民币成为国际货币应该是一件很自然的事情。如果人民币不能成为国际货币,说明我们一定有什么事情没有做对。因此,将人民币国际化作为国家战略来推进是完全必要的,可以帮助我们锁定经济转型和金融改革的重点领域,并予以突破。

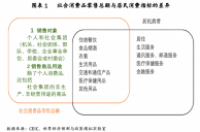

我们的研究发现,人民币国际化的最低目标是在国际贸易、国际投资和国际金融资产及负债的交易中能用人民币来计价,即人民币国际计价功能的发挥。因为只有通过计价,中国经济和中国的各类经济主体才有可能规避汇率波动的风险,规避美元本位制的系统性风险。普通老百姓对本币国际化利益的理解十分直观:美国印钞票就可以用于国际采购,而中国需要出口大规模低附加值产品才能换回国际购买力;这就是美元作为国际货币给发行国带来的好处。其实这种看法太过简单。印钞票就可以到全世界采购,这是国际货币发行国征收铸币税。但是“天上不会掉馅饼”,地上也没有“免费的午餐”,这个道理同样适用国际货币的发行国。与国际铸币税对应的是发行国必须承担的国际责任。事实上很多小国家愿意实施钉住美元的汇率制度,支持美元的国际货币地位,很大程度上是因为存在对美国军事保护的依赖。美国充当国际警察,在很多地区建有军事基地,提供安全这种公共产品。某种意义上讲美国承担的国际责任使它征收国际铸币税拥有了合法性基础。如果哪天美国不再承担国际责任,或者以损害全球利益的方式追求本国利益,那么只要有更好的选择,美元就可能被人们抛弃,美元本位制也会陷入崩溃。因此,我们推进人民币国际化的基本目标不应该是铸币税的获取,而是人民币在商品和资产负债方面计价功能的发挥。

如何才能做到这一点呢?最近我们与国际学者合作编了一本国际论文集《十字路口的金融体系:国际经验与中国选择》,其中西太平洋银行高管Huw McKay的一篇文章总结了日元国际化的不成功教训。从1975年日本政府信用被评为AAA级到1990年泡沫破灭而失去机会,日元国际化的窗口期非常短。尽管如此,很多日本企业参股国际大宗商品的生产企业,它们完全有机会在大宗商品的场外交易中推动日元的计价。但是因为政府缺乏清晰的思路,日本企业就无法形成合力去推进一个共同的目标;日元计价功能未能得到开发,日元国际化和东京成为顶级国际金融中心的机会就此错过了。人民币要在大宗商品和国际经济活动中发挥计价功能,很重要的一点是我们的企业和金融机构必须走出去,通过资本输出参与到国际经济活动中去,并不断提高其国际竞争力。

我们的研究发现,未来3~5年是中国资本输出十分有利的时机。如果美国量化宽松政策退出,美国利率就会提升,随着资本的回流,美元会有一段升值期。我们需要在美元最值钱的时候把3.5万亿外汇储备中的大部分花出去。这一时期中国经济处在转型期,增长速度会下台阶,国际投资者对中国未来前景的看法会有较大分歧,人民币汇率会相对稳定或疲软。这也是我国人民币资本输出的极佳机会。我们可以在人民币相对稳定或者贬值的时期,积累人民币海外债权,因为人们通常都愿意借入弱势货币计价的债务并持有强势货币计价的资产。而且在未来20~30年间,人民币升值的时候要比贬值的时候多。贬值期成为中国金融机构和企业海外放款积累人民币债权的有利时机。因此政府需要及时调整政策,并推进相关的制度变革,鼓励民间资本输出,促进有条件的企业和金融机构走国际化经营的道路。

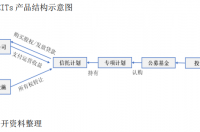

人民币国际化的最高境界或最终目标是促进中国成为世界金融强国,在世界经济中扮演“全球银行”或“地区银行”的角色,实现国家利益与全球利益的激励兼容。国际货币发行国某种意义上扮演着借短贷长的地区银行或全球银行功能。政府通过发行国债来筹集低成本资金,相当于银行吸收存款,而企业和金融机构的全球投资活动就相当于经营银行资产业务,对外投资的高回报可以给充当全球银行的国际货币发行国带来巨大的利差收入。

国际货币发行国作为全球银行的功能在于:为全球经济活动提供短期流动性,在全球范围实现有效的资本配置,进而促进全球经济的平衡发展。因此,扮演全球银行的国家必须具有三方面的优势:一是本国政府在全球具有公信力,这种公信力建立在健全的经济与财政基础上,建立在有效保护私有产权的法律制度上。二是具有规模巨大而有效的国债和准国债交易市场,为全球投资者提供流动性便利。三是本国企业和金融机构具有在全球范围有效配置资源的能力。这种能力具体体现在技术创新、全球投资和经营以及全球风险管理的能力。

与理想的全球银行功能相比较,美国这家“全球银行”目前存在三大问题。

第一,美国产业结构出现失衡。美国过度强化军工、粮食生产和金融等为其全球霸权服务的战略产业,忽略了可贸易产品的生产,导致30余年来长期贸易逆差和“全球银行”资不抵债(海外债务总额大于海外资产总额)日益严重。这种态势需要及时遏制并逆转,否则这家“全球银行”将会面临“挤兑”。受到特里芬(Triffin)难题的影响,人们通常存在一个认识误区,即货币的输出需要通过贸易逆差实现。从英镑和美元国际化的历史经验来看,主权货币的国际化都是靠资本项下输出而不是贸易项下的逆差实现的。持续通过贸易赤字输出货币是发行国患上“荷兰病”的症状,一种因国际购买力来得太容易而导致可贸易产品生产能力或制造业衰落的结构问题。正如香港金管局助理总裁何东所言:“国际储备货币的提供,并不需要储备货币发行国通过经常项目逆差来实现。恰恰相反,要保持币值的稳定,发行国的对外净资产(即累积的经常项目余额)必须维持在一个稳定的正值上面。国际储备货币发行的过程,是发行国利用其资本账户和对外资产负债表进行期限转换的过程。它在国际货币体系中扮演一家银行的角色:借短贷长。正如商业银行一样,要防止被挤兑,它必须保持一定的资本充足率。”

就实际情况来看,美国1996~2010年经常项目下的累计赤字是6.98万亿美元,而同期美国的对外净债务仅增加2.3万亿,美国的超级特权带来的这个全球银行“存贷款利差收入”是4.67万亿。这些金融收益主要来源于美元贬值引起的美国海外资产和负债价值的变化。美国对外债务由美元计价,海外资产大都是其他货币的资产或直接投资。因此,美元贬值一方面减轻美国的对外债务,另一方面又使其海外资产增值。

第二,美国政府对本国跨国企业与金融机构的资本收益征收税收的能力受到挑战。我们发现这是美国这家全球银行一个致命性的结构性问题。美国的负债业务或者说吸收存款的业务是美国政府通过发行国债来经营的,但是美国高收益的资产业务是通过企业和金融机构的全球投资来获取的。问题在于美国政府现在很难与跨国企业和金融企业分享他们的海外利润。政府无法有效征收企业和金融机构的海外资本利得税。政府做负债业务需要付出成本,企业和金融机构做资产业务获取的高收益却不与政府分享,最后这个全球银行就玩不下去了,会因政府的债务问题而面临挤兑。这是美国体制较难克服的一个弊端。

第三,美国这家全球银行能否为全球实体经济的发展提供有效服务已面临质疑。金融机构获得收益的合法性基础在于其优化资源配置的功能,即金融机构通过它们的中介,将社会稀缺社会资源从低效率用途转移到高效率用途,从而导致一个新增财富在高效率实体经济领域创造出来。全球范围需要防范的是金融集团通过市场操纵或垄断在不改善资源配置甚至导致资源配置扭曲的情况下获取高额利润。商业银行或金融机构通过提高自身和整体经济的杠杆率,制造泡沫并获得高回报,而将泡沫破灭的风险转嫁给各国财政。这就是本次全球金融危机发生的重要背景。

由此可见,人民币国际化虽然有很长的路要走,但方向应该是清晰的。一个重要的方面是,中国政府的公信力或国家信用需要得到快速提升,并实施有效保护私有产权的法律制度,大力发展对国际投资者开放的人民币国债和准国债市场。通过国债的供应,来动员国际储蓄,筹集低成本的资金。当然这是以本国企业和金融机构能够有效配置全球资源为基础的。因此,更重要的方面就是中国的企业和金融机构需要具备在全球有效配置资源的能力。这方面需大练内功,并且还有很长的路要走。

但是中国也有优势。与美国相比,中国在未来发展过程中有可能解决好做“存款业务”的政府和做“资产业务”的全球化企业及金融机构之间的利润分享问题,并处理好金融为实体经济服务,国家利益的增进与全球福利的拓展之间的激励兼容问题。