1、引言

美元的稳定贬值和欧元区的主权债务危机对各国央行官方储备金中的通货比例影响有限。不过,由欧元和美元组成的双寡头局面正在结束,而主要的挑战者正是中国的人民币(RMB)。最近中国当局采取了一系列策略,与一些外国央行签订了本币互换协议并鼓励以人民币进行贸易结算,同时促进人民币的主要离岸市场在香港的发展。外界猜测中国已准备好用人民币取代美元,人民币可能一开始是作为贸易结算货币而最后会成为一种储备货币。

人民币的快速国际化使中国面临着一些风险。人们认为中国的金融市场还远非完善,Eswar Prasad和Lei Ye(2012)暗示更广泛的政策改革——尤其是涉及到金融市场发展、汇率浮动和资本帐户自由化方面的改革——势在必行(但很难达到),否则人民币无法进一步国际化。

但中国从某些方面已经对于它面临的风险和问题作出了应对。通过研究人民币交易的方式,可以清楚地看到,中国当局的目标非常保守。更进一步,通过加速人民币国际化进程,中国当局确实已对美联储的宽松货币政策做出应对。此外,金融危机期间的贸易融资崩溃,使中国当局对以美元为中心的货币体系本质上的不稳定性有所警惕。中国央行的应对是强化同其他国家央行签署的双边本币互换协定,并推广到亚洲以外地区(周小川,2009)。同时,人民币的全球崛起也暗含折衷因素,由于中国经济仍然依赖于出口,短期内对汇率完全放手仍然有风险。

不过,人民币更大范围的使用有利于中国的国际地位。外汇市场对货币储备多样化抱有兴趣,因此人民币国际化受到极大关注。本文致力于讨论人民币国际化的速度和实质。首先我们简要地分析了中国面对正在走弱的美元的第一道防线(第2章),然后陈述了中国在推广人民币在贸易和全球金融市场中的使用方面的努力(第3、4章)。最后我们关于人民币国际化的影响提出一些看法,尤其是结合当前以美元为中心的货币体系来探讨。

2、中国人民银行和人民币国际化

人民币崛起涉及到国内国际经济和政治。有时政治所占的比重更大。人民币国际化进程牵涉到中国三个强大的金融经济部门:中国人民银行(PBoC)、中国财政部和中国商务部。显然,中国人民银行占主导地位。

在2008年危机的警示下,中国央行采取直接行动,通过储备金的多样化以及加速人民币国际化,保护了中国的外汇储备。2010年,央行下属部门国家外汇管理局(SAFE)改变了其投资策略。从那以后,中国对美国长期国库券的整体购买量持续降低。新政策创造了投资美国证券以外的投资方式,并且停止了北京到华盛顿的廉价资本流动。

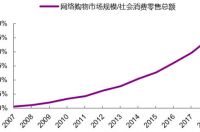

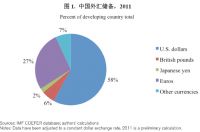

参考中国外汇储备数据,我们看到美元储备占比显著降低。

美元计价资产的一个替代品是欧元计价债券。中国投资有限责任公司(CIC)是多样化的第二种渠道,这是一家为管理部分中国外汇储备而设立的主权财富基金。中投在2012年创造了10.65%的海外投资收益。外汇分配的第三个渠道是外汇管理局,作为走出去战略的一部分,外管局参与了国企的海外非金融投资项目。这个做法提升了中国境外直接投资。

中国的货币国际化之路始于1993年,而后经历了一个断断续续的过程。在朱镕基总理的领导下,政府致力于在二十世纪末实现货币完全可兑换。然而,当亚洲金融危机爆发后,中国放弃了实现全部可兑换的目标。

作为替代,中国人民银行在2008年末和2009年初致力于与六个国家签订了本币互换协定,总额达6500亿人民币。此后也与其他国家陆续签订协议。中国人民银行表示,货币互换是为了应对短期流动性问题以更有效地处理危机,同时也保障金融系统的稳定性。通过发展双边本币互换协定(bilateral swap agreements,BSAs),中国央行已能够控制中国和其贸易伙伴对美元结算和计价的依赖性。

人民币作为投资货币的使用也可能帮助试图融资来进行国际投资的中国公司,为它们消除汇率风险。Liao和McDowell(2013)提到了人民币国际化背后的经济而不是地缘政治动机。对贸易和直接投资更多的依赖,以及对流动性的担忧,使得中国人民银行不得不提供BSA以带来流动性。同时BSA为贸易伙伴的央行提供了人民币,很好地提振了人们对人民币将作为一种央行储备的信心。

在香港通过银行和公司发行人民币标值的债券、以人民币进行贸易结算,是人民币国际化的第三个渠道。人民币离岸市场的发展是中国人民银行试探市场对人民币国际化态度的一个举动。在2009年7月,中国试点了一个人民币贸易结算项目。目前对(主要是中国2009年和2010年的过度刺激性的信贷扩张造成的)通货膨胀的担忧使得项目进展停滞。中国正在着力于通过一些自由化措施鼓励进口商进行人民币支付。

发展香港的人民币离岸中心并非毫无风险。Cheung,Ma和McCauley(2011)强调了中国在完全实现国内资本账户自由化以前进行人民币国际化有极大风险。中国仍然处于金融发展的转型阶段,净利率依然受到管制,贷款仍受到量化控制,并且外资银行市场份额很小。另一方面,建立离岸市场对于克服人民币的有限可兑换以及拓展其在中国大陆以外地区的使用非常重要。在实施资本控制的条件下,对入境资金的限制使得当局可以对信贷增长和分配有直接控制(McCauley, 2011)。根据Subacchi和Han(2012)的说法,中国当局相信“只要离岸人民币回到境内市场的渠道受限,就能保证境内金融稳定。”

自2009年设立伊始,中国人民银行的人民币跨境贸易结算项目在提高人民币在国际交易中的地位方面已经做得比较成功;而离岸人民币(CNH)市场已迅速发展,拓展了一系列金融产品。然而,以人民币结算的跨境贸易增长近来已经放缓,而香港的人民币存款已经减少;人民币的国际化很大程度上仍然是政策驱动的过程;利用香港推动人民币国际化也已引起美国的关注和警惕。另一方面,人民币贸易结算的地理覆盖越来越广。

离岸人民币增长的流动性也使得CNH(中国香港)离岸市场飞速发展起来。

人民币崛起的背后是强大的经济因素。自2000年以来,中国在亚洲的贸易、投资和援助迅速扩张:中国对该地区大多数经济体而言已成为最重要的出口目的地。

人民币的使用正在增长,这毫不令人惊讶。根据最近的研究(Subramanian, 2011;Subramanian和Kessler, 2012;Mehl Fratzscher, 2012),人民币在贸易中的使用使得人民币成为了一种储备货币。在很短的时间内,人民币超越美元成为了东亚地区的汇率锚货币。Mehl和Fratzscher(2011)的研究强化了一个观点,那就是相对于让通货钉住美元,亚洲的政策制定者更关注区域货币的发展。特别的,自从中国政府开始逐渐增加汇率浮动性以来,他们就追随着人民币的变化和中国的货币立场。研究者也找到证据证明了亚洲区域汇率和人民币的联系是双向的。

在一份相似的笔记中,Subramanian(2011)指出,国际货币地位的基本决定因素不仅和经济体量有关,还和经济体的贸易体量以及外部金融力量有关。而这些因素都正在明显地利好中国。Subramanian提到,“如果中国愿意对金融市场进行必要的改革并通过资本账户自由化给境外投资者更大空间,人民币崛起为国际通货将指日可待,也许未来10到15年就能实现。”

一国货币成长为汇率参照锚货币的一个决定因素,是它是否能成为其他地区的参照货币。当这种情况发生,在参照货币周围很容易产生一个货币集团,而参照货币国的货币政策将占主导地位。欧洲就经历过类似的发展过程。

成为一种汇率参照通货对于实现货币主导地位至关重要。Subramanian和Kessler(2012)通过考量所有贸易,看到了“一个以贸易为驱动力的超越亚洲的全球人民币集团的潜力”。这个发展的初期标志是更早之前人们发现的一些事实,那就是人民币在智利、印度和以色列(更不用说马其顿)已经是主要的参照货币,在南非和土耳其是第二重要的参照货币。”

参照货币的地位可能象征着人民币将成为一种国际货币或者将稳定地发展为一种锚货币。目前美元和欧元的地位仍高于人民币,然而,很显然实际变化正在朝着利好人民币的方向发展。

但这个进展并没有完全得到承认。IMF正将更多国家的货币列入储备货币的行列(比如澳元和加元),但人民币不在其中。正如David Marsh(2012)所说,这反映了人民币地位不够高,而且其在官方投资组合中占比不高。但David Marsh指出,人民币成为亚洲新的锚货币的背后,是中国和亚洲地区更紧密的贸易金融融合。而中国和所有主要央行间都开始进行双边本币互换交易,人民币已经不再束缚于亚洲地区。

尽管这些发展并不是说人民币就可以加入“储备货币俱乐部”了,但仍暗示了一定的趋势。首先,由于人民币正在形成一个事实上非正式的货币集团,关键的结构性变化很可能会发生。人民币国际化政策刺激了全球资本市场和亚洲的金融活动,也降低了亚洲对美元计价市场的依赖。其带来的稳定效应将使与中国贸易联系最密切的经济体将受益最多。人民币增强的锚定作用会改变全球资本市场机制。这会使得亚洲新兴国家退出对美元的追随,这将吸引很大一部分外国资产在该区域的增长。

接下来问题是:我们会走向一个人民币作为稳定剂的全球汇率制度吗?人民币将挑战美元霸权,还是仅仅只作为一种区域性货币?我们会面对一个多极货币集团吗?最后,一个新的多极货币体系会比现在以美元为中心的货币体系更加稳定吗?

Gao和Yu(2011)给出了一些有趣的答案。中国领导层将不得不面对一个两难抉择:美元路径还是德国的欧元路径。中国可能将追求使人民币成为类似于美元、欧元(也可能包括日元)的国际货币。或者选择实现货币区域化,用一种货币取代所有国家的货币。Gao和Yu(2011)提到,“如果中国要走这条道路,它应参与进一个成熟的亚洲货币联盟,并且最终,人民币将消失并由一种新的亚洲货币取代。”

5、结束语

中国已采取不寻常的措施促成人民币在国际经济中的崛起。在金融危机中得到巩固的“其他地区的崛起”和世界经济中的结构性变化可能会促成这个过程。即便中国当局不实施市场驱动的改革,人民币的上升之势也不会停滞(Gallagher, 2013)。中国当局某种程度上的的确确是在争取时间,规避在金融和货币自由化缺失的情况下进行人民币国际化的风险,并且避免和美元的正面对决。

本文认为人民币正在获得实质性的国际影响力并且它在亚洲已成为重要的锚货币。这个进程以某种方式进行(正如世界银行2009年度报告和Brake与Bunda2012年所揭示的):由于中国已经成为一个新的世界经济中心,其他依赖中国贸易的货币已经向人民币靠得更紧。正如美元和欧元一样,人民币将强化其锚定效应并在亚洲形成一个区域货币集团。因此,未来我们也许会看到一个三极或者多极货币体系的出现。但这并不一定就意味着每种货币在金融深度、保值和供应上拥有相同的地位。它的价值更可能是拥有不同禀赋的货币之间的平衡,而这会降低美元中心制的内生不稳定性以及货币集团保护主义的风险。妥善管理的投资组合,尤其是央行方面,很可能将风险分散于禀赋不同的货币之间。

美元的新对手的到来是受到欢迎的。一个更广的多货币体系会给市场提供更多选择,这使得世界储备金发行者更难以进行独裁和单边行动。美元的“过度特权”——一种实质上的垄断——使得美国能够肆意操作其收支平衡表、对系统性不稳定不负责任而对外疯狂“借钱”。用更广全球货币组合的支持者C. Fred Bergsten (2011)的话来说,对美国来说“来自海外的压力对于推动必要调整有建设性的作用”。理想的情况是,新的货币体系会控制美国的货币“独立性”,为体系带来更多稳定性。

但那并不是唯一可能的结果。混乱局面可能出现,可能每个国际货币发行者都只专注于本国利益。在全球协作缺乏的情况下,新的多极货币体系也许只不过会放大目前货币体系的缺陷而已。

注:

本文原题名为“The Internationalization of the Renminbi and the Rise of a Multipolar Currency System”。本文作者Miriam Campanella为欧洲国际政治经济中心(ECIPE)资深成员。本文于发表于ECIPE工作稿(WORKING PAPER)2014年一号刊。