本·伯南克(Ben Bernanke)在其最近出版的回忆录中写道,货币政策是98%的沟通加上2%的行动。在其担任央行行长期间,他就严格遵循这一原则。2003年,在被任命为美国联邦储备局理事后不久,他发表了一次讲话,指出货币政策的成功主要取决于央行的沟通能力。

在担任美联储主席时,他坚持提高透明度、描述制定政策的机制(货币政策的“反应函数”)、提倡实施通货膨胀的目标(即2%),并增加信息量以解释美联储的决策,其中包括会后的新闻发布会和著名的“点图”图表。该图表由联邦公开市场委员会的成员制定,用以描述各成员所预计的利率走势。

然而,近几个月来,美联储的沟通政策带来了巨大疑惑,使其大大丧失之前获得的信誉。在策略执行上长期积累的错误,如今开始产生恶果。市场越来越少地关注美联储的声明与警告。市场价格和美联储对利率引导之间的差距正在加大。若这种分歧持续下去的话,解决起来会越发困难。导致这一分歧的原因有很多。一方面,人们一直对货币政策如何影响金融稳定争论不休。另一方面,美联储的职权具有双重性:价格稳定和就业最大化。有言论声称,劳动力市场模型显示,美国的就业接近饱和状态,因此迫切需要加息以避免通货膨胀的加速。问题是,这一说法已经存在一年多了,但物价和工资均未提高。劳动力市场模型很有可能无法捕捉压缩通胀的结构变化。

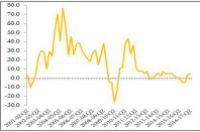

自2008年9月以来,在绝大多数情况下,核心通胀率均低于美联储设定的目标。这也是通胀预期有所下降的原因。然而,美联储却拒绝采取更具扩张性的政策立场,以使通胀率高于预定目标,从而补偿长期低于此目标的情况。尽管美联储声称其通胀目标为2%,但在行动上却只接近、甚至低于2%。

美联储坚称,其希望在今年年底加息,但市场却不相信这一说法。因为如果使用美联储的反应函数来看,它没有理由做出此举。市场已经按照伯南克的指导,学会了反应函数,并得出结论:考虑到经济前景,在2016年年中前不应该加息。

如果美联储已经改变了反应函数,它应该对此做出解释并公开承认除通胀前景外还有其他因素影响其决策。透明度至关重要。如果美联储对意欲加息的解释无法令人信服,这一举措将很有可能失败。

美联储囿于自身惯性,为了在今年下半年加息,已经准备了好几个月。但事实是,如果忽略这一惯性,今年就没有要加息的充足理由。而且,在零利率的情况下,也几乎没有纠正错误的余地。美联储带来的疑惑将有可能使其付出高额代价。

原文链接:http://www.lwinst.com/index.php?m=content&c=index&a=show&catid=70&id=11622