一、全球主要城市房地产市场投资收益比较

1.全球主要城市的房价走势

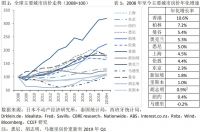

自2008年以来,房价增长最快的前五大城市分别为香港、柏林、曼谷、奥克兰、悉尼,其年化增长率均在5%以上。其中,香港房价增幅最高,2019年上半年房价较2008年增长了3.2倍,年化增长率达10.6%。而同期东京、新加坡、里斯本、纽约的房价年化增长率只有1%-2%左右;截至2019年一季度,马德里房价尚未恢复至2008年水平。

从近三年房价走势来看,最为亮眼的是柏林、马德里及香港,2016年至今的年化增速分别为14.4%、12.7%和12.6%。但自2018年起,全球主要城市房价增速同步呈现放缓趋势,甚至出现不同程度负增长,如上海、悉尼、伦敦、曼谷。其中,悉尼2019年一季度房价同比下跌11.8%。相比之下,里斯本、东京、纽约的房价表现相对平稳,近三年的年化增速分别为6.7%、4.2%、4.2%。与此同时,随着外资持续流入房地产市场以及国内住房供应的不足,越南胡志明市2018年及2019年一季度房价同比分别上涨了12.9%、14.9%。马德里则因2016年后移民人数的快速增长,带动房地产市场的回暖,近三年内年均涨幅在10%左右。

2.全球主要城市的租金回报率

从租金回报率角度来,欧美等发达市场的租金收入总体较为稳定,租金回报率介于3%-5%左右。其中,纽约、悉尼、里斯本、奥克兰、马德里、柏林的租金收益率自2014年以来略有下滑,大约在4%-5%。而伦敦及东京的租金收益率自2016年后开始稳步上升至3%。亚洲市场近年来租金回报率一直处于下行通道,2019年上半年,曼谷和胡志明市的租金收益率分别跌至4.4%和3.5%。新加坡、香港、上海近年来租金收益率相对稳定,始终介于2%-3%之间。

二、全球主要经济体的住房需求分析

1.人口增长是支撑住房需求的基础

人口的自然增长和迁移决定了居民的住房需求,也是影响房地产市场变化的长期因素。发达经济体的城市出生率低,其人口增长主要靠净移民,例如英国、德国、澳大利亚、新西兰、中国香港,其净移民人数占当年新增人口的比重均高达60%以上。尤其是德国及西班牙,2018年净移民人口分别占当年新增人口的143%、256%。新西兰及澳大利亚1.5%-2%的人口增长同样来自于移民人口的流入。与此同时,葡萄牙与日本已经步入人口负增长时期,2018年人口增速分别为-0.18%、-0.20%。新兴经济体的人口增长主要来自于自然增长,例如越南、中国及泰国,2017年的自然增长率分别为1.06%、0.53%和0.21%。

和人口增长数量一样重要的是人口的年龄结构。通常置业需求发生在25-44岁的人口。受人口老龄化的影响,不同经济体的置业人口比例均出现一定程度的下滑。新西兰和澳大利亚受移民红利影响,置业人口比例较为稳定,2018年分别为26.60%、28.47%。相比之下,新加坡受人口老龄化的影响较为严重,2018年置业人口比重仅为20.93%。从人口的区域分布结构来看,由于城镇化率的提升以及都市圈的进化,人口不断向核心城市集中,都市人口的聚集程度越高,对人口核心资源的掌控力越强,因此核心城市和非核心城市的房价级差逐步拉大。发达经济体的城镇化发展已经完成,城市人口的增长主要依靠大都市的虹吸效应。其中,里斯本、新西兰、东京分别聚集了全国43.7%、36.8%、32.3%的人口,而纽约、柏林仅占据其全部人口的7%、5.5%。新兴市场的人口聚集和城镇化进程密切相关,中国、泰国及越南仍然在享受城镇化的红利,目前曼谷、胡志明市分别拥有全国29.3%、23.7%的人口,人口聚集程度提高,对核心城市增量住房的需求也就越稳定。

2.经济增长及居民收入增速影响购房需求

从长期趋势来看,房价增速与GDP现价增速具有一定的协同性。一方面,房地产行业是经济增长的重要组成部分;另一方面,经济增长也将提升居民预期消费偏好,从而带动购房需求的增加。自2018年以来,全球经济体表现出不同程度的增速放缓,其房地产市场也相应开始降温。其中,新加坡、中国香港和中国内地的经济下行最为明显,至2019年上半年,其GDP现价增速较2017年分别下降4.65、3.27、2.82个百分点。而日本、新西兰、澳大利亚在2019年上半年经济出现一定的回暖迹象,GDP现价增速较2018年分别上升0.59、0.38、0.21个百分点。

同时,居民收入增长水平也能直接影响到未来预期消费支出,尤其是对改善性住房的需求。若将居民收入增速与GDP现价增速的差额作为反映居民相对收入增速的指标来看,居民相对收入水平的提升将带动未来房地产消费的增加。2019年上半年,除美国、德国、葡萄牙、新加坡以外,其余国家及地区的居民相对收入增速均有所提升,其中,日本的居民收入增速高出GDP现价增速约6个百分点。

3.居民负债水平影响未来信贷扩张空间

从房价的相对水平来看,欧美等其他发达市场的房价收入比大部分在15左右,伦敦的房价收入比位居欧美等发达市场之首,高达22倍。相比之下,亚洲市场由于房价的过快增长,其房价收入比普遍偏高,至2019年上半年,香港及上海的房价收入比已经分别攀升至49、43,曼谷、胡志明市、新加坡的房价收入比则在25左右。

从居民负债水平来看,日本和德国的居民杠杆率最低,位于60%以下,与此同时,美国、英国、西班牙、葡萄牙等国的居民杠杆率也呈现下降趋势。新西兰的居民杠杆率已接近100%,澳大利亚的居民杠杆率则超过120%,远超于危机前水平,移民人口的持续流入支撑其房价不断上涨,并相应拉动了居民杠杆率的提高。亚洲市场中,中国香港、泰国和新加坡的居民杠杆率分别为72%、68.8%和54.7%,中国内地居民的杠杆率近十年持续上升,目前已达52.6%。居民负债率越低,房地产信贷的上升空间就越大。

三、不同经济体房地产投资的宏观环境

1.不同经济体的金融周期表现分化

从宏观视角来看,金融周期和房价趋势密切相关。一般来说,在金融上升周期,房价上涨、信贷扩张,在金融下行周期,通常房价下跌及信贷收缩。目前欧美等发达经济体与亚洲经济体的金融周期处于不同阶段:美国、英国、德国、澳大利亚、新西兰、日本处于金融周期的上半场,西班牙及葡萄牙由于信贷的持续走弱,目前位于上一轮金融周期的底部调整期。而中国内地、中国香港、泰国、新加坡则处于金融周期下半场,房地产市场面临的风险在加大。

2.影响投资需求的货币和利率因素

除了金融周期的大环境外,直接驱动房价短期上涨或下跌的因素还有货币及利率,尤其是住房抵押贷款利率等金融因素,利率走低通常会催生房价上涨。2019年以来,受全球经济增速放缓以及贸易摩擦升级导致的悲观预期,新西兰、澳大利亚、美国、中国香港、泰国、俄罗斯、欧元区接连宣布降息,全球央行步入降息通道,绝大部分国家的货币环境都转向宽松,其中,葡萄牙上半年的M2增速超出GDP增速6.92个百分点,货币超发较为严重。

日本央行虽然按兵不动,但从住房抵押贷款利率来看,2019年上半年其贷款利率较2018年也均有所下行。只有中国内地出于楼市调控的目的,房贷利率依然在收紧。