众所周知,美国股市的退市制度主要有两大特征:一是退市效率极高,在1995年至2005年期间,共有近万只股票退市,包括主动退市(私有化)与强制退市;二是退市标准的市场化程度也极高,如果说,美股主动退市与强制退市各占一半,那么,在强制退市中,“一美元退市”又超过了一半。一美元退市法则,是投资者“用脚投票”的必然结果,也是最具有威慑力的退市标准。在这一点上,也是值得A股借鉴和学习的。

2012年,A股退市制度进行重大改革,它在设计理念上充分借鉴并吸收了欧美市场的成功做法,其中,最重要的借鉴部分,就是引入了市场化程度极高的退市标准,比方说,一元退市法、成交量退市法、市值退市法、股东人数退市法等,这一类退市标准都是将退市决定权交由投资者,通过投资者“用脚投票”可以让垃圾股无条件直接退市。这既是市场化程度最高的退市标准,也是退市效率最高的退市标准。

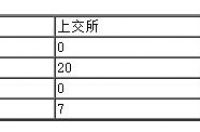

然而,退市制度改革7年来,成效却并不明显。在2012年退市制度改革前的五年间(2008——2012年)居然没有一家A股公司被强制退市,而且在新退市制度实施的近7年间(2013——2019年),仅有16家A股公司被强制退市,年均2家,远不及2001—2007年间年均6家A股公司被强制退市的水平。很显然,这是极不正常的现象。

沪深市场A股强制退市统计(只)

注:武汉科技大学金融证券研究所整理。

2001年和2007年底,A股上市公司分别仅有1130家和1527家,但其间却有42家A股公司被强制退市。相比之下,目前A股上市公司已超过3600家,但每年强制退市公司数平均仅有2家。

目前A股退市制度存在的最大问题,就是退市效率低下,进而留给僵尸企业足够的时间和空间与制度博弈。例如,上市公司只有连续三年亏损,才能“暂停上市”;在暂停上市期间,如果扭亏为盈,就可以“恢复上市”;只有连续四年亏损,才能“终止上市”;然而,终止上市后,还可以“重新上市”。这样的退市制度,既无效率,更无威慑性,它沦为了一种摆设,任由僵尸企业玩弄于股掌之间。

其中,最有代表性的一个例子是:2007年前及2007年后的一批僵尸企业,因为连续三年亏损而被“暂停上市”,它们共有19家公司“暂停上市”时间竟长达3年以上,其中,有14家超级垃圾公司在已经连续三年亏损的基础上,暂停上市时间居然超过5年,甚至有3家公司暂停上市时间竟长达7年,它们既不“恢复上市”,也不“终止上市”,这是公然违背退市制度的现象。然而,不可思议的是,这批超级垃圾股却居然都在2012年底、2013年初分两批,全部集中“恢复上市”,这是闻所未闻的怪事与荒诞!

正是退市制度效率低下,导致A股“退市难”,甚至比拿到IPO批文更难。这其中还有两个重要原因:一是少数会计师事务所失职缺德,它们纵容僵尸企业财务报表重组、操纵净利润,进而轻松规避“连续4年亏损”的退市标准,结果导致僵尸企业在长期亏损或微利的情况下,却可以永不退市,这直接导致了A股“退市难”的结局。二是在传统核准制下,IPO批文身价百倍,直接导致了垃圾股的壳资源价值鸡犬升天,借壳、炒壳、赌壳成风,越垃圾越爆炒,众多小散不愿意“用脚投票”,他们更愿意跟庄参与爆炒垃圾股,这使得“一元退市标准”形同虚设。

不过,十分幸运的是,2019年科创板横空出世,并首推IPO注册制。这导致A股游戏规则出现了重大改革与变化。首先,注册制赋予了科创板极大的包容性,IPO审核权由证监会转交给证交所,以信息披露为核心的注册制,极大地提高了IPO审核的效率,并缩短了IPO审核周期,从过去的两到三年缩短至现在的三至四个月,IPO准入门槛大幅降低,IPO批文不再稀缺,垃圾股的壳资源价值跌至地板,借壳、炒壳、赌壳已变得毫无意义。

更为重要的是,科创板设立了财务、交易、规范、重大违法四大类退市标准,并重点突出了“市场化”程度最高的退市标准——交易类退市标准的作用,充分尊重投资者的话语权,让投资者“用脚投票”将垃圾股赶出市场。

在科创板退市制度下,上市企业触及终止上市标准的,股票直接终止上市。它废除了“暂停上市”,也不存在所谓的“恢复上市”,更不允许“重新上市”,企业从被实施风险警示到最终退市的时间从原来的四年缩短至两年。这将是A股退市制度的一场革命,它将极大地提高垃圾股退市效率,并将有效威慑炒壳、赌壳、借壳的投机赌博行为。

正是科创板IPO的包容性,以及退市制度的高效率,改变了A股游戏规则,也必将改变投资者爆炒垃圾股的赌博行为与炒壳习惯。随着投资者素质的提高与成熟,他们必定能学会“用脚投票”,而且更具有风险意识。

事实上,在科创板+注册制的预期示范效应下,爆炒垃圾股的陋习已开始大为改观。目前A股市场的1元股多达50多只,其中还有3只“毛股”,竟无人抢购拉抬。可以预料,将来的1元股和毛股数量还会进一步增加,并将成为一种常态。

过去,一旦确定某只垃圾股即将“暂停上市”或“终止上市”,则一定会有庄家或小散蜂拥而入、抢购押赌,对赌“恢复上市”或“重新上市”。然而,科创板退市制度已经明确废除了传统A股“暂停上市”及“恢复上市”的制度安排,而且不允许“重新上市”,而是直接退市、永远退市。因此,退市效率与威慑效果双双大幅提升,这一示范效应已有效传染至传统A股市场。

例如,今年共有9只A股暂停上市。事实上,在这批股票“暂停上市”前,股民已经开始“用脚投票”,将它们打成了“一元股”,基本上无人问津。其中,金亚科技暂停上市前的收盘价仅为0.77元;*ST保千暂停上市前收盘价1.04元;*ST凯迪暂停上市前收盘价为1.05元;*ST长生暂停上市前收盘价1.51元;乐视网暂停上市前收盘价也只有1.69元;*ST龙力暂停上市前收盘价为1.96元。只有三只股票股价在暂停上市前仍高于2元,它们分别是:*ST德奥暂停上市前收盘价为3.15元;千山药机暂停上市前收盘价为3.81元;*ST皇台暂停上市前收盘价为7.45元。

与此同时,今年共有3只A股被强制退市,它们的股价基本上接近废纸,无人问津。其中,*ST海润终止上市前的收盘价仅为0.15元;*ST华泽终止上市前收盘价0.36元;*ST众和终止上市前收盘价0.50元。这是投资者“用脚投票”的力量,也是新退市制度的威慑效果。

不难预料,在不久的将来,“一元退市”标准将在A股市场大放光彩,它不仅是市场化程度最高的退市标准,也是未来A股市场最常用的退市标准。等到那一天,投资者“用脚投票”将直接决定僵尸企业的去留,这是市场成熟的标志,更是投资者成熟的标志。为此,我们希望注册制尽快、尽早在A股市场全面推广实施。