摩根士丹利周日发出警告称,虽然目前美国经济一切向好,但下半年的形势可能不那么乐观。

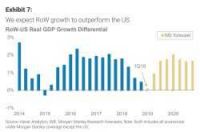

摩根士丹利分析师 Andrew Sheets 团队在 5 月 12 日的研报中称,市场目前预期经济将呈现 " 金发姑娘 " 式的稳健成长,且美国经济表现优于其他国家,但这一趋势料将逆转。其怀疑基于以下三点原因:" 金发姑娘 " 式的增长即将结束;美国和世界其他地区的增长差距正在缩小;股市价格与公司基本面之间的差距正在缩小。

Andrew Sheets 警告称投资者应当采取防御措施:

投资者应该保持防御倾向,并优先考虑美国以外的市场风险敞口;

估值与基本面之比、美国与世界其他地区经济增长逆转的预期,以及投资者对产出缺口缩小的风险过低的过度信心,都支持了上述观点。

图片来源:摩根士丹利研报

至于美国与世界其他国家之间的差距,摩根士丹利仍坚持去年 11 月提出的观点,即美国的优异表现将出现逆转," 增长逆转的故事只是被推迟了 "。

其称,在去年 12 月,当美国和欧洲的增长预期似乎出现逆转时,美元走软,美国以外的股市表现优于美国,美债久期高于欧债,"在未来 12 个月,预计所有这些趋势都将适用。"

这不是摩根士丹利今年首次发出警告。公司在 3 月发布报告称,从目前的情况来看,全球经济增长已远非 " 刚刚好 ",而 " 金发姑娘 " 也已经不再是适合描述当前市场的童话。

报告称,目前绝大多数市场分析师都低估了全球经济放缓的形势,尤其是在美国:

在(税改)通过的第一天,我们就曾指出,财政刺激推出的时机高度值得怀疑。尽管对公司减税是一个很好的供给侧政策,可能会促进市场急需的投资以及生产力增长,但是它出台的时机却是美国处于完全就业之际,这通常来说都不是好主意。

之所以如此,摩根士丹利认为,美国就业市场已经没有太多剩余潜力可被激发出来,这就意味着公司盈利将会受到劳动力成本上行等因素的严重挤压。报告写道:

从四季报以及前瞻指引来看,成本上升的后果已经开始显现。具体来看,去年 10 月以来,市场对 2019 年息税前利润率的共识下降了 70 bp,这是 2015 年上一波盈利下滑以来的最大幅度。

报告认为,对于美国企业来说,成本上升的主要来源在于,美国经济去年过热,导致劳动力成本上升。而尽管贸易局势缓和以及美联储暂停加息,这些压力不会因此减轻," 现在和 2016 年初的‘金发姑娘’状态非常不同了。"

对于市场来说,摩根士丹利总结称:

忘掉 " 金发姑娘 " 吧,我们现在应该讨论的可能是 " 韩塞尔与葛雷特 "(Hansel and Gretel)——这是一个为生存而吃下不健康食物引发危险的童话故事。也就是说,目前人们仍在不断推升(股票)价格,却拿错误的理由予以支持。

来源:华尔街见闻