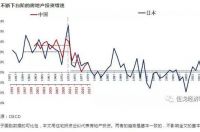

房地产投资是我国宏观经济中极为重要的内生增长动能。近年来,我国房地产投资增速及其在GDP中的占比趋势性下降,呈现出与上世纪70年代日本极为相似的特征。排除周期性调控政策的影响,如何科学分析房地产投资的中长期趋势?未来中国的房地产投资是否会重蹈日本覆辙而呈现数年持续下降趋势?这些都直接关乎我国未来经济增长潜力与方向的研判。

城镇化和老龄化是决定房地产投资中长期趋势的两大关键变量。目前我国城镇化率为58%(按照常住人口计算),仍处于人口和产业的快速集聚时期,这势必对房地产投资形成支撑。纵观国际经验,当城镇化率超过30%低于70%时,农村人口往往会加速流入城市,城市非农产业迅猛发展,产业集聚效应突出,城市规模的日益壮大对人口流动愈发具有吸引力。此时房地产市场需求旺盛,房地产投资占GDP的比重处于不断上升阶段。根据联合国预测,我国城镇化率要到2030年左右才会达到70%的“去城镇化”阶段,那时房地产投资才会失去城镇化进程的支撑。此外,如果考虑到我国城镇户籍人口的比重远低于常住人口,那么事实上我们进入“去城镇化”阶段可能还需要更长时间。

我国快速老龄化(及少子化)进程正对房地产投资形成掣肘。人口结构对房地产投资的负面影响体现在置业人口(20-50岁)在总人口中占比的下降。中日数据都表明,置业人口占总人口比重与房地产投资占GDP比重的走势大致趋同。当前我国的人口结构与日本上世纪70年代十分相似,其对房地产投资的掣肘效应也已经体现。

当前我国的房地产投资一方面受到城镇化进程的托举,另一方面却受到老龄化问题的拖累。那么,未来我国房地产投资的中长期趋势究竟何去何从?我们的量化研究表明,老龄化对我国房地产投资的抑制显著大于城镇化的支撑作用,未来十年房地产投资占GDP的比重难止下降步伐。

具体地,我们以房地产投资占GDP比重作为被解释变量分别对日本和中国的数据进行回归,解释变量为城镇化率和置业人口占比。实证结果显示,两国数据的回归拟合度均较好,变量系数都显著,表明城镇化与老龄化确实能很好解释房地产投资中长期变化。进一步发现,无论是日本还是中国,置业人口占比的系数较城镇化率的系数更大。相比城镇化而言,人口结构对房地产投资的中长期影响更为明显。

四、基本结论

一是近年来我国房地产投资增速及其在GDP中的占比趋势性下降,呈现出与上世纪70年代中期后日本极为相似的特征。排除周期性调控政策的影响,房地产投资的中长期趋势性变化与经济结构变迁不无关系。

二是城镇化和老龄化是决定房地产投资中长期趋势的两大关键变量。一方面,目前我国仍处城镇化发展过程,这对房地产投资形成积极支撑;但另一方面,快于其他国家的老龄化(及少子化)进程正对我国房地产投资形成掣肘。

三是展望未来,老龄化对我国房地产投资的抑制显著大于城镇化的支撑作用。未来十年房地产投资占GDP的比重仍将持续下降。人口“慢变量”已逐步成为影响经济的“快变量”,加速转变的经济结构势必对宏观经济动能产生深远影响。

附录: