全球金融深层次结构性难题进一步凸显

全球经济整体缓慢回升,但不平衡性复苏导致全球金融表现出现分化

2013年上半年以来,全球经济增长版图呈现“北升南降”格局,国际金融市场因此也出现“北强南弱”局面。发达经济体经济复苏内生动力普遍增强,随着股市上涨和房地产复苏,家庭部门的资产负债表改善加速,财富效应和资产型储蓄上升能持续地提振消费的恢复,欧债危机缓解,在欧元区核心国复苏带动下逐步摆脱衰退,呈现缓慢复苏迹象。

然而,新兴经济体却集体陷入“调整期”。根据IMF的最新数据,2013年以“金砖五国”为代表的主要经济体平均增速已经从2010年的7.4%下滑至2013年的5.1%。廉价资金掩盖了新兴市场国家存在的结构性缺陷。国际金融危机后发达国家实施的量化宽松货币政策为资本市场提供了大量廉价资金,且这些资金多流入新兴市场国家,形成了新兴市场国家较早复苏的“假象”,同时也掩盖了一些结构性问题。

全球金融体系条件明显改善,但支持实体经济力度明显滞后

2012年以来,在欧美金融市场条件迅速改善的背景下,银行对非金融机构和家庭信贷增长却比较缓慢,特别是欧元区,银行对非金融机构和家庭信贷不仅没有增长,反而不断下降。欧洲方面,尽管欧洲中央银行向市场注入流动性,但2013年第二季度,欧元区广义货币增速只有2%左右,远低于欧洲中央银行认为与中期欧元区物价稳定相适应的4.5%的水平。整体看来,欧元区银行体系仍在收紧对于非金融企业贷款和住房抵押贷款的条件,银行对非金融企业贷款规模下降,企业尤其是中小企业借贷成本居高不下。

全球跨境资本流动整体规模在放缓,但跨境资本流动波动性却在加剧

全球资本流动的不稳定性和波动性加剧。2011年以来,随着全球经常项目失衡状况的调整,全球跨境资本波动性显著提高。次贷危机以来,全球经常项目显著降低,其中特别是美国的经常项目逆差和亚洲发展中经济体的经常项目顺差大量减少。经常项目失衡与净资本流动是同一硬币的两面,全球经常项目失衡规模的降低意味着全球净资本流动规模的下降。作为全球失衡中的顺差方,新兴市场与发展中经济体的净私人资本流动和净官方资本流出规模都呈现下降趋势,但跨境资本流动的波动性却在上升,实体经济的调整明显滞后于金融部门的调整,这意味着货币扩张带来的增量流动性未能有效引导实体经济供给和需求的调整,只能囤积于金融体系之中,由此导致国际资本流动规模与波动性的增加。

“后QE时代”:全球金融形势更趋复杂

发达国家主权债务风险加剧全球金融市场压力

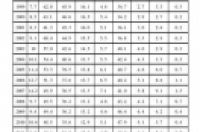

根据IMF预测,2014年,发达经济体的总债务为50.95万亿美元,规模同比上升2.32万亿美元;发达经济体总债务占全球总债务的比例为83.5%,同比提升0.27个百分点;发达经济体的负债率为108.32%,同比上升0.66个百分点,债务风险依旧困扰着发达经济体。

一是美国债务问题暂时得到缓解。美国财政部报告显示,2013财年美国财政状况明显改善。尽管赤字有所减少,从历史来看依然处于高位,财政赤字占GDP之比降至4.1%,低于2012财年的6.8%和2009年的峰值10.1%,而金融危机前七年这一比重一直维持在1.2%~3.5%。但考虑到目前美国联邦政府债务已经超过17万亿美元,美国国债负担率高达105%,未来退出QE政策、减持国债或抵押债券,将会导致市场流动性收缩。另外,国债收益率的上调,债务存量的扩张,融资成本加大,也对美国自身造成一定压力。

二是欧债危机依旧潜藏风险隐患。从目前欧盟经济表现来看,成员国间的经济不平衡为后期财政联盟一体化等进程埋下隐患,欧债危机阴影依旧挥之不去,西班牙和意大利的公共债务规模过大,无法被欧元区援助机制全盘承接。欧洲中央银行的直接货币交易计划(OMT)为公共财务提供了表外援助,西班牙减赤已取得长足进展,但由于起点较低,该国仍需付出更多努力;意大利在财政和外部失衡问题上的直接压力较小,但在提高生产率的结构性改革方面进展不足仍是一个长期难题,因此,下一步的财政联盟和银行业联盟仍面临不小挑战。

三是日本债务融资压力上升。目前,日本政府的改革对于解决日本的结构性失衡并未起到根本性作用。结构性失衡表现为一方面私人部门储蓄过剩,另一方面要以巨额的财政赤字来吸纳这些过剩的储蓄,这导致公共部门债务规模急剧扩大。日本政府2014年度预算案总额将达95.88万亿日元,为历史最高水平。根据国际货币基金组织估算,2013年日本债务比率高达245%。2014年日本政府债务还本付息占经常项目财政支出将近1/4,同时,随着2014年初美联储启动政策退出引发全球长期债券收益率上升,以及日本通胀率抬头,国债民间需求下降势必推升日本的债务负担,加大主权债务融资风险。

美联储QE退出引发全球金融进入新一轮调整期

全球金融风险定价与资本结构将在未来两三年之内进行较大的调整,其背后的根本动因就是美联储将逐渐退出宽松货币政策,由此引起全球利率以及资本流向的改变。

全球货币宽松周期将趋于结束,这势必对全球经济、金融市场以及国际资本流动格局产生深远影响:首先,QE退出将开启美元新一轮上升周期。在发达经济体内部,三国集团会有较大分化。除了美国之外,预计日本将在2014年上半年之前继续维持宽松的货币政策,以缓解消费税增加所带来的压力。日本中央银行4月曾许下货币基数在2014年末翻一番的承诺,因此2014年很有可能进一步将每月购债规模扩大30%~40%。2015年之前欧洲中央银行和英国中央银行不会加息。欧洲中央银行仍有可能进一步放宽货币政策,如果欧元区经济复苏符合预期,欧洲中央银行出于对低通胀率的担忧仍有可能调低再融资利率,甚至下调存款利率为负值。如果经济表现不佳,预计欧洲中央银行很可能考虑采取负利率和资产购买计划,可见2014年全球主要中央银行货币政策的差异性将会助推美元走强。特别是如果参考美国货币政策周期与美元周期的关系,美元强势周期可能会持续6~8年。

其次,全球货币金融环境和资金流向将呈现“双向变动”:一方面,全球资本流向新兴经济体资本的减少,甚至回流。国际金融协会(IIF)预计2013年和2014年从新兴市场流出的跨境资本料将增至1万亿美元,并将2014年流入新兴市场资本规模从2014年的1.145万亿美元下调至1.112万亿美元,为2009年以来最低。从长期来看,新兴经济体之间对资金的竞争将有所加剧(这与过去竞争基本发生于新兴市场和发达国家之间不同);另一方面,新兴经济体流向美国等发达经济体的储蓄资金也将减少。如果我们把全球资金结构做个划分,可以用“核心+夹心+外围”来表示,核心是美国,夹心是日本和欧洲,外围是新兴市场国家。过去,核心大量消费、外围大量制造、夹心扮演资金放贷。但未来这一切必将发生重大改变,美国正在改变消费驱动,而转向“实体再造”,全球资金正在回流美国,特别是随着各国启动经济再平衡战略将遏制全球储蓄的增长,新兴经济体储蓄资金大规模流向美国等发达国家的速度也将放缓。

再次,逐步抬高改变全球利率水平与结构。由于美国国债市场是全球最大也是最活跃的债券市场,各类投资者,包括共同基金、银行、保险公司、养老基金、外国政府及个人投资者等都配置美国国债。而美国国债一向被视为全球无风险债券,其收益率为无风险利率,因此成为全球金融市场的资产价格风险标和定价基础。

当前,10年期美债收益率已经突破3%的水平,2014年,随着全球债券利率的上升(美国10年期国债收益率将会带动发达国家以及新兴经济体债券利率的上升),美国、英国、澳大利亚和新西兰10年期国债收益率均上涨超过100个点,德国涨幅为46个点,新兴市场平均涨幅为120个点。总体而言,全球流动性将真正由过去的“过剩”转为“偏紧”,且货币政策会继续保持分化:美国(主动)以及新兴经济体(被动)将有所收紧,欧洲和日本可能会延续货币宽松的主基调。

最后,对新兴经济体尾部风险冲击更大。从全球各国经济危机的历史经验看,全球外围国家爆发经济危机与美元流动性涨落周期息息相关。如1979~1985年美元走强期间,爆发拉美债务危机、1995~2002年美元走强期间,触发1997年的亚洲金融危机、1998年的俄罗斯金融危机、1999年的巴西金融危机和2001年的阿根廷金融危机,自布雷顿森林体系解体以来,美元每次升值都使新兴市场遭到金融危机重创。预计美联储量化宽松政策退出时,经济和金融脆弱性高的国家将首当其冲:

一是杠杆率高的国家。债务比率高的国家脆弱性更强。为克服金融危机的外部冲击,新兴经济体大量举债,致使负债率不断上升。据IMF预测,新兴经济体平均债务率接近40%。美联储收紧货币直接导致新兴经济体偿债成本上升,使债务不可持续,如果新兴经济体由于外部需求放缓、内生增长动力不足而继续依靠债务融资刺激经济,将带来较大风险。

二是“双赤字”国家。2014年以来,新兴市场代替了欧洲边缘国家而吸收了国际经济的不平衡,从而成为经常账户赤字的主要承担国,尤其是印度、印度尼西亚、巴西、土耳其和南非,这些国家经济减速最为严重,并且同时拥有庞大规模的经常账户赤字和财政赤字。

三是资源型出口国家。美联储QE3退出后,美元进入周期性上升通道,带来大宗商品价格下跌,南非、巴西、印度尼西亚等资源生产国的经济将面临一次大调整。这些国家经常项目顺差减少甚至出现逆差后,不得不靠资本项目净流入维持资金周转,这将进一步加重偿债压力,导致经济脆弱性大幅上升,特别是有着经常账户赤字、财政赤字的经济体将会承受更大的汇率波动和资产价格的调整,加剧金融危机爆发的可能性,这恐怕是美联储政策退出最大的尾部风险。

富国银行在近期发布研究报告中考察了各发展中国家应对金融危机的能力。该报告根据几大经济指标选取了28个面临金融危机的发展中国家,这些经济指标包括:外汇储备、实际汇率、信贷增长率、GDP增长率以及经常账户。同时指出,那些外汇储备较低、汇率较高、信贷和GDP增长较快、经常账户赤字严重的国家最有可能遭遇金融危机,其中巴西、阿根廷、印度尼西亚、印度、墨西哥、南非等新兴经济体都处于风险行列。随着美联储QE正式退出并启动加息进程,全球“金融蝴蝶效应”有可能引发新的系统性风险。