近期,石油价格暴跌影响了所有人:生产者、出口商、政府和消费者【1】。总体而言,我们认为这给全球经济打了一针强心剂。我们知道情景模拟并不是预测全球经济状况。通过模拟,我们发现与油价未下跌的情景相比,2015年世界GDP将会增长0.3%-0.7%。然而,这个复杂且变化着的故事背后远不止这些。我们在本篇博客中探讨了当前和未来的石油市场运作,不同国家群组和金融稳定面临的影响,以及政策制定者应如何应对其经济受到的影响。

概要:

·我们发现油价自6月以来急剧下跌既有供给方因素,也有需求方因素。期货市场显示,油价将会反弹,但仍低于近年来的水平。然而,随着事态的发展,供给和需求因素的演变存在巨大不确定性。

·虽然油价下跌不会给任何两个国家带来同样影响,但它们有一些共同特征:先进经济体中的石油进口国很可能从家庭收入上升、投入成本下降以及外部头寸改善中受益,新兴市场更是如此。石油出口国的收入会减少,而且它们的预算和外部平衡将面临压力。

·金融稳定面临的风险已上升,但依然有限。到目前为止,货币压力仅限于诸如俄罗斯、尼日利亚和委内瑞拉等少数几个石油出口国。鉴于全球金融关联性,这些变化要求全面提高警惕。

·石油出口国希望通过避免突然削减财政支出来熨平调整。然而,缺乏储蓄资金和有力财政规则的国家可能面临巨大的预算和汇率压力。在缺乏正确的货币政策的情况下,这会导致通胀水平上升和货币进一步贬值。

·油价下跌使许多国家有机会减少能源补贴并将节省的资金用于针对性更强的转移,同时使一些国家有机会提高能源税并降低其他税收。

·在需求疲软且常规货币政策已使尽了浑身解数的欧元区和日本,中央银行的前瞻性指导是面对油价下跌时稳定中期通胀预期的关键。

再次说明,我们对油价下跌影响的模拟不是预测2015年及以后世界经济的状况。我们将在基金组织1月份的《世界经济展望》中进行预测,届时还会探讨影响增长、通胀、全球失衡和金融稳定的许多其他不同因素。

接下来我们尝试回答与石油价格下跌相关的七个关键问题:

1.需求和供给因素分别发挥了什么作用?

2.这种供给变化可能持续多久?

3.可能会对全球经济产生哪些影响?

4.可能会对石油进口国产生哪些影响?

5.可能会对石油出口国产生哪些影响?

6.对金融会有哪些影响?

7.石油进口国和出口国应采取哪些应对政策?

需求和供给因素分别发挥了什么作用?

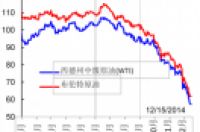

石油价格自6月以来已下跌近50%,自9月以来下跌了40%(见图 1)。【2】对全球活动的反应通常甚至比石油价格更明显的金属价格也出现下跌,但跌幅远远小于石油价格(见图2)。这个随机的观察表明,石油市场的特有因素,尤其是供给因素可能是解释油价下跌的重要因素。

进一步的观察巩固了上述结论。国际能源署在6月和12月之间对需求预测的调整(见图3),加上石油供给的短期弹性估计值显示,在油价的跌幅中,仅有20%-35%是因为当时和现在这段期间石油需求的意外下降。

供给方的证据反映了许多因素,包括石油产量突然增加。部分原因是9月份利比亚石油产量的复苏步伐快于预期以及尽管存在动乱,但伊拉克的石油生产并未受影响。【3】然而,一个主要的因素无疑是石油输出国组织(OPEC)中的最大产油国沙特阿拉伯公开宣布不打算对OPEC和非OPEC产油国稳步增加石油供给做出反击,以及 OPEC随后于11月决定维持每日3000万桶的集体产量上限,尽管已感到存在过剩。

全球石油产量稳步上升可以被视为“不会叫的狗”。换言之,尽管全球石油产量因人们感觉到了OPEC的诱导下限价格而出现上行轨迹,石油价格却一直保持在较高水平。然而,生产调节者的变化导致对未来全球石油供给路径的预期发生根本变化,这反过来解释了石油价格下跌的时机和规模问题,并使后者更加接近竞争市场的均衡水平。1986年出现了类似的暴跌。当时沙特阿拉伯自愿放弃生产调节者的身份,导致油价从每桶27美元跌至每桶14美元,直到15年之后的2000年才得以恢复。

除了传统的需求和供给因素之外,有人指出“金融化”(金融投资者将石油和其他商品视为一种截然不同的资产类型)和“投机”导致了石油价格的下跌。【4】我们发现几乎没有证据支持这个观点。根据国际能源署的最新报告,石油库存在两年中达到了最高水平,这反映了油价上涨的预期,而非下跌。

这种供给变化可能持续多久?

这主要取决于两个因素:

第一个是OPEC,尤其是沙特阿拉伯未来是否愿意减产。这反过来部分取决于其战略变化背后的动机以及地缘政治与经济因素在其决定中的相对重要性。一个假设是,面对非OPEC国家的石油供应稳步增加,沙特阿拉伯已发现担任生产调节者并维持高价的成本过高。如果是这样,除非收入下降之痛让其他OPEC产油国和俄罗斯同意在未来更广泛地分担减产,否则战略转移不可能会很快发生变化。另一个假设是,OPEC 可能试图削减利润、投资并最终减少非OPEC产油国的石油供应。其中一些国家的石油开采成本比OPEC主要产油国高很多(见图4,该图按开采类型列出了世界边际成本曲线,反映了额外生产一桶石油的成本)。

第二个因素是投资以及石油产量反过来如何对低油价做出回应。一些证据表明,石油生产方面的资本支出已开始下降。据Rystad Energy 公司称,主要石油公司2014年第三季度的总体资本支出比2013年低7%。

同样来源的预测表明,整个2017年,资本支出都将明显下降。关于诸如页岩气等非常规石油(目前在每日9300万桶的全球石油供应中占400万桶),美国主要页岩田(Bakken、Eagle Ford和Permian)的盈亏平衡价(石油值得开采的价格)往往是每桶低于60美元(见图5,该图列出了美国页岩田的盈亏平衡价)。

Rystad Energy公司的预测显示,在当前的价格水平(每桶约55美元),2015年的石油产量会下降,但大约只会小幅下降不到4%。然而,回报率会显著下降。一些未对冲价格下跌风险的高杠杆公司已经面临金融压力,并一直在削减资本支出和大幅裁员。

因此,在其他情况不变时,低价对供给产生的动态影响应该会导致供给(相对于最初变化而言)出现下降,因此推动油价部分复苏,这是期货市场反映的情形。图6中的左图显示,到2019年,油价有望恢复至每桶73美元。

与这些预测相关的不确定性不仅来自供给方,还来自需求方因素。

例如在供给方,不能低估OPEC战略可能发生的变化以及利比亚、伊拉克、乌克兰和俄罗斯的地缘政治紧张局势。在需求方,全球经济活动及由其衍生而来的石油需求的不确定性依然较高。这明显反映在图6右图中的期货价格(基于期权价格)隐含分布规模上:2019年68%置信水平的油价范围是48美元至85美元,95%置信水平的油价范围是38美元到115美元。的确是非常大的范围。

可能会对全球经济产生哪些影响?

总体而言,石油价格因供给变化出现下跌对于全球经济而言是利好,石油进口国和出口国之间显然会出现重要的分配效应。量化供给变化影响的关键假设是我们期望变化的幅度有多大以及会持续多久。这些假设不仅可以确定调整路径,还可以影响消费者和企业的最初反应。

鉴于目前和预计未来供给变化的相对重要性均不确定,我们介绍两个模拟的结果(均假设其他条件不变,并且不是预测全球经济,因此忽略了可能影响全球经济的所有其他冲击),它们反映了一系列合理假设。第一个模拟假设期货市场反应的油价跌幅中有60%是因为供给变化。第二个依然假设价格跌幅中起初有60%是因为供给变化,但随着时间的推移,供给变化因上文描述的原因而部分消失,其对油价下跌的贡献到2019年逐步变为零。【5】

下文列出的模拟结果只抓住了石油价格下跌的供给方影响(石油价格下跌的需求方影响是全球经济活动放缓的征兆,而非原因)。模拟中使用的石油价格预测基于基金组织以期货合约为基础的价格预测。

图7列出了全球GDP的变化结果。第一个模拟暗示,相对于基线情景2015年全球产出增加0.7%,2016年增加0.8%(油价下跌时的情形)。不足为奇的是在第二个情景中,产出受到的影响更小,大约为2015年增长0.3%,2016年增长0.4%。这些影响的范围包括使用当前对先进经济体进行的实证估计获得的预测。例如,Blanchard和Gali(2009 年)的估计发现,石油价格长期(因供给原因)下跌10%产生的影响会导致美国的产出大约增长0.2%。【6】如果油价下跌中大约25%是因为供给因素(油价共下跌40%中有60%是因为供给因素),那么估算结果则暗示产出将增长约0.5%。

这些全球结果掩盖了油价下跌在不同国家之间产生的非对称影响。石油(净)进口国是赢家,石油(净)出口国是输家。但即便在每个国家群组内部,也存在重要差异。

可能会对石油进口国产生哪些影响?

油价下跌通过三个主要渠道影响石油进口国:第一个是实际收入增加对消费的影响;第二个是最终商品生产成本下降以及反过来对利润和投资的影响;第三个是对整体和核心通胀率的影响。

这些影响的力度存在国别差异:

例如,石油价格下跌对美国实际收入产生的影响小于欧元区或日本,当前美国消耗的石油中有一半以上由本国生产。实际收入和利润影响还取决于一国的能源强度:中国和印度的能源强度依然大大高于先进经济体,因此从能源价格下跌中获得的收益更大。美国石油消耗在GDP中的比重平均为3.8%,中国为5.4%,印度和印度尼西亚为7.5%。【7】

对核心通胀的影响既取决于油价下跌对整体通胀产生的直接影响,也取决于油价向工资和其他价格的传导。传导强度取决于实际工资的刚性,即名义工资对CPI通胀的反应方式,以及通胀预期的稳定情况。

在常规情况下,面对核心通胀水平下降,货币政策会下调名义利率且幅度会超过通胀降幅,进而导致实际利率下降。然而,现在是非常规时期,并且主要先进经济体受到零利率的限制,更遑论当前的量化宽松政策。正在接近退出零利率下限的美国可以通过延迟退出时间来应对通胀的下降,而预计长期维持零利率下限的欧元区和日本却无法对常规的货币政策做出实质性改变。

我们的模拟尽可能地反映了在能源强度、自产石油比例以及货币政策约束方面的差异。我们假定美国、欧元区和日本以类似方式稳定了通胀预期,使传导强度约为0.2。因此,整体通胀下降1个百分点,核心通胀就会下降0.2个百分点。

图8列出了之前描述的两个模拟的第一个模拟中的GDP受到的影响。

在两个情景中,中国受到的影响大于日本、美国和欧元区国家。2015年,中国GDP的增长比基线情景高出0.4%-0.7%,2016年高出0.5%-0.9%。对于美国,2015年的增长比基线情景高出0.2%-0.5%,2016年高出0.3%-0.6%。(模拟假设未考虑石油价格下跌后,政府可能实施的一些政策产生的潜在抵消影响。例如,针对油价下跌,中国可能决定收紧货币或财政政策)。

其他影响也具有相关性,但我们的模拟未考虑,其中包括:

日元和欧元自6月以来的贬值(分别贬值14%和8%,其原因大多与石油价格下跌无关)暗示以日元和欧元计价的石油价格的跌幅小于以美元计价的石油价格,分别为36%和40%。与我们的模拟相比,这些贬值在一定程度上减轻了油价暴跌对日本和欧元区的冲击。

在大规模征收特定(相对于按比例)能源税的国家(即对每加仑或每升征收固定金额的美元或欧元税),世界石油价格下跌相同的百分比将导致该国消费者和企业支付价格下降的百分比幅度更小。各国还可以利用油价下跌的机会减少能源补贴,这是基金组织通常推荐采取的措施,这样也可以使消费者和企业支付的价格降幅更小。

一些石油进口国严重依赖石油出口国,因此从油价下跌中获得的收益可能更少。例如,加勒比地区从委内瑞拉“加勒比石油计划”转移中受益的低收入进口国可能因委内瑞拉自身面临压力而出现转移明显减少的问题。高加索和中亚地区的石油进口国可能受到其石油出口国邻居(尤其是俄罗斯,其会减少非石油出口和汇款)增长放缓产生的负面溢出影响。马什里克(Mashreq)国家和巴基斯坦也可能受到来自海合会成员国的非石油出口、官方转移和汇款下降产生的负面影响,尤其是在中期。

可能会对石油出口国产生哪些影响?

如图8所示,不出所料石油出口国会受到负面影响,但也存在巨大的国别差异。

在所有国家,实际收入会下降,石油生产的利润也会减少;这些正好反映了石油进口国所发生的情况。但石油出口国受影响的程度和油价下跌对GDP的影响很大程度上取决于它们对石油出口的依赖程度以及石油出口收入中上缴国家的比例。

在各国之间,石油出口比石油进口的集中度高很多。换言之,石油出口国对石油的依赖性比石油进口国大很多。

这里举一些例子,能源占俄罗斯GDP的25%,占其出口的70%和联邦收入的50%。在中东,石油占海合会国家出口的63.6%,占联邦政府收入的比重为GDP的22.5%。在非洲,石油出口占加蓬、安哥拉和刚果共和国GDP的40%-50%,占赤道几内亚GDP的80%。石油还占安哥拉、刚果共和

国和赤道几内亚政府收入的75%。在拉丁美洲,石油对厄瓜多尔和委内瑞拉公共部门收入的贡献分别约为30%和46.6%,对出口的贡献分别约为55%和94%。【8】上述数据反映了这些国家所面临的挑战因素。

在大多数国家,石油价格下跌产生的机械效应很可能是出现财政赤字。解释石油出口国脆弱性的一种方法是计算所谓的财政盈亏平衡价,即石油出口国政府可以实现预算平衡的石油价格。盈亏平衡价的国别差异很大,但它们往往非常高。【9】对于中东和中亚国家而言,盈亏平衡价从科威特的每桶54美元到利比亚的每桶184美元不等,沙特阿拉伯为106美元(见图9)。对于没有盈亏平衡价数据的国家而言,预算石油价格(即一国制定预算时假定的石油价格)是衡量一国面对油价下跌脆弱性的另一种方法。

非洲根据油价下跌下调了2015年的预算石油价格(见图10)。在拉丁美洲,厄瓜多尔和委内瑞拉的预算石油价格分别为79.7美元和60美元。

一些国家比之前几次油价变化准备得更好,可以应付油价的调整。少数国家建立了诸如财政规则和储蓄资金等政策缓冲以及更可信的货币框架,这些有助于实现内外平衡的脱钩(例如挪威)。

但在许多国家,油价的调整暗示会出现财政紧缩、产出下降和货币贬值(在许多实行固定汇率制的石油出口国很难做到)。并且在未能稳定好通胀预期的情况下,货币贬值可能推高通胀。

对金融会产生哪些影响?

油价下跌会通过油价本身对金融产生直接影响,并会通过诱发汇率调整产生间接影响。

油价下跌会削弱能源部门企业的金融头寸,特别是那些以美元借款的企业。这意味着会削弱对能源部门有大量债权的银行和其他机构的头寸。在新兴国家中,利率覆盖倍数(现金流与利息支付的比率)低于2的能源企业的比例为31%,表明其中一些企业可能的确面临风险。反映新兴市场高收益企业利差的CEMBI利差自6月以来扩大了100个基点。

过去几年我们在金融稳定评估中对许多石油出口国进行的压力测试发现仅少数国家的一些银行未能通过测试,这意味着资本重组需求最多为GDP的几个点。然而,那些压力测试结果的信息量可能不是很大,因为测试时的资本缓冲和银行的盈利能力可能已发生变化。俄罗斯是一个很好的例子。考虑到制裁对该国金融部门的影响,俄罗斯在上述两方面均发生了迅速变化。总体而言,油价下跌对石油出口国银行的影响关键取决于油价下跌持续的时间和其对经济活动的影响以及反过来如何影响现行的缓冲机制。

油价下跌往往还会导致石油进口国的货币升值,尤其是美元,以及石油出口国的货币贬值。油价下跌已导致包括俄罗斯和尼日利亚在内的许多石油出口国的货币突然贬值。油价下跌只是卢布贬值的原因之一,今年到目前为止俄罗斯卢布已贬值40%,自9月以来已贬值56%。虽然可控的贬值有助于石油出口国进行调整,但也会加剧持有美元债务的企业和政府的财务问题。并且在未能稳定好预期的国家,失控的贬值很快会导致通胀上升到很高的水平。

如果继续发展,油价暴跌将会对美元和能源部门敞口较大的债券持有人与银行造成集中且重大的影响。然而,全球银行体系的风险敞口很可能不足以导致大幅提高拨备要求,应该可以通过改善石油进口国和部门的信贷质量部分抵消风险。一些石油进口国与石油出口国之间可能存在金融部门的联系,前者也许会受到后者经济与金融发展的影响。例如,奥地利的银行对俄罗斯有巨大敞口,其中一些银行的股价近期急剧下跌。

然而,在做出相对乐观评估的同时,必须发出明确警告。从“大金融危机”中汲取的教训之一是,价格和汇率的大幅变动以及一些企业和国家头寸的隐含不确定性增加会导致全球风险规避上升,对风险重新定价和资本流动变化产生重要影响。当同时考虑其他变化时,例如俄罗斯目前的形势,情况更是如此。不能完全排除这个尾部风险。

石油进口国和出口国应采取哪些应对政策?

显然,应对油价下跌的恰当政策将取决于一国是石油进口国还是出口国。例外的情况是油价下跌的同时为这两类国家提供了改革能源补贴和能源税的机会。基金组织一直提倡政府将取消能源补贴节省下的资金用于针对性更强的转移。【10】低价为以更低的政治成本取消补贴提供了良机。例如,近期印度降低了柴油补贴并且未发生抗议活动,原因在于柴油并未涨价。此外,在许多先进经济体,油价下跌可能是提高能源税的机会,从而用节省的资金来降低其他税收,例如劳动税。

接下来让我们把目光转向石油进口国。在常规时期,对于宏观经济健康状况良好的国家而言,比如没有产出缺口,通胀处于目标水平并且经常账户实现了平衡,从过去的油价变动中精心提炼的建议是:货币政策应确保在整体通胀下降的情况下,持续稳定通胀预期,并努力维持核心通胀稳定。这是否意味着利率上升还是下降并不明了。一方面,需求上升要求加息;另一方面,防止核心通胀下降可能要求降息。总体而言,无论利率怎么变化,经常账户差额的改善可能会导致汇率升值。这是自然且可取的升值。

然而,现在是非常规时期。大多数大型先进经济体存在巨大产出缺口,通胀低于目标水平,且常规货币政策受到接近零的利率的约束。这表明此刻需求上升会受到欢迎,而无法通过降低利率抵消的低通胀更加危险。在此背景下,使用前瞻性指导稳定中期通胀预期并避免持续通缩是关键。

有人可能认为石油出口国的适当应对政策与石油进口国相同,但方向相反。然而,进口国与出口国有两个重要差异:首先,石油出口国面临的冲击规模占其经济的比例比石油进口国大得多;其次,石油出口国的石油收入对财政收入的贡献往往大很多。因此,在所有国家,财政收入减少以及油价可能持续低迷的风险暗示有必要适当减少政府开支。

从过去高价中积累了大量资金的国家适合允许财政赤字上升并在一段时间内利用那些积累的资金。对于实行固定汇率制的出口国而言,更是如此。这些国家可能需要在一段时间之后才能实现调整油价所需的实际汇率贬值。

在没有此类财政空间且扩大财政赤字空间有限的国家,调整将更为艰难。这些国家需要更大幅度的实际汇率贬值,并且需建立一个强有力的货币框架,从而避免贬值导致通胀居高不下和进一步贬值。这对于少数石油出口国而言着实是一个挑战。

参考文献

Arezki,R.,Loungani P.,van der Ploeg,R.and Venables T.,(2014).Understanding International Commodity Price Fluctuations,Journal of International Money and Finance,Vol 42,April,pp.1-8.

Blanchard,Olivier J.and Jordi Gali,2009.The Macroeconomic Effects of Oil Price Shocks:Why are the 2000s so different from the 1970s?in J.Gali and M.Gertler (eds.),International Dimensions of Monetary Policy,University of Chicago Press (Chicago,IL),373-428.

Baumeister Christiane & Gert Peersman,2013."The Role Of Time‐Varying Price Elasticities In Accounting For Volatility Changes In The Crude Oil Market,"Journal of Applied Econometrics,John Wiley & Sons,Ltd.,vol.28(7),pages 1087-1109,November.

Cashin,Paul,Kamiar Mohaddes,Maziar Raissi,and Mehdi Raissi (2014).“The differential effects of oil demand and supply shocks on the global economy”,Energy Economics,Volume 44,July 2014,Pages 113-134.

Clements,Benedict,and others,Energy Subsidy Reform:Lessons and Implications (Washington:International Monetary Fund).Hamilton,James D.,2003."What is an oil shock?"Journal of Econometrics,Elsevier,vol.113(2),pages 363-398,April.

Kilian,Lutz,2009."Not All Oil Price Shocks Are Alike:Disentangling Demand and Supply Shocks in the Crude Oil Market,"American Economic Review,American Economic Association,vol.99(3),pages 1053-69,June.

Parry,Ian,and others,2014,Getting Energy Prices Right:From Principle to Practice (Washington:International Monetary Fund).

Peersman,Gert & Van Robays,Ine,2012."Cross-country differences in the effects of oil shocks,"Energy Economics,Elsevier,vol.34(5),pages 1532-1547.

注释:

【1】我们要感谢许多同事,特别是Thomas Helbling、Ben Hunt、Douglas Laxton、Prakash Loungani、Akito Matsumoto、Gian Maria Milesi Ferretti,以及建模与商品小组和非洲部、亚太部、欧洲部、财政事务部、中东和中亚部、货币与资本市场部、战略与政策检查部以及西半球部的同事。还要特别鸣谢Rystad Energy和 Per Magnus Nysveen友情提供资本支出和成本结构方面的专有数据。

【2】这些价格变动基于基金组织的平均石油现货价格(APSP),即英国布伦特、迪拜和西德克萨斯中级原油价格的简单平均。

【3】然而,根据国际能源署的最新报告,利比亚9月份产量的增长在11月出现逆转。

【4】见Arezki、Loungani、van der Ploeg和Venables(2014年)及参考文献,该文探讨了基本面和金融化在推动商品价格波动中的各自作用。

【5】第二个情景中的供给因素在2014年占60%,2015年占45%,2016年占30%,2017年占20%,2018年占10%,2019年为零。

【6】在对油价下跌影响的最新评估中,德国中央银行估计油价下跌10美元会使第一年的GDP增长0.2%,法国当局估计同样的跌幅将在两年后使GDP增加0.1%。在学术文献中,Hamilton(2003年)和 Kilian(2009年)提供了对石油价格和宏观经济之间关系的实证调查,包括讨论了如何识别供给和需求冲击。Baumeister和Peersman(2012年)、Peersman和Van Robays(2012年)以及Cashin等人(2013年)提供了石油价格对产出影响的跨国和不同时点的估算。

【7】石油成本比重为石油消耗与2004–2014年的平均GDP的比率。数据来源是BP统计评论(2014年)和工作人员自己的计算。

【8】委内瑞拉石油占公共部门比重的已有最新估算是2013年数据,这里的比重是占中央政府收入的比重。

【9】对财政盈亏平衡价的计算忽略了贬值产生的抵消影响。总体而言,汇率贬值有助于部分抵消油价下跌对以

本币计价的石油出口收入的影响。

【10】参见Clements及其他人(2013年)的能源补贴改革。还可以参见Parry及其他人(2014年)的研究结果,即许多国家的能源价格低于可以全面反映能源消耗负外部性的水平。