随着疫情爆发,市场关于产业转移的讨论不绝于耳。产业转移并非发生于朝夕之间,我们难以在短期内捕捉疫情对产业链转移的影响。以史为鉴,可以知兴替。始发于2018年的中美贸易冲突已持续两年之久,截至目前美国仍保留着对中国出口的3620亿商品高额关税。与疫情类似,中美贸易战具有一定的外生性和突发性。由此,中美贸易战对中国产业链的影响成为我们观察外生冲击对中国产业链影响的一场“自然实验”。据此,本文试图通过分析中美贸易战对中国产业链影响来预判疫情对中国产业链的冲击。

1、贸易战对产业链的影响:市场份额视角

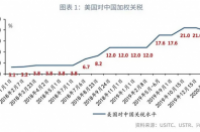

中美贸易战正式爆发于2018年年初,并于2019年12月达成第一阶段协议。期间,美国对中国关税威胁不断升级。具体从关税加征情况看:2018年7月6日,美国正式对中国出口的340亿美元商品加征25%的关税;2018年8月23日,美国对中国出口的160亿美元商品加征25%的关税;2018年9月24日,美国正式对中国出口的2000亿商品加征10%的关税,并于2019年6月将这一关税上调至25%;2019年9月1日,美国对中国出口的3000亿美元中部分(价值约为1120亿)加征15%的关税,这一关税水平于2020年1月下调至7.5%。加总计算,目前美国对中国出口的3620亿美元商品加征了25%及7.5%两档关税,整体加权关税维持在19.3%的水平,参见图表1。

在加征关税后,中国对美国出口占美国市场份额由加征关税前(2017年7月至2018年6月)的21.3%下降至加征关税后(2018年7月至2019年6月)的19.8%,整体市场份额下降了1.5个百分点。分批次看,美国共计对中国加征了四轮关税,其中前三批加征的关税均已持续一年以上,这给了我们足够长的时间来观察贸易战对中国产业链的影响。具体而言,从被加征关税产品在美国的市场份额前后变化[1]看:

从第一批清单看,2018年7月6日美国对中国出口的价值340亿美元商品加征25%的关税。在加征关税前后一年,有约80%的产品在美国的市场份额显著下滑,其中有13%的商品市场份额下滑幅度在10个百分点以上。细分产品中,直流发电机下滑幅度更是达89%,金属加工工具、锅炉、电视设备调谐器、可容纳16人以上的电动汽车市场份额下滑幅度均在50%以上,参见图表2。同时,约有10%的商品如通用AC/DC电动机、助听器及工业炉等在加征关税后对对美国出口市场份额不降反升,折射该类产品在美国市场具有较强的竞争优势。

具体从HS四分位编码[2]看,加工机床,船用桅杆式起重机,无线电话、电报、无线电广播接收设备,机械零件,农用机器,无线电话、电报、无线电广播、电视发送设备,水轮机、水轮及其调节器,电阻器,锅炉的辅助设备,电容器,工业或实验室用电炉及电烘箱在美国市场份额降幅份额在20%以上,参见图表3。

从第二批清单看,自2018年8月23日起美国对中国出口的160亿商品加征25%的关税。对比涉案产品在2017年8月至2018年7月期间及2018年8月至2019年7月期间对美出口情况,本文发现约有79%的商品在美国的市场份额出现下降,其中有20%的商品在关税加征后一年市场份额下降10个百分点以上。市场份额下降幅度较大的产品集中分布于非蜂窝状的非粘性板,用于加工纺织品的压延及其零部件,聚乙烯塑性产品,绝缘电导体,机械器具及零件,电池电阻,汽车等运输工具零配件,摩托车和自行车等产品;少数产品如机械交换器,醋酸纤维素脂,非蜂窝状塑料的不粘板在美国的市场份额上升,参见图表4。

进一步从HS4分位编码产品看,对美国出口市场份额下降份额幅度在10%以上的产品主要有机器的零件、附件,光机或其他滚压机器及其滚筒,印刷机器,印刷用辅助机器,蓄电池,非绝缘的铝制绞股线、缆、编带及类似品,货运机动车辆,绝缘电线、电缆等,专用于机床的附件,铁道及电车道机车或车辆的零件,未加工的玻璃球、棒及管,电气设备及装置,参见图表5。

从第三批清单看,2018年9月24日美国正式对中国出口的2000亿美元商品加征10%的关税,随后这一关税于2019年6月被抬升至25%。本文对比涉案产品在加征关税前后对美国出口市场份额变化发现,约有62.4%的商品在美国市场份额下降。其中精梳棉纤维、机织毛圈织物、纱布、不梳理或精梳的棉花等劳动密集型产品市场份额下降幅度在70%以上,传真机零部件、影印设备等市场份额下降幅度在50%以上,参见图表4。需要注意的是,第三批征税清单有大约四成的产品如水果混合物,漂白梭织织物及不锈钢长网线等产品市场份额出现较大上升在美国市场份额出现不降反升,第三批征税清单在美国市场份额下降并不明显。这或主要是由于,第三批征税清单关税幅度较小且对美国出口粘性较强。

进一步从HS4分位编码产品看,在第三批征税清单中:已梳的棉花,沥青混合物,已梳的羊毛及动物细毛或粗毛,植物鞣料浸膏,鞣酸及其盐、醚、酯和其他衍生物,船用桅杆式起重机,炼豆油所得的油渣饼及其他固体残渣,动物粗毛或马毛的机织物,贵金属或包贵金属的废碎料,铸铁管及空心异型材,氯化氢(盐酸)、氯磺酸,已曝光未冲洗的摄影硬片、软片、纸、纸板及纺织物,泥煤,铅的氧化物、铅丹及铅橙等产品在征税后一年在美国市场份额降幅均在40%以上;而鲜或干的其他坚果,印刷机器、印刷用辅助机器,氢氧化钠(烧碱),银(包括镀金、镀铂的银),人造纤维短纤,已梳或经其他纺前加工,骨及角柱的粉末及废料,鲜或干的椰子、巴西果及腰果,硫酸;发烟硫酸,牛皮革及马皮革,机器的零件、附件,化学纤维废料,钻石,鲜或冷藏的豆类蔬菜,其他固体糖等产品在征税后一年在美国市场份额降幅则在30%以上,参见图表7。不难看出,第三批征税清单降幅较为明显的产品集中分布于以纺织原料及农产品为代表的劳动密集型产品。

在关税影响下,中国出口的产品在美国市场份额下降明显。然而,产业转出通常不仅意味着中国出口产品在美国市场份额下降,同时也意味着对其他经济体出口市场份额下降。据此,本文进一步计算美国对中国加征关税前后一年中国在其他经济体的市场份额。数据显示,自2018年7月美国对中国第一份关税清单正式生效以来,中国对韩国、日本、新加坡、泰国、越南、印度尼西亚等亚洲经济体出口市场份额下降,同时对欧盟、新西兰、澳大利亚等地出口市场份额上升,参见图表8。这或表明:一方面,贸易战加速了中国低端劳动密集型产业向东南亚及南亚等地转移,部分出口市场份额被产业承接地取代;另一方面,由于美国对中国加征关税,中国出口由美国市场向与美国市场需求更为接近的欧盟市场转移,中国在欧盟地区出口市场份额上升。

2、贸易战对产业链的影响:典型行业分析

在美国对中国加征关税后,多数涉案产品在美国市场份额下降,且中国出口在亚洲主要经济体市场份额。那么,中国的产业转出了吗?

技术抑制及缩减逆差是美国对中国发起贸易战的动机之一,据此,本文分别选取高新技术产品代表新能源汽车、航天航空产品出及劳动密集型产品代表纺织原料及制品为样本进行分析。

首先,从新能源汽车出口情况看,在美国加征关税后,中国新能源整车出口交货值快速下滑,累计增速由2018年1-12月的5.8%下降至2019年1-8月的-28.4%,参见图表9。

剔除价格因素观察,中国新能源汽车产量增速由2018年3月的136.4%下降至2019年11月的-44.8%,参见图表10。需要注意的是,新能源汽车产量下滑还与补贴提前退坡密不可分。2018年2月财政部发布《关于调整完善新能源汽车推广应用补贴政策的通知》,规定从2018年2月12日起实施,2018年2月12日至2018年6月11日为过渡期。过渡期期间上牌的新能源乘用车、新能源客车按照《财政部科技部工业和信息化部发展改革委关于调整新能源汽车推广应用财政补贴政策的通知》(财建〔2016〕958号)对应标准的0.7倍补贴,新能源货车和专用车按0.4倍补贴,燃料电池汽车补贴标准不变。

尽管美国对中国新能源汽车加征关税,但2018年10月17日,特拉斯宣布10亿元在上海临港拿下86.5万平方米的工业用地,正式启动了在中国造车计划。究其原因,这主要是由于中国为第一大新能源汽车需求国,两国之间关税的提高迫使美国国内产业也不得不到我国来设厂来进行规避。2019年1-6月中国新能源乘用车销售56.29万辆,同期全球新能源乘用车合计销售98.42万辆,中国占比57.2%。从全球主要经济体新能源乘用车销量看,中国新能源汽车销量远高于美国、德国等经济体,参见图表11。同时,由于中国对美国汽车加征关税,特斯拉在宣布在中国开设第一家海外工厂以规避不断升级的贸易争端导致的高关税壁垒。

综上,一方面,受产业补贴退坡叠加中美贸易战影响,中国新能源汽车产量及出口同步下滑;另一方面,中国对美国汽车行业反制叠加中国市场需求,以特斯拉为代表的海外新能源汽车产业链进驻中国。

其次,从航天航空看,2018年6月美国对中国出口的航天航空零部件加征25%的关税,且该清单几乎覆盖了所有美国自中国进口的航空器、航天器及其零件。在加征关税后,中国出口在美国市场份额由3.0%下降至2.7%。那么,中国航空航天对其他国家出口表现如何?

数据显示,中国航空航天及其零件出口增速整体波动较大,在加征关税之后,中国对美国及美国以外地区航空航天出口增速均呈负增长趋势,折射整体行业萎缩。

进一步观察中国航空器、航天器及其零件出口依赖度[3],中国对美国出口市场依赖度在加征关税后不降反升,由加征关税前的36.2%上升至加征关税后的46.1%,同时中国对中国香港地区、新加坡、加拿大等市场出口依赖度上升,而对俄罗斯、法国、德国及日本等地出口依赖度下降,参见图表13。

综合来看,在美国对中国航空航天产品加征关税后,中国对美国及美国以外地区出口均下降,或折射航空航天对外供应链的萎缩。与新能源汽车不同的是,尽管中国拥有广阔的民用航空市场,但中国商用飞机存在技术不足、海外市场竞争力有限、市场化水平较低等问题,目前仍难以与美国、欧洲等航空制造强国想抗衡。具体从全球私人飞机数量看,根据《财富报告》2017年中国拥有277架,不足美国私人飞机数量的1.8%(参见图表14);与此同时,中国拥有超高净值人群(ultra-high-net-worth populations)26885人,接近于美国超高净值人群数量总和的34%。

由此,如果未来我国加快航天航空领域的市场化改革,广阔的国内面积、庞大的人口规模,都决定了该行业在我国有着巨大潜力。由此,市场化可以成为应对贸易战的最有效武器。

最后,从纺织原料及制品看,中国是世界上最大的纺织品出口国,2018年中国纺织服装出口额为2660亿美元,占总出口额10.7%。2018年9月24日美国对中国出口的纺织棉纱等加征10%的关税,关税生效后中国纺织原料及纺织制品在美国市场份额下降。与此同时,在美国市场之外,中国纺织原料及纺织制品业出口增速同步下降,参见图表15。这表明美国对中国加征关税同时影响了中国对其他地区出口,折射国内纺织产业转出到第三国生产或是既成事实。

考虑到出口金额受到价格变动干扰,本文观察纺织原料及纺织制品产量,在美国加征关税后,中国棉混纺纱、棉纱、纱及棉布等产量加速下滑,棉纱的产量增速更是一度跌至-38.4%,参见图表15。需要指出的是,早在中美贸易战爆发之前,中国纺织原料及制品产量便已下降。这或折射,早在中美贸易战爆发之前,中国纺织原料及制品便已向外转出。中国纺织工业联合会发布的《中国与湄公河五国纺织服装产业贸易投资合作报告》(下称《报告》)显示,2016年—2019年上半年,中国纺织企业对湄公河五国(柬埔寨、老挝、缅甸、泰国、越南)直接投资额累计达到13.3亿美元,占同期中国纺织企业对外直接投资总额的23.6%。其中,2018年投资额为5亿美元,比2016年增加64.3%。

综上,中美贸易战抬升了中国对美出口成本,进而导致绝大多数涉税产品在美国市场份额下降。同时,中国出口在亚洲主要经济体如日本、韩国、越南、泰国、菲律宾等市场份额下降。进一步分行业看:

第一,对于以纺织业为代表的劳动密集型行业而言,贸易战加速了纺织业产业链向东南亚等生产成本洼地转移,中国纺织业原料及制品产量大幅下降,对外供应链整体萎缩。

第二,对于高新技术产业而言,贸易战的影响取决于中国在该行业是否具有技术及市场优势。以新能源汽车为代表,中国市场份额占全球市场一半以上,同时中国新能源技术成熟,具有保留产业链的市场和技术基础,叠加中国对美国汽车及其零部件加征关税,产业链向中国转移。以航天航空制造业为代表,美国对中国加征关税导致不仅导致中国在美国市场份额下降,同时也拖累了对法国、德国、俄罗斯等地的供应,折射产业链供给下滑。

注:

[1]注:本文根据关税生效期,对比生效前一年及后一年市场份额变化,同时考虑到第四批产品清单征税期不足一年,不予观察。

[2]注:HS采用六位数编码,把全部国际贸易商品分为22类,98章。章以下再分为目和子目。商品编码第一、二位数码代表“章”,第三、四位数码代表“目”(Heading)