I.序言

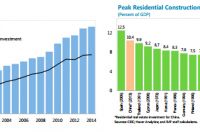

过去十年,房地产已经成为中国经济迅速增长的一个主要引擎。房地产投资快速增长,从1997年占GDP的约4%上升到2014年占GDP的15%。【2】特别是,中国住宅投资与其他国家相比一直高企。目前,住宅投资在固定资产投资中的比重约为15%,在城镇总就业中的比重达15%。银行对该部门的贷款占银行总贷款的20%。房地产与几个上游和下游产业存在很强的联系(Liang,Gao和He,2006),同时,房地产销售也是地方公共财政的一个关键来源。不动产也被广泛用于公司借款抵押。

自2014年开始,房地产活动开始出现疲软状态。现有数据显示,住宅价格上涨幅度、成交量和新建住宅都出现了全国性放缓,同时投资也出现下降。如果说,2012年的那次下行是担心价格过热而进行的政策调整造成的,那么,这次疲软并没有伴随任何房地产市场政策的直接收紧。

扭曲使中国的房地产市场更容易出现价格借位和过度建设。在供给方面,市场因地方政府靠卖地融资维持开支而变得扭曲。【3】在需求方面,市场也容易出现借位—由于资本收益丰厚、实际存款利率常常为负、缺少替代性金融资产以及资本账户限制,住房一直是一项有吸引力的金融投资工具。【4】

本文对目前中国住宅房地产部门调整的重要问题进行了分析。首先,文章梳理了中国众多的房地产数据,既有官方的也有民间的,以便从需求和供给角度来理解目前形势。不同数据组的使用有助于了解全国、各级城市和地区的房地产住宅的价格、成交和新开工的动向。最重要的是,本文研究了住宅房地产供需的基本决定因素,并对未来调整的可能规模和期限进行了判断。本文结构如下:下一节简要解释所使用的各组数据,并概述了近期动向。接着,第III节研究了住宅房地产供需。第IV节应用第III节得出的计量结果来判断未来可能的调整情景。第V节为结论。

II.近期动向:种种数据告诉我们什么?

在中国,存在多个住宅房地产数据集,既有官方来源,也有民间的数据提供商。【5】两个主要的官方渠道—国家统计局(NBS)和地方房

管局—负责搜集价格数据(国家统计局负责商品房平均销售价格和70个大中城市价格指数;以及房管局负责134个城市的房地产价格指数),需求指标(销售面积),以及库存(未销售面积)。国家统计局还公布住宅房地产固定资产投资和供给指标(新开工面积,在建面积,以及竣工面积)。 国务院发展研究中心(NDRC)发布住宅房地产价格指数(36个主要城市中各城市的价格指数)。此外,私人实体如“搜房网”也编纂专有的房地产价格指标(100个城市的价格指标)。

虽说全国性数据能够抓住整体趋势,但是,城市一级的动态则是了解中国这样一个大国状况的关键。在中国,四个最大的城市(一线城市)只占销售面积的10%。【6】二线城市,通常是省会城市,占了几乎50%,而更小的城市(三线/四线城市)则占了超过40%。【7】虽然国家统计局提供的是全国和省级数据,但是使用房管局的数据更有优势,因为可获得城市一级的数据,因而提供了更大的覆盖面,有助于描述差异,并可用于在各级城市和地区之间进行交叉核对。

根据2014年的所有价格指数(包括最广泛使用的国家统计局和搜房网数据)所作分析表明,房地产价格上涨已经开始减速。国家统计局的70个城市指数(图1)下降最剧烈。在全国和各级城市,价格上涨趋势都在减缓。平均而言,二线和三线/四线城市表现最弱,其中后一组的价格相继出现下跌。就地区而言,东北工业基地和沿海地区的价格最为疲软。更近些时候,大城市的房价也处于疲态。有些数据集中的价格,如国家统计局和房管局的房屋平均销售价格自2014年11月以来相继出现了某种企稳迹象。全国平均房价仍然保持高位,约为2013年平均可支配年收入的22倍(一线城市达到了30倍以上),但该比率已低于其2010年的最高点。

国家统计局和地方房管局的数据都表明,2014年销售量出现下降(图2)。自2013年年中以来,作为住宅房地产需求的一个良好指标——销售面积一直逐年下降。国家统计局和房管局都有销售面积方面的数据。交易活动全面出现疲软,包括一线城市和更多富裕地区。到2014年年底,随着购房限制的放宽和抵押贷款条件的放松,销售量出现小幅上升,但这种复苏是“一次性”的还是一个持续趋势,尚不得而知。

小城市的销售量萎缩地最严重。这些三/四线城市的销售面积在繁荣时期曾上升得更快。东北工业基地在销售面积上继续面临着剧烈收缩,而且,仍未见其出现任何在其他地区已开始出现的复苏迹象(图2)。

供给方面的指标也表明,房地产市场处于疲态。销售面积、开工面积和住宅房地产固定投资之间存在紧密关系(见图文)。 根据国家统计局数据,房地产固定资产投资增长率从2013年的约20%下降到2014年的9.2%。此外,2014年新开工房屋面积下降了14.4%,而2013年则是11.6%的增长。另一个房地产市场指标——土地出让金收入在2013年年末达到顶峰后,也于2014年出现放缓(占GDP的6.5%)。

国家统计局和房管局的房屋库存指标均表明,2014年库存上升了,但这两组数据中的库存规模存在显著不同(图3)。可使用同一时期未销售面积与销售面积之比来衡量库存。国家统计局和房管局数据都显示出2013年以来库存迅速上升。根据国家统计局数据,全国库存比率只有约四个月的销售存量,而房管局数据则显示,全国库存比率在2014年年中可能已达24个月的销售存量。这种差异可能是因为不同的数据搜集方法所致。国家统计局数据依靠的是开发商的自身报告,很可能出现未销售房屋报告过低而销售房屋报告过高的情况;房管局数据记录的是所有房地产登记数字,包括已获得销售许可的房屋。【8】

这些库存指标指向一种风险,即在一些地区,房屋建设已经超过需求。过度建设虽然程度不一,但似乎在各城市都普遍存在,从而使得调整变得困难。由于2014年年初出现销售量剧减,有些城市还经历了库存比率的迅速升高。

2014年未销售住宅迅速增加的情况好像比前几次房地产市场下行都要严重。根据前几次房地产下行的经验(如2008-2009 年和2011-2012年),2014年房地产下行趋势似乎是从相对高的库存水平(未销售面积)开始的(见图文)。在房屋库存还没有下降到正常水平之时,2014年又再一次上升,特别是在三/四线城市以及东北工业基地,从而使库存进一步增加。

除了库存水平,住宅房地产存量(以人均住宅面积衡量)也可以作为一个补充指标。中国许多城市的人均面积好像已经大大高于国际平均水平。【9】2009年,由于采取了刺激措施来应对全球金融危机造成的经济压力,导致房地产投资再次加速,人均面积上升。此后,在三/四线城市,人均面积继续升高,但大城市则基本未变。当前在建面积会导致未来供给进一步过剩(见图文)。国际经验告诉我们,发达经济体的人均住宅面积在40-50平米之间(美国是显著例外),而新兴市场经济体则介于20-30平方之间。对于中国来说,一线城市接近发达经济体的平均水平,而较小城市的水平则已经高出很多,说明可能出现了供给过剩迹象。【10】

III.供需动态

第II和第III节的库存指标说明,供给过剩可能是个问题。透过这些指标,我们可以看到未销售房屋的存量情况,也能粗略知道按平均年销售量计算,还需要多长时间才能消化库存。对供需动态的分析有助于更好地理解供给过剩是如何发生的,以及房地产市场如何能够回到均衡水平。【11】本节首先根据基本面估计了房地产需求状况,然后,得出了供给过剩估计结果。本文的分析以1998年的数据开始,中国的住宅市场在当时的一系列明晰产权的改革举措后开始发展。

A.房地产需求

在需求方面,本文的分析使用人均面积这一变量来获得住宅房地产需求数字。开始,我们先估计了人均面积与需求的基本决定因素之间的均衡(长期)关系。国际经验证据表明,人均面积通常随着经济增长带来的收入增长而增加(Berkelmans和Wang2012年),而人均面积对于收入的弹性是主要关注点。我们估计了以下均衡关系式:

住房需求均衡水平的回归结果与预期一致(表 1)。【13】人均面积是由主要的基本面因素决定的,包括人均家庭收入、住宅价格、城镇化率、城市非农业人口(反映的是城镇人口密度)等,而且其符号也符合预期;不同级别城市之间人均面积存在不同。人均家庭收入每提高1个百分点,将使人均面积提高0.2-0.3%(不同的模型设定得出的估计值都非常接近)。更高的住宅价格、城镇化率和非农人口往往会降低城市的人均面积,而住宅价格弹性并没有普遍预期的那样大。这符合之前对住房需求所作的分析结果(Shen和Liu,2004年;Zou和Niu,2010年;Gao,Wang和Li,2013年)。【14】此外,城市级别虚拟变量也确认了以下结果,即三/四线城市往往拥有更大的人均面积,这主要是因为小城市比大都市地区的土地更充裕。【15】

由于回归设定的拟合度相对较强,我们在预测均衡人均面积时将其与人均城镇家庭收入挂钩。【16】一般认为,人均收入的增长率会逐步下降(2013年开始时为9.7%,此后每年降低0.5个百分点,到2020年时达到6.2%)。这基本符合中期增长预测(国际货币基金组织,2014b)。非农人口的增长率假设按照5年移动平均进行预测,对应的城镇化率到2020年则会增长7-8个百分点,这和政府的城镇化战略是一致的。我们的预测假设没有政策反应,例如未来房贷利率的变化和购买限制。【17】等式(3)中的调整参数a在各省之间存在不同,但就全国来说为0.5。拆除率假定每年约为存量面积的3%。【18】在这些假设下,销售面积的平均年增长率中期约为4.3%,符合历史数据中所观测到的趋势。

B.衡量供给过剩

供给过剩是通过新开工面积和销售面积(前一年或两年)之间的累计缺口来衡量的。后者是从国家统计局数据(历史数值)和销售面积预测值得出的。我们使用了在建面积而不是竣工面积来代表供给量。部分是因为竣工面积在2005-2006年之前要高得多,而且在建面积通常是未来供给的更佳指标。这两个序列在面积单位上紧密相关(见图),但是,数据表明,新开工面积与房地产投资——一个真正值得关注的变量——强烈相关。【19】

这一缺口是由提前一年或两年的销售面积平均流量来决定的,因为在房屋开工后,通常需要一至两年才能具有出售条件。计算得出的2014年供应过剩量为全国年销售面积的约1.2倍。对这一缺口的解释也很直观:在均衡状态下,开发商应该能正确地预测房屋完工待售时的需求状况。因此,该缺口应该接近零。如果开发商预测的销售面积过多,则房屋开建面积就大于未来需求(一两年内销售的面积),而缺口也就会为正。

对于这种供给过剩的度量方法有几个附加说明。首先,不是所有开工面积都会进行销售,因为新开工面积还包括公共设施和基础设施。有些开发商认为,这一部分可达到新开工面积的15%。其次,新开工面积数据很可能高估了真实供给,因为数据包括规划阶段或有开工许可的项目,尽管不是所有面积都是同时建造的(开发商可能会延迟或停止项目)。

IV.房地产调整—情景分析

在当前供给过剩的情况下,重要的是要知道调整将如何进行。本文分析使用了几个情景来说明可能的调整路径。

A.渐进调整的情景分析

这里的主要假设是供给过剩将如何慢慢消除。我们假设上面得出的销售面积预测值为既定,也就是说它将延续历史需求趋势。接下来,我们假定新开工面积的调整导致供给过剩逐渐降低。 此外,我们也考察了有更强的住宅需求的路径。各种不同的情景说明了过度建设的缺口是如何调整的,以及其对房地产投资的影响如何(图5):

·基准情景。这一情景假定供给过剩缺口将于2020年逐步弥合,基本是线性趋势。供给过剩既会通过新开工面积的缓慢缩减,也会通过中期房地产预期需求的复苏来消化。调整情景得出了新开工面积和销售面积的年增长率走势,由此得出了中期房地产投资的水平(下面将予以考察)。我们还可以看到供给过剩缺口弥合对第II节(基于房管局数据)考察的库存比率的影响:它将从2013年的2.2下降至2020年的约1(正常历史水平)。

·渐进调整情景。这一情景假定供应过剩缺口缩减过程更为渐进些。供给过剩将在2013年水平上降低一半。在较缓慢的调整情景下,库存比率中期会出现适度调整,直到2025年才会回到正常水平。虽然它会稳定以新开工面积(房地产投资代理指标)衡量的房地产市场,但过度建造可能会持续。

·更强劲的房地产需求情景。这对供给过剩缺口的收窄会略有帮助,但不大可能完全抵消新开工面积的潜在缩减。在房地产需求更旺盛的情景下,销售面积增长率将提高到8.6%(类似 2010-2013年期间增长率为7.8%的情形),相比之下,基准方案则为4.3%(类似2010-2012年增长率为4.6%时的水平)。但是,供给过剩的弥合只是略有加快,同时,新开工面积的年同比缩减仍旧不可避免。

销售面积(需求面的一个量度)的预测是基于表1人均面积回归中各变量的回归系数,和以下预测数据得出的:到2020年的预计人均家庭收入、住宅价格、城镇人口比率和非农人口比例。全国人均城镇家庭收入增长率预计每年下降0.5个百分点,从2013年开始时的9.7%,下降到2020年的6.2%,大致符合中期增长预测。全国非农人口预计增长率与五年移动平均相当 。这些假定得出的结果是:销售面积年均增长率中期约为4.3%,符合数据中所观测到的趋势。

B.不同情景下增长影响

所有情景都表明,新开工面积增长速度近期需要放慢并降低(图4和表2)。根据1996-2013年的数据,我们可以估计新开工面积增长速度和房地产固定资本形成总额(GFCF)增长速度之间的关系(表2)。我们使用以国家统计局数据为基础估计的房地产GFCF序列数据(参见附录的解释),以便使投资概念与国民账户(GDP)数据保持一致。房地产GFCF的增长率是使用其自身的滞后项和新开工面积增长率来估计的。两个系数都是显著的,而且新开工面积增长率的符号符合预期。限定这两个系数之和等于1(统计上未拒绝)。这意味着,平均来说,这两个序列的增长率是相同的。

在各种不同情景中应用这些估计系数和供给过剩指标,房地产固定资本形成总额(GFCF)在2015年会放慢约1.9-4.2个百分点(表3)。在2020年供给过剩缺口弥合的基准情景中,房地产GFCF放慢的速度在2015年下降几乎4.2个百分点。鉴于住宅房地产GFCF占GDP的比重约9%,这就意味着,2015年的GDP增长率将下降0.4个百分点(表3)。中期增长影响较难以估计,它将取决于当局的政策应对。该结果是从房地产与上游或下游部门联系的间接影响提炼出来的。这些部门中,有些存在着供给过剩问题,而建筑活动的放缓会使亏损表面化,从而暴露出脆弱性并因此带来风险(国际货币基金组织,2014a)。

C.情景分析和省级增长影响

根据历史数据,对于各省份来说,更高的房地产供给过剩程度通常与更低的实际GDP增长率相联系(见图文)。传递渠道很可能是房地产投资放慢,在供给过剩积聚过程中,它曾是增长的一个主要驱动力。由于住宅房地产的大规模过度建设,新房屋开工面积需要放慢(甚或缩减),这将降低房地产投资,进而降低增长率。

应用省级供给过剩状况的基准情景分析,有助于说明过度建设问题(见右图文)。鉴于目前存在着供给过剩缺口或高库存比率,大部分省份在2015-2016年会出现新开工房屋数量下降的情况,但中期将会逐步恢复。在几个库存比率高的省份,形势将更为严峻,持续时间也更长。即使新开工房屋数量得以恢复,销售面积(需求量度)中期增长率也很可能会在2010-2013年基础上下降约3.5个百分点。新开工房屋数量的下降会进而放慢房地产投资和经济增长率。2015年全国房地产投资会平均下降4.2%,但有几个省份可能会出现更剧烈的萎缩,从而给GDP增长带来很大压力。然而,该结果很可能过高估计了对增长的影响,因为政策反应没有被考虑在内,而且,供给过剩缺口的调整步伐设定为一致。现实中,供给过剩更严重的一些省份很可能会进行更渐进的调整。

V.结论

中国的住宅房地产市场在经济中发挥着重要作用,是经济增长的重要驱动力。自2014年起,该部门出现明显疲态,这种状况部分是由于之前大部分城市存在过度建设。通过有序调整来逐步消化供给过剩是可取的。这也会使更多资金更有效地用于经济的其他部门,从而促进中国实现转向新的可持续增长模式的目标。

本文应用一个分析框架和综合性的房地产数据确认了以下结论:供给过剩问题是全国性的,其中,小城市(三线和四线城市)和东北地区尤其明显。本文使用不同的调整情景得出的结果表明,调整很可能要用几年时间,对投资和增长也会产生影响。在合理假设下,2015年的房地产投资可能会是负增长。关键是要允许调整过程开始,同时避免经济放慢过于剧烈。因此,需要谨慎地校正宏观经济政策。

附录:中国住宅房地产统计说明

中国关于住宅房地产部门的数据有很多,既有来自政府部门的—如国家统计局,国务院发展研究中心和地方房管局—也有私人实体的,如搜房网(自己进行调查或搜集数据)。【20】

A.价格数据

价格数据有五个来源。在这五类数据集中,国家统计局和房管局数据在分析房地产市场时用得最为广泛。

·国家统计局:平均销售价格(商品房销售价格)和70个城市(大中型)价格指数

·国务院发展研究中心的较小组城市的价格指数(36个主要城市价格)

·房管局涵盖134个城市的价格指数

·搜房网价格指数(CREIS:100个城市价格)。

中国的住房价格指数大都基于可观测的销售价格,常常只针对新建房屋销售(一级市场),而且未考虑产权特征。大部分价格数据没有覆盖较小城市(三/四线)。国家统计局的平均销售价格只有全国和省级层面的数据,没有具体城市层面数据。在有些指标中,有时会对原始数据进行季节性和其他统计调整以使波动更平滑。由于地区差异、开发商的销售策略和城市边界的扩张,国家统计局的价格指数往往会低估房价上涨幅度(Goldman Sachs,2014年)。

房管局数据涵盖134个城市:4个一线城市,36个二线城市,以及94个三/四线城市。它覆盖4个大城市,25个东北工业基地城市,43个沿海地区城市,以及62个欠发达地区城市。房管局的城市一级数据较为分散,一些城市的月份数据缺失。由于存在数据缺口,无法直接获得一个有关价格、销售和库存的平衡数据面板。本文首先计算了有相应数据的城市的年度和月度价格、销售数量、销售面积和未销售面积的增长率,然后,取加权平均值(按城市规模加权)来创造一个相应指数。库存比率是根据未销售面积指数和已销售面积指数的比率得出的。对于年度库存比率,本文将本年度各城市未销售面积相加,然后,以各城市年销售面积之和相除,从而得到平均期限(以年表示)。这是指消化现有销售面积所需的时间(以年计算)。

对房地产需求状况的评估往往受制于数据问题。中国国家统计局提供了销售、新开工、在建、竣工和待售面积的全国性月度数据 (参见以下)。

a.销售面积是指任一报告期内列入合同的已销售房屋总面积。它是买卖双方签署的正式合同中载明的面积。它既包括当前已完工房屋(尚未销售),也包括房地产开发商提供的预售房屋。个人之间的二级市场并包括在国家统计局范围内。

b.商品房(私人)销售是指报告期内双方签署的正式合同中载明的商品房(允许在市场转售的私人房屋)销售总量。同样,它既包括目前已完工(尚未销售)房屋,也包括预售房屋。私人之间的二级市场未包括在国家统计局统计范围内。国家统计局在《统计年鉴》中发布了省级房地产价格指数;该指数是商品房销售与转售房屋销售面积之比。

c.新开工面积是指参照期内房地产开发商新开工的住宅房地产面积。该计算方法使用的是房屋的总建筑面积。为避免重复计算,之前开始的所有房屋建设均被排除在外。同样地,之前已经开工,但由于前期出现了某种推迟施工或停工从而再次开工(如为了获取融资)的建设房屋也未包括在内。新开工房屋面积是指整栋建筑的总面积。新开工面积从房地产开发商动工(地基动工)开始计算。整地不足以代表开工。必须伴之以开工许可、实际建设等类似活动。

d.在建面积(或在建房屋面积)是指参照期内房地产企业在建的所有住宅楼的总面积。这意味着,该指标包括(1)当期“新开工面积”(上述c项);(2)以前各期结转的续建面积;(3)之前停工或推迟开工的当期重新开工面积;(4)当年完工面积,以及当年新开工但推迟完工的面积。这一指标是一个非常广泛的概念,是指参照期内所有处于建设阶段的楼宇(不管是否存在真正的建筑活动)。它包括了当期“已完工面积”,因为它在同一时期仍处于建设阶段。但是,当期已完工面积不计入下期“在建面积”中,因为它已不再处于建设阶段。“新开工但推迟”面积也一样,因为即使建筑活动停工了,那些建筑物仍然处于“建设阶段”。国家统计局认识到将这些统计数字细分成不同组成部分存在困难。

e.已完工面积(已完工建筑的面积)是指根据设计和审批要求已经完成的房屋建筑,包括达到使用条件和其他证明楼房可正式交付买家使用的认证标准。房地产开发商需要获得各种机构的认证(地方政府、消防单位等)。如果认证因任何原因未完成,则面积不计入“完工面积”,而是仍然留在建筑阶段。房地产开发商通过在线系统直接向国家统计局报告。

f.待售面积(空置)是指可供销售或出租,但尚未销售或出租的已完工房屋面积。该指标包括未销售的已完工楼房的面积(处于已完工阶段),但不包括尚未建成或正在建设中的楼房,以避免重复计算。

C.房地产投资

国家统计局公布“房地产开发投资”数据。该序列数据(来自CEIC)的界定范围是楼房建筑领域各种所有制的房地产开发公司、商业地产建筑公司和其他房地产开发单位的投资,如住宅楼、厂房、仓库、旅馆、宾馆、度假村、办公楼和辅助性服务设施和土地开发项目,如道路、供水、排水、供电、供热、通信、土地平整和其他基础设施项目。它不包括纯土地交易活动。

住宅房地产投资仅是指住宅楼的房地产投资。

国际货币基金组织工作人员基于国民账户概念估计了房地产总资本形成(GFCF)序列。它取的是房地产投资占总固定资产投资(两个序列都来自国家统计局)的比例,并将其应用于国民账户中GFCF的衡量。

D.库存数据

库存数据包括国家统计局和地方房管局的可售房地产。国家统计局库存数据包括未销售面积和已销售面积,并通过库存比率调整,以便衡量按平均销售速度来计算需要多长时间才能消化掉现有未销售单位。房管局也提供销售面积和未销售面积(平方米)的交易量。数据是基于新建住宅单位的买卖交易记录。该样本总体上涵盖了较大城市,约占中国城市版图的20%-25%。

住房存量变动和新建住房之间的差异可归因于拆除因素和城镇化过程中农村地区重新划归城市地区。

E.数据分类

我们的分析基于五个不同的数据集合:(1)国家统计局提供的商品房销售价格,我们将其称作国家统计局:销售价格;(2)国家统计局提供的70个(大中)城市价格指数;(3)搜房网通过调查得出的CREIS:100个城市价格;(4)由国家发改委提供的“国务院发展研究中心:36个(主要)城市价格”; 以及(5)地方房管局:134个城市住宅价格(销售面积/未售面积)。不同的数据集各有各的优势和劣势。

数据中的城市被分成三级和四个地理区域。我们根据官方定义(参见注脚6)将城市分为一线、二线和三/四线。我们还将其分为四个地理区域:东北工业区(辽宁、吉林、黑龙江、河北和山东省)、沿海(广东、福建、江苏和浙江省)、直辖市(北京、上海、天津、重庆),以及欠发达地区(其余省份)。

在五个数据集中,70个城市价格指数和CREIS:100个城市价格在分析中国房地产市场演变时应用最为广泛。数据覆盖范围不足以按城市级别进行分析。大部分数据集对三/四线城市覆盖不够。国家发改委:36个城市价格的覆盖面是最低的,没有完全覆盖二线城市,更不用说三/四线城市了。CREIS:100个城市价格覆盖面更宽些,但时间序列短,而且该数据集基于非官方调查。NBS:销售价格是省级数据,它未提供城市信息。

房管局数据集克服了其中一些缺陷,而且还有其他优点。房管局是分管城市房地产市场的市级政府部门。在住房和城乡建设部的管理下,各市房管局履行行政职能,并负责所有房地产销售、租赁、抵押和转让的登记。因此,房管局关于房地产市场交易的数据最为准确。该数据集覆盖134个城市:4个一线城市,36个二线城市和94个三/四线城市。它覆盖4个直辖市,25个东北工业区城市,43个沿海地区城市和62个欠发达地区城市。

参考文献:

Bian,T.Y.,and P.Gete,2015,“What Drives Housing Dynamics in China? A Sign Restrictions VAR Approach’,NBER Working Paper 2015 (Cambridge,Massachusetts:MIT Press).

Berkelmans,L.and H.Wang,2012,“Chinese Urban Residential Construction to 2040,”Reserve Bank of Australia,Research Discussion Paper 2012–04.

Chen K.and Y.Wen,2014,“The Great Housing Boom of China,”Federal Reserve Bank of St.Louis,Working Paper 2014-022A.

Gao,B.,W.Wang,and X.Li,2013,Expectation,Income Inequality and the Puzzle of City’s Housing Price to Rent Scissors in China,Economic Research Journal,Vol.6.

Goldman Sachs,2014,“China’s Housing Boom in International Context,”Global Economics Paper:225,October 16.

Grenadier,S.R.,1996,“The Strategic Exercise of Options:Development Sascades and Overbuilding in Real Estate Markets,”Journal of Finance,Vol.51,No.5,pp.1653–79.

Huang,Z.,C.Wu,and X.Du,2008,“Real Estate Investment and Economic Growth:An Analysis of National and Regional Panel Data,”Finance & Trade Economics,Vol.8.

International Monetary Fund,2014a,People’s Republic of China,IMF Staff Country Report No.14/235 (Washington).

International Monetary Fund,2014b,World Economic Outlook (Washington,October).

Jiang,C.,2005,“A Case Study of the Speculation Bubble on China’s Real Estate Market,”Management World,Vol.12.

Kuang W.,2010,Expectation,Speculation and Urban Housing Price Volatility,Economic Research Journal,Vol.9.

Li X.,G.Hong,L.Huang,2013,“The Mystery of Land Finance Growth in China:Tax-Sharing Reform,Strategic Interaction of Land Finance,”China Economic Quarterly,Vol.12,No.4.

Liang,Y.,T.Gao,and S.He,2006,“An Empirical Analysis of Harmonious Development between the Real Estate Industry and the National Economy in Transitional China,”Social Sciences in China,Vol.3.

Lv W.,and Liu C.,2012,“Fiscal Expenditure,Land Finance and Housing Price Bubble:Measurement and Empirical Study Based on Provincial Panel Data,”Finance & Trade Economics,Vol.12.26

Moody,2014,“A Property Downturn in China Would Exert A Marked,But Manageable Economic Impact,”July 30.

Shen,Y.,and H.Liu,2004,“Housing Prices and Economic Fundamentals:A Cross City Analysis of China for 1995–2002,”Economic Research Journal,Vol.6.

Wu,J.,J.Gyourko,and Y.Deng,2012,“Evaluating Conditions in Major Chinese Housing Market,”Regional Science and Urban Economics,Vol.42,pp.531–43.

Yang,Y.,2010,“The Scale of‘Land Finance’ and Its Driving Factors,”Finance & Trade Economics,Vol.10.

Zheng,S.,and Z.Shi,2011,“The Land and Housing Markets in the Context of‘Land Finance’:an Analysis of Local Government Behaviors,”Social Sciences in Guangdong,Vol.2.

Zou,Z.,and L.Niu,2010,“Demand and Supply for Residential Housing in Urban China,”Financial Research,Vol.1.

注释:

【1】我们感谢搜房网提供的优良数据和协助。我们也感谢Steven Barnett、Jun Ma、Bin Zhang、Zhongli Yin和国际货币基金组织研讨会参与者、中国人民银行、中国社科院和上海财经大学给予的评论。

【2】这里所说的房地产投资是基于国家统计局公布的房地产投资数字。参见附录的说明。作者对房地产总固定资本形成(GFCF)的估计也在附录中进行了说明。Hung、Wu和Du(2008年)还估计,房地产投资对增长的贡献率超过10%。

【3】参见Yang(2010年),Zheng和Shi(2011年),Wu、Gyourko和Deng(2012年),Lv和Liu(2012年),以及Li、Hong和Huang(2013年)。

【4】参见Jiang(2005年),Kuang(2010年),Gao、Wang和Li(2013 年)。

【5】参见附录中关于数据来源的详细说明。

【6】中国的城市一般划分为三类:一线城市包括北京、上海、广州和深圳;二线城市包括北海、长春、长沙、成都、重庆、大连、福州、贵阳、海口、杭州、哈尔滨、呼和浩特、济南、昆明、兰州、南昌、南京、南宁、宁波、青岛、三亚、沈阳、石家庄、苏州、太原天津、乌鲁木齐、温州、武汉、无锡、厦门、西安、银川和郑州;其他中小城市被划为三线或四线城市。

【7】基于房管局2013年的销售面积数据,该数据包括所有一线城市,大部分二线城市,但只包括50-60个三/四线城市。

【8】总体来说,房管局数据是更好的指标,但也存在一些缺陷。开发商在售房前需要在房管局登记。为支撑房价,开发商可能会选择有利的登记时机。

【9】我们使用国家统计局的存量数据和过去几年国家统计局数据中断后搜房网搜集的销售面积流量数字,构建了对各城市人均住房存量的估计模型。

【10】这里需要一个附加说明。分母是持有家庭居住证(户口)的人口,因此,对于较大的(吸引移民的)沿海城市来说,这一比率很可能估计过高,而对其他城市(移民来源城市),则估计过低。因此,一些三线和四线城市的实际供给过剩可能比结果所表明的更严重。

【11】Grenadier(1996年)提供了一个分析房地产过度建设的模型框架。

【12】此外,房贷利率只有全国层面的数据,而没有城市层面数据。我们使用全国层面数据作为解释变量进行需求方程的回归分析,发现其系数在回归中不显著。

【13】数据包括255个县级市,有来自一线和三/四线城市的接近2000个观测值。

【14】鉴于房价是作为一个解释变量(它本身可能受人均存量房量度的驱动)纳入的,可能会出现潜在的内生性问题。但是,只要回归分析方程代表非稳态序列之间的长期均衡关系,这种估计仍然是一致的。鉴于时间序列短和检验的效力不高,我们没有正式检验序列之间的平衡性和协整性。

【15】其他设定(表1没有列出)包括城市级别虚拟变量与住宅价格和城镇化率之间的相互作用项。与二线城市相比,较小城市往往因房价上升而对需求产生更大的负影响,而房价上升往往会增加一线城市的需求,这大多反映的是未来住宅价格将会继续上升的预期。城镇化率对房价的影响不那么千篇一律,但仍符合以下预期:它对不同级别城市的影响是不同的。较高的城镇化率往往会压低较小城市的需求,而提高较大城市的需求。

【16】为预测需求,我们还使用将销售面积指标作为因变量的回归进行了稳健性检验。尽管该指标波动性更大,但基于已售面积的回归结果直接提供了与新开工面积相当的流量量度。这也是一个通用设定。鉴于都使用了解释性变量如家庭收入,结果相当一致。

【17】在后文情景分析中,我们做了一种有更强劲的住房需求假设下的情景分析,可以理解为更宽松的政策。

【18】拆除率与折旧率相似。关于拆除率假设的小幅变化对住房过度供给量的预测不会产生显著影响。考虑到现存住房存量的状况较过去有显著改善,未来拆除率可能会下降,将减少改善性住房的需求。

【19】累计完工面积在全球金融危机前高于销售面积,部分反映了住宅房地产市场的开放。与房地产开发商的讨论表明,已完工面积这一量度不能完全反映供给状况。

【20】地方房管局是负责城市房地产市场的市政府部门,受住房和城乡建设部管辖。房管局履行并负责所有房地产销售、出租、抵押和转让的登记事宜。

注:

原文网址为:http://www.imf.org/external/chinese/pubs/ft/wp/2015/wp1584c.pdf。