国内外石油公司的生产经营效率对比

(一)生产和经营的综合对比

1.国内两家主要石油公司的生产和经营规模已经与主要跨国石油巨头基本相当

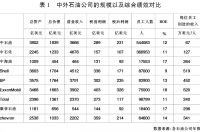

从规模来看,中石油和中石化的资产和收入规模与壳牌等跨国石油公司不相上下(见表1)。2013年,中石油总资产规模约3800亿美元,和壳牌、BP以及埃克森美孚相当;而中石化资产则与处在第二梯队的道达尔、雪佛龙等相当,资产规模都在2000亿美元左右;中海油的资产规模相对较小,为1009亿美元。营业收入方面,中石化和中石油分别为4676亿和3666亿美元,与壳牌、BP以及埃克森美孚相当,中海油的营收规模较小,仅为464亿美元。

另外,从负债的规模来看,国内石油公司的负债水平和其他规模相当的国外同行差异并不明显。2011—2013年,中石油、中石化以及中海油的资产负债率平均值分别为45.8%、55.6%和36.2%。而同期,壳牌、BP和埃克森美孚分别为48.4%、57.0%以及49.3%。而同期,雪佛龙、赫斯石油、墨菲石油、道达尔的资产负债率大体上也在40%—60%。不过需要注意的是,中石油和中石化在收入和利润规模方面接近国际同行,一定程度上与其在国内的垄断地位有关。

2.如果从盈利水平来看,国内石油公司和国际同行相比存在不小的差距

从净资产收益率来看,中石油和中石化明显落后于壳牌、埃克森美孚、道达尔、康菲等跨国石油公司(见表1)。2013年,国内两家公司的净资产回报率(ROE)分别为12%和11%,平均来看,比国外跨国石油公司低了3个百分点。中海油的净资产回报率则比较高,2013年达到了17%,高于国外跨国石油公司的平均水平。另外,如果从单位员工创造的收入来分析,中外石油公司之间差距更加明显。表1最后一列的数据显示,国外主要石油公司的平均水平是405万美元/人,而国内三大石油公司的平均水平不足95万美元/人,前者大致是后者的4.3倍。

对比税前利润和税后利润,国内石油公司显然在所得税缴纳比例方面低于跨国公司。国内石油公司税后利润占税前利润的比重超过了73%,而其他跨国石油公司的比重平均只有63%。

3.国内石油公司的地域多元化程度有所提升,但差距仍然比较明显

随着近些年走出去战略的加快,国内三大石油公司的多元化程度有所提高。截止到2013年年底,中石油、中石化以及中海油海外业务涉及的国家或地区都超过了20个。不过,地域多元化的程度仍然明显低于壳牌等跨国石油公司。以中石油为例,目前海外油气开采当量为136万桶,占整个集团全部油气当量的10%;中石化只有7%左右;中海油相对较高,大致在17%左右。此外,国内石油公司由于走出去的步伐较晚,海外业务分布的国家或地区部分政治和社会风险,以及资源的勘探和开采成本都相对较高,这也在一定程度上影响了经营的回报水平。

4.尽管回报水平低于国外同行,但国内石油企业的利润增幅和股价表现却与国外同行基本相当

受国际金融危机的影响,主要石油公司的盈利水平都发生了较大幅度的波动。不过,危机之后各个石油公司的每股收益率均有不同程度的恢复,基本上都超过了2008年的水平。从股价表现来看,中石化和中石油的股价表现明显比中海油、壳牌、埃克森美孚、BP差。

5.国内石油公司的分红比例有所提高,但与国外同行相比偏低

过去国内三大石油公司的分红比例一般都比较低,和他们资本支出大有很密切的关系。而资本支出规模较大,很大程度又和这三大公司的投资冲动有联系。主管部门对其考核,一个很重要的指标就是看其规模是否足够大。由于手中拥有更多的可供公司管理支配的现金储备,管理层就可能追求规模的动机而不断扩大投资,最终导致公司不仅仅积极扩张主营业务规模,而且还拥有大量的非主营业务资产。比如,中石油在2008年以前就有大量的非主营业务资产,近年来实行了主辅分离之后情况有所改观,但是非主营业务资产存量仍然较大。

过去国内石油公司分红比例都不高,但近几年逐步接近国际水平。其中,2013年中石油和中石化分红比例达到45%,不过中海油派息比例仅20%;国际跨国石油公司的分红比例往往都比较高。比如,壳牌、BP和埃克森美孚这三家公司2010—2013年平均分红比例分别为48%、33.6%和70.5%。

(二)上游勘探和开采环节的生产效率比较

前面章节对国内外石油的综合经营特点以及业绩进行了比较。但由于各个石油公司的经营策略、发展阶段以及面临的外部环境存在差异,仅仅进行综合比较,还不能完全揭示中外石油公司的差距。因此,下面根据石油行业的生产流程,从不同环节对国内外石油公司进行比较。

首先,从油气开采方面的劳动生产率来看,国内石油公司明显低于国外同行。这里用每生产100万桶油气当量所需要的雇员人数来表征油气开采的劳动生产率。2013年,中石油和中石化生产100万桶油气当量分别需要208和342人,而BP公司、壳牌需要人数不足30人。不过,中海油情况较好,仅需要24人,与跨国石油公司水平基本相当。当然,中石油和中石化的劳动生产率之所以明显低于国外同行,除了生产效率的确比较低以外,另一方面可能是由于中石化、中石油公司没有剥离油服业务,而跨国石油公司和中海油则外包了相应的业务单元。

如果从单位油气产量的生产成本来看,国内公司与跨国石油公司相比,生产效率依旧偏低。在年度的财务报表中,各个公司对油气生产完全成本口径的定义存在一定差异,笼统进行比较并不一定恰当。因此,这里只比较定义基本一致的运营或者操作成本和折旧摊销成本。如表2所示,中石油、中石化以及中海油三家上市公司的单位油气产量成本分别为32.2、47.8以及33.7美元/桶,但壳牌、埃克森美孚以及康菲三家的均值则不超过25美元/桶。

(三)中外炼油环节的生产和经营效率比较

上游勘探和生产环节,国内石油公司的单位生产成本或者劳动生产率低于跨国石油公司。从产业特点来看,油气资源往往由几家寡头控制,中间炼制和石化以及下游成品油销售往往竞争性特点更强,放开这些环节,对于提高石油行业的整体效率更为迫切。本课题的研究目的是如何提高石油流通体制的效率,因此下面侧重对炼油和销售环节效率进行比较。

从表3可以看出,中外炼油企业之间的技术水平存在比较明显的差距。从炼油的综合能耗来看,国际先进水平一般是小于40千克标油/吨原油,而中石油和中石化的综合能耗在60千克标油/吨原油附近,而地方炼油企业的综合能耗更大,一般在90千克标油/吨原油附近。此外,从轻油回收率方面来看,国际先进水平一般在85%左右,而中石油和中石化则不足80%,地方炼油企业只有50%。

不过,需要特别说明的是,关于地方炼油企业和中石油、中石化在炼制环节的差别,并不完全是生产效率方面的差异。地方炼油企业的综合能耗较高以及轻油收率水平较低,除了装置的技术水平相对较低以外,更主要的原因在于央企的炼厂和地方炼厂的油源存在差异。受到油源的限制,地方炼油企业主要以加工进口燃料油为主,硫含量高,重质化、劣质化比重较高,这样不仅增加了能耗,而且还妨碍了产品质量的进一步提高,使得轻油收率也相对较低。实际上,由于地方炼油厂受制于油源供应的约束,装置不配套的问题也比较普遍。尽管二次加工装置技术水平并不低,但由于一次加工能力没有得到有效提升,造成了整个流程的能耗偏高。

近年来,尽管部分地方炼油企业通过与三大集团燃料油公司合作,取得了部分原油,但整体炼制原料中原油的比重没有明显改善。根据不完全统计,近年来在中央企业收购的地炼炼制量中原油占65%左右,在保留名单的地炼炼制量中原油占35%左右,而其他地方炼厂炼制量中的原油占比仅20%。油源的不足,往往也是地方炼厂产能利用率较低的一个重要原因,像壳牌这样的跨国石油公司,炼制环节的产能利用率一般都超过了90%。

从盈利的情况来看,国内石油公司在炼油和化工环节,连续亏损情况更加突出。以2013年为例,中石化炼油和化工环节经营扭亏为盈,达到94亿元人民币,占整个公司盈利的比例不足10%;而中石油则大致亏损244亿元人民币。而同期,壳牌和埃克森美孚则分别盈利38.7亿美元和38.3亿美元,对整个公司净利润的贡献分别达到23%和12%。

(四)中外石油企业营销环节的效率比较

近年来,随着我国汽车保有量的不断增加以及加油站效率的提升,加油站日均加油量有了明显提升。截止到2013年,中石油和中石化的每个加油站每天加油量在10吨左右,与2008年相比提升幅度接近20%。美国的加油站每天加油量大致在12吨左右 (根据轻质和中质馏分油的消费量以及全美加油站数量计算)。

不过,从全国平均来看,加油站的平均效率与发达国家相比差距还比较明显。据商务部统计,截至2013年年底,全国共有加油站97465座。其中,国有企业加油站占比超过50%;民营加油站占比接近45%左右;外资参股以上加油站占比不足3%。2013年,全国成品油(包括汽油、柴油和煤油)的表观消费量为2.85亿吨,每个加油站平均供油2925吨,折合每天供油8吨。另外,结合我国路网密度、汽车保有量来看,我国加油站设置的密度已经达到了部分发达国家的水平,但每个加油站平均服务的车辆数量偏低。

生产效率的影响因素分析

根据前面从不同角度对中外石油企业生产和经营效率的对比,可以看出,目前国内石油企业和主要跨国石油企业等国外同行相比差距还比较明显(见表4)。之所以存在这样差异,原因主要有以下几个方面。

一是国内石油公司专业化程度不高,单位劳动生产率偏低。一定程度上,这和国有石油公司对于辅助业务的剥离不够有关系。目前,国内仅有中海油集团对其下游板块进行了分拆上市,包括中海油、中海油服、海油工程以及中海化学等在H股或者A股上市的公司。事实上,中海油通过分拆、提高专业程度的做法取得了一定效果,投资回报率以及单位员工生产率一直保持较好水平。

二是国内石油公司走出去的时机相对较晚,在多元化开发方面还存在不小差距。国内油企从本世纪初开始才真正走出去,实现大规模和跨越式发展则是在2008年金融危机之后。而壳牌、埃克森美孚等跨国石油公司在海外已经深耕多年。除走出去时间较晚以外,国内油企的多元化开发战略还面临着诸多挑战。比如,缺乏非常规开发技术、石油价格波动对高成本项目的冲击以及油气富集区的政局动荡和恐怖主义等。

三是成品油定价机制不完善。目前,国内油企特别是从事中下游业务的油企,容易受到油源价格波动以及国内生产成本上涨的影响,再加上下游油品定价的市场化程度不高,中下游业务盈利普遍偏低甚至连年亏损。

四是成品油或者原油进口没有开放。国内石油的开采主要被中石油和中石化两家垄断,成品油进口和原油进口也没有放开,国内很多地方炼制企业往往受制于油源不足,主要以加工硫含量高、重质化的进口燃料油为主,结果导致了行业的综合能耗偏高,轻油回收率偏低。民营加油站也受制于油源不足,服务能力上不去。另一方面,国有石油企业垄断成品油生产、进口,导致下游环节的竞争程度不够,经营效率明显低于国外同行。

结论和启示

(一)我国石油行业的竞争力还有很大提升空间,需进一步打破行政性垄断,放宽准入限制。具体来看,石油行业在上游勘探、开采,中间的炼制以及下游的批发和零售方面,都有不少业务可以对非国有资本开放。尤其是目前国内部分民营企业已经在国际油服市场占据了一定的份额,体现了一定的竞争力。一些民企在海外加大了油气勘探开发方面的投资力度,实力也在不断增强。在炼制和销售环节,可以在混合所有制的基础上探索多种合作形式。实际上,通过对比国内外石油行业的发展可以发现,放开竞争并不意味着国有和民营之间是“零和博弈”。恰恰相反,通过放宽准入限制,吸引社会资本进入,不仅可以增加石油产品市场规模,同时也能提升现有石油企业特别是国有石油公司的经营效率及其对股东的回报。

(二)放宽原油和成品油进口的资质和配额限制。要打破两大公司对于油源的控制,支持国内中下游企业积极利用国外油源。具体是要在石油进出口环节取消进口石油必须受两大公司委托的规定,进口的石油可以进入地方和民营炼厂。解除油源进口限制,符合充分利用国际和国内两个市场的战略,有助于提升国内石油行业的竞争程度和国内消费者的福利。

(三)完善原油和成品油定价机制。进一步完善石油期货和现货市场,提升中国在国际原油市场定价中的定价权;其次,逐步完善成品油零售价格的定价机制,实现与国际市场接轨,从政府定价转向市场调节;减少各种隐性和交叉补贴,提升定价的透明度。

(四)要积极鼓励包括民营企业在内的国内企业走出去,积极参与国际石油市场。引导、鼓励各类企业走出去,在海外从事资源勘探开发、海外并购、工程承包等活动。各主管部门要在外汇使用、商务服务、投资审批、外交事务等方面,提高各种措施的便利性。提升对海外风险尤其是地缘政治风险的预警能力,同时加大对海外油气开发利益的保护力度。