从住宅价格与家庭收入比以及房租与房价比的水平判断,中国主要城市的住宅价格已经到达泡沫领域。但以2013年年中货币政策从宽松转向紧缩为契机,持续上涨的住宅价格正逐步进入调整期。如果房地产泡沫崩溃,不但会影响相关产业,甚至会波及到整个国民经济。

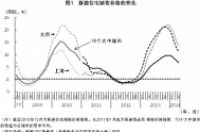

中国的住宅价格在很大程度上受经济动向以及货币政策的左右。雷曼危机后受货币宽松政策的影响,以北京、上海等主要城市为中心,住宅价格急速上涨。对此,2010年起中国政府公布并实施了控制融资、限制购房、加强房地产相关税制等抑制需求的政策,以及加速建设保障性住宅等一系列扩大供给政策。由于这些政策效果明显,70个大中城市新建商品房销售价格同比上升率暂时出现了负值,但其后由于宽松货币政策的出台,从2013年1月起再次加速上升,2013年12月达到9.7%的峰值(参见图1)。

从住宅价格与家庭收入比和房租与房价比的水平判断,住宅价格已经大幅度偏离了均衡水平,到达了泡沫领域。首先,2013年的住宅价格与家庭收入比(家庭收入为年收入),以北京的19.1倍、上海的18.1倍为首,各主要城市都在上涨(参见图2)。这些城市都超过了1980年代后半期泡沫时期的东京。另一方面,2013年的房租与房价比(房租换算为年租金),北京为2.0%,上海为2.4%,大幅度低于存款利率(1年满期标准利率为3%,限制上限为3.3%)(参见表1)。这种情况意味着,对于投资者来说,如果得不到住宅价格上涨带来的资本收益,仅靠收取房租,收益率将极低。

住宅市场正在进入调整阶段

进入2014年以后,住宅价格正逐渐进入调整阶段。4月的70个大中城市新建商品房售价的同比上涨率为6.8%,势头放缓。从环比来看,住宅价格上升的城市急速减少,而下降或持平的城市增多(参见图3)。

此次住宅价格进入调整的契机是由于货币政策从宽松转变为紧缩。其实,2013年开始,房地产开发企业到位资金与社会融资规模的增长(两者均为同比)同时趋缓(参见图4)。而且放开利率带来的利率上升和当局对影子银行加强监管也带来了资金成本上涨。受此影响,对住宅的需求减弱,陷入资金短缺的部分房地产商急于降价处理库存。

为预测今后的住宅价格走势,需要关注作为先行指标的住宅销售面积的动向(参见图5)。雷曼危机以后,住宅销售面积的增长率(同比)2009年11月达到高峰,2012年1、2月跌入谷底,2013年1、2月再次达到高峰;住宅售价的增长率(同比)也于半年至1年后到达转折点。今年开始,住宅销售面积的增长跌入负值。由此推测,今后住宅售价的增长也将进一步放缓,很可能跌入负值。

房地产是拉动中国经济的重要产业,因此住宅价格下降不仅在实体经济方面,而且在金融和财政方面也将对中国经济产生重大影响(参见表2)。

首先在实体经济方面,2013年的房地产开发投资为8.6万亿元,相当于GDP的15.1%。一旦房地产市场低迷,房地产开发投资就不能像以往那样增长。这不仅直接压低GDP增长,而且会导致钢铁、家电、家具等相关产业的需求减少,使整个经济降温。

金融方面,截至2013年底,金融机构对房地产方面的贷款达14.6万亿元(占人民币各项贷款71.9万亿元的20.3%),如果包括理财商品和信托商品等经由影子银行的部分,流入房地产市场的资金规模就更大。有人担忧,一旦住宅价格下降,银行向房地产提供的融资中就有可能发生大量的不良债权。不过,由于近年提高了首付比例等,对购房贷款实施了限制,所以发生不良债权的可能性很低,而且即使部分影子银行的商品破产,对银行的直接影响也十分有限。

财政方面,2013年地方政府转让土地的收入达高4.1万亿元,加上大约2万亿元的房地产税收,全国财政收入的三分之一依靠土地。一旦房地产价格急剧下跌,就会导致土地价格低迷,土地卖不出去,政府的财政收入就有大幅减少的危险。其结果,以基础设施建设为中心的政府投资也将一蹶不振。

有人担心,如果房地产泡沫崩溃,中国也有可能遭遇与1990年代后经历了“失去的20年”的日本相同的命运。但是与当时已经是成熟的发达国家的日本不同,现在的中国还是发展中国家,因此只要能发挥“后发优势”,预计当前还可以维持6-7%的中速经济增长。尤其是今后城市化的发展,不仅会对房地产投资,还会对整个经济增长给予有力的支持。由此可见,即使发生房地产泡沫崩溃,中国经济短期内的减速不可避免,但应该不会导致长期低迷。