中国自加入WTO之后,不断融入全球供应链并成为供应链核心。在此过程中,中美经济通过贸易与投资挂钩,关系不断加深。这体现在货物贸易方面就是中国对美国市场依赖加大、美国消费增长与从中国进口增长之间有高度正相关性;体现在服务贸易方面则是美国对中国大量出口服务,中国是美国最大的服务贸易顺差贡献国。从中国持有美国国债数量看,中国基本保持在第一、第二位置,显示中美在政府投资与融资方面的紧密关系。

然而,从2018年开始,中美经济关系饱受贸易摩擦影响。2019年,中国对美国进出口分别较上年下降12.5%和20.9%。2020年5月14日,特朗普抛出“切断整个美中关系可以节省美国5000亿美元”的言论; 5月20日,美国政府公布了《美国对中国的战略方针》,宣称美国过去40年对华接触政策已失败,决定改变对华战略,将采取更加遏制中国的战略;5月29日,特朗普又宣布将取消对中国香港的特殊待遇。以上形势发展导致有关中美经济脱钩的担忧进一步升温。本文通过量化指标来评估中美经贸挂钩与脱钩情况,并结合两国关系变化与新冠肺炎疫情冲击判断未来两国经贸走向以及中国可以考虑采取的应对措施。

第一部分、中美经贸脱钩量化评估

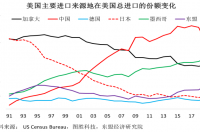

一、 从1991开始,来自中国进口在美国总进口的份额不断增加,这一趋势一直延续到2017年,之后中国的份额开始下降。

1991年,来自中国进口占美国总进口的份额排名第8位,为4%或190亿美元,之后,中国进口占比不断增加,尤其是加入WTO之后,中国不断融入全球供应链,并逐步成为世界工厂。相应地,美国进口来自中国的份额增长加快,这种趋势一直延续到2017年底,当年来自中国的进口份额达到了第一,为21.6%,金额为5050亿美元。历史上,美国从单一国家进口金额及占比从未达到如此高的水平(图1)。从货物贸易角度看,中美贸易关系达到了前所未有的紧密程度。分产品看,中国的家居产品、计算机、运动器材、手机等是美国进口最大量的商品(图2)。同期,在中国份额上升的同时,墨西哥在美国进口份额也呈现逐步上升态势,这是两个新兴市场大国成功融入并加强在全球供应链地位的共同表现。另一方面,来自加拿大与日本的份额在逐年下降,反映了发达经济体制造成本增加以及制造业外迁导致的产业调整。

图1

图2

然而,自2018年开始,随着特朗普政府对主要贸易伙伴,尤其是中国提出大幅缩减贸易逆差的要求,并先后4轮增加对中国商品的关税,中国商品在美国进口的份额不断下降(图1,图3)。2019年相对2018年,中国商品在美国进口份额下降了3.1个百分点至18.1%,从中国进口下降了874亿美元,历史上还没有哪个国家商品在美国进口的份额以及金额在一年内如此明显地下降。具体来看,中国下降的份额主要被东盟(尤其是越南)、墨西哥、加拿大、法国、印度、韩国等弥补,这部分反映了全球供应链部分生产在中国与其他主要制造国或地区之间的转移变化。

图3

二、 从1991开始,在美国对外出口市场方面,中国份额不断增加至2017年,但之后开始下降。

1991年,在美国对外出口市场方面,中国所占份额排名第16位,为1.5%或63亿美元。之后,中国所占份额不断增加,尤其是加入WTO之后,中国不断融入全球供应链,从美国以及海外进口零部件增加。另一方面,中国的中产阶级群体扩大,消费能力逐步增强,对美国进口商品的需求不断增加。相应地,来自美国进口份额增长加快,这种趋势一直延续到2017年底。当年来自美国出口中,中国份额达到了8%,金额为1298亿美元(图4)。分产品看,出口到中国的航空产品、半导体、大豆与汽车等是最为主要的美国产品(图5)。在中国份额上升的同时,墨西哥在美国出口份额也呈现整体上升态势,部分反映了墨西哥从美国进口零配件增加以及墨西哥消费能力的增强。另一方面,美国出口到加拿大与日本占美国总出口份额在逐年下降,反映了这些发达经济体在消费市场以及制造业方面增长乏力的情况。

图4

图5

然而,自2018年开始,特朗普政府率先对中国商品征税,引起中国采取反制措施,导致美国对华出口出现下降。2019年相对2018年,出口到中国的美国商品占美国总出口商品的份额下降了0.7个百分点至6.5%(图6),美国对中国的出口下降了135亿美元。美国对中国内地以及中国香港减少的出口从巴西、英国、德国、法国、越南、印度等市场得到一定程度的弥补。

图6

三、 从货物贸易余额看,美国对中国的货物贸易逆差已经大为缩小。

从1991年开始,美国对中国出现不断增加的货物贸易逆差,这种局面一直延续到2018年,当年美国对中国的货物贸易逆差为4198亿美元,占到了美国当年货物贸易逆差的48%(图7)。在中美经贸摩擦升级以及美国对华商品征税增加的情况下,2019年美国对中国的货物贸易逆差较上年减少了742亿美元(图8)。中国海关数据显示,中国对美国的货物贸易顺差在2018年为3244亿美元,2019年则下降了288亿美元。从以上数据看,特朗普2年削减与中国2000亿贸易逆差的目标在一定程度上已经实现。

图7

图8

四、从美国进口中国商品增速与美国个人消费增速关系看,美国对中国商品需求的依赖程度近期开始降低。

长期以来,美国个人消费同比增速与从中国进口商品的同比增速之间存在较为明显的正相关关系(图9),显示了美国经济尤其是消费方面对中国商品的较高的依赖程度。然而,这种趋势从2018年6月出现了明显的背离,既在美国个人消费增速开始较小幅度下降的情况下,来自中国的进口商品增速出现了较大幅度的萎缩。这反映了美国经济中的消费需求方面,对中国商品的需求开始出现较为明显的减少,减少的部分被东盟(尤其是越南)、日本以及韩国等在一定程度上所替代。

图9

五、从2020年1季度的最新发展看,中美贸易关系进一步降温。

2020年1季度,墨西哥与加拿大已经上升为美国的第1、2大贸易伙伴,中国在美国主要贸易伙伴中排名第3位(图10),双边进出口总量为979亿美元,较2019年同期下降26%。美国贸易加速向区域化的北美自由贸易协定转向,一方面是美国更重视区域贸易伙伴墨西哥与加拿大,主动减弱与中国的贸易联系,另一方面也是体现了新冠疫情对全球供应链与全球贸易的严重冲击,供应链与贸易更加趋于区域化,从而美国进一步加强了与加拿大及墨西哥的贸易关系。

图10

六、中美服务贸易关系紧密但存在巨大失衡。

服务贸易一直是美国的强项,尤其体现在金融、法律、教育、通讯与交通等方面。中国一直是美国服务贸易的主要出口目的地。从2011年到2018年,美国对中国的服务贸易出口增长了101%,是美国主要出口目的地中增速最高的。另一方面,美国从中国进口的服务贸易远低于对中国出口的服务贸易量。从服务贸易顺逆贡献度看,中国自2015年起,一直是美国服务贸易顺差最大的贡献国。2018年美国对中国的服务贸易顺差占到了美国总服务贸易顺差的15%。(图11-13)

然而,随着中美经贸摩擦的加剧与双边关系的紧张,双边服务贸易增长乏力。尤其双边人员交流、教育以及咨询服务等方面都将面临下行压力。如2019年中国赴美人数为210万人,较 2018年下降了4.7%,预计未来这种下行趋势还将持续。

图11

图12

图13

七、从经常账户走势,美国外部失衡来自中国的影响因素逐步减少。

经常账户包括货物、服务与收入,其与GDP的比率是衡量一国外部失衡最全面的指标之一。根据美国官方数据,美国整体的经常账户逆差相当于GDP比率从2006年的5.8%降至2019年的2.3%(图14)。从美国经常账户逆差构成看,与亚太地区尤其是与中国有关的经常账户逆差为主要组成部分。但受中美贸易摩擦影响,2019年,美国经常账户逆差来自中国的贡献出现了一定的下降。随着贸易摩擦的进一步增加,不排除美国经常账户逆差中中国因素的成分还会进一步减少。

图14

2008-2019年以来,在外国投资人持有的美国国债金额中,中国政府基本都处于首位(图15)。这反映了部分中国对美国的货物贸易盈余通过金融投资的方式回流美国的现象,也显示了中美在贸易与金融投资、在政府投资与融资之间的紧密关系。然而,从2014年开始,中国持有的美国国债的金额不再增加,在2019年被日本超过。从2011年开始,美国国债外国持有人中,中国的份额开始下降。截至2020年3月,中国持有10816亿美元的国债,位居日本之后,占比为15.9%。

从中国的外汇储备结构看,从2001年到2011年,美国国债在中国外汇储备中所占金额逐年增加,金额从712亿美元增至1.28万亿美元,占比从36%增至38%。之后,美国国债在中国外汇储备占比呈现下行震荡的态势。截至2020年3月底,美国国债占比为35.3%,接近3年来最低水平(图16),金额为1.08万亿美元。近期中国投资美国国债数量有所下降以及中国外汇储备中美国国债占比减少,部分原因是市场化投资调整的反映,但考虑到双边关系的紧张加剧,有关美国冻结中国国债与中国抛售美国国债的担忧与猜测升温,双边政府间金融与投资关系难以进一步加深。

图15

图16

九、在中美证券市场投融资方面,中国公司在美国上市难度加大,但美国投资中国证券市场的规模则稳步增加。

从2000年开始,中国企业开始赴美上市,数量与总市值逐步增加,到目前有274家中概股,市值约1.1万亿美元,占美国股市总市值2.2%。然而,随着中美经贸摩擦的持续,中国企业在美新上市数量开始下降,2018年有42家公司登陆美股市场,2019年进一步减少到23家。随着中美摩擦的持续,尤其是在《外国公司担责法案》通过后,中国企业赴美上市的难度进一步加大以及现有中国上市公司从美国退市可能性增加。在美国对华金融投资方面,随着中国金融市场的不断开放,美国投资者进入中国市场更为便捷,对华股票与债券投资不断增加,2019年美国投资者净增持中国境内股票和债券约462亿美元,占外资净增持中国境内债券和股票总额的40%。这是在中美整体经贸金融关系紧张情况下,为数不多的正面信号,反映出美国市场投资人对中国经济与金融市场的信心仍然在不断增强。

十、在对外直接投资方面,中美彼此都不是对方投资首要目的地,且没有相互增强的趋势。

在美国的对外直接投资中,中国份额一直处于较低水平。2018年,美国对外直接投资,中国占1.9%(图17),低于日本和东盟。在中美经贸摩擦以及美国鼓励海外企业回流的背景下,2019年美国对中国的投资进一步下降。另一方面,中国对美国投资存量从2007年的19亿美元增至2018年的755亿美元,尽管中国企业投资美国市场的意愿较强,但由于受到美国对中国投资严格的审查,2019年以来,中国对美国投资增势明显下降。(图18)

图17

图18

第二部分、展望与启示

第一、 当前中美经贸脱钩趋势将大概率持续下去。中美经贸联系的加强,始于中国开始改革开放、学习与吸收西方的市场经济体系,加深于中国加入WTO之后,中国成为世界工厂以及全球供应链的核心。随着国际金融危机之后国际治理体系的变化以及中国话语权及影响力的迅速增强,加之技术水平与美国差距的缩小,美国改变了对中国的关系定位,从合作伙伴为主转变为竞争对手为主,这一转变标志就是2018年中美经贸摩擦。美国的根本意图是限制中国的技术进步与影响力的扩大。更为重要的是,美国与中国的经贸脱钩大概率是不可逆的。随着中国经济实力与影响力的进一步增加,美国与中国在经贸方面脱钩动因还会持续与加大,旨在未来与中国增加的冲突中减少对中国的依赖。

第二、 新冠肺炎疫情加强了逆全球化趋势,也会在一定程度上推动中美经贸脱钩。新冠肺炎疫情严重影响了全球供应链的运转,尤其是长链条与多地区协同供应链的脆弱性大为增加,全球性供应链存在的合理性与经济效应已经下降。供应链安全与区域化重构将成为当前以及未来全球供应链发展的主要特点。未来全球将出现三大更多体现区域特征的供应链来代替全球产业链:一是中国-日韩-东盟供应链,二是美国-加拿大-墨西哥供应链,三是欧盟供应链。美国将对美国-加拿大-墨西哥供应链的依赖程度进一步增加,对来自东亚,尤其是中国的供应链的依赖程度将逐步减少,这在客观上也会进一步削弱中美贸易关系,推动中美经贸脱钩。

第三、 然而,中美完全脱钩的概率很低。从全球范围看,中国已经基本采纳与融入现行西方主导的市场经济体系与规则中;同时,中国不同于前苏联,没有在全球范围内旗帜鲜明地对抗美国并谋求全球霸权,这是中美经贸关系斗而不破的重要基础。同时,中美之间市场互补性潜力巨大,美国的航空产品、集成电路、能源、粮食是中国有长期需求的产品;中国的电子产品、机电产品与家庭有关用品是美国需要的全球最具有竞争力的商品。双方对彼此特定商品具有较高的依赖性。在服务贸易方面,美国完善与先进的服务业在中国有巨大市场,美国的服务贸易严重依赖中国。因此,尽管特朗普提出与中国完全脱钩,但从市场层面看,概率非常低。

第四、 加速与“一带一路”国家以及东亚进一步挂钩是中国应对中美经贸脱钩未来最重要的全球战略调整。针对美国对中国战略定位的改变以及中美经贸摩擦的持续,叠加新冠肺炎疫情冲击,中国需要重新审视与全球主要国家以及地区的关系定位:与美国的经贸关系更多是定位在维持层面,应做好进一步激化与脱钩的预案。相对而言,中国对“一带一路”与东亚(包括日本与东盟等)则应定位为优先的核心关系区域,重点是扩展与加强与该地区的经贸关系与供应链合作。一是这些地区与中国在地理位置上相对最为接近,是中国的东西两翼,经贸联系十分密切,二是这些地区与中国不存在全面竞争关系,三是这些地区与中国在产业链合作或市场方面有较为明显的互补关系。因此,在逆全球化进一步抬头以及中美摩擦加剧的情况下,中国强化与这些国家与地区的关系,将会进一步夯实与扩大中国的战略腹地,以更好应对中美脱钩挑战。

第五、 巩固中国在全球供应链的核心地位是应对中美脱钩最为现实的举措。一是面对全球供应链的受阻与中断,中国应积极主动与供应链相关国家与地区加强合作,协调推进各方在零配件、物流及通关方面的正常衔接,共同确保当前全球供应链稳定,维护中国在全球“链主”的地位。二是中国构建与强化全球线上供应链体系,与线下供应链体系相互支撑,形成“线下链”与“线上链”相互支撑的格局。三是抓住全球对线上业务与数字化转型需求爆发性增长的契机,加速将5G与数字经济产业链向全球延伸,这既可协助各方高效应对疫情、发展数字经济,又可形成及巩固中国在“5G链”与“数字链”的全球领先地位,以此构筑中国应对美国压制的“全球防护链”。